| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

DIAGNOSTICUL ECONOMICO-FINANCIAR

Intocmirea situatiilor financiare a fost realizata tinand seama de urmatoare principii contabile:

Principiul continuitatii activitatii. Trebuie sa se prezume ca entitatea isi desfasoara activitatea pe baza principiului continuitatii activitatii. Acest principiu presupune ca entitatea isi continua in mod normal functionarea, fara a intra in stare de lichidare sau reducere semnificativa a activitatii. Daca administratorii unei entitati au luat cunostinta de unele elemente de nesiguranta legate de anumite evenimente care pot duce la incapacitatea acesteia de a-si continua activitatea, aceste elemente trebuie prezentate in notele explicative. In cazul in care situatiile financiare anuale nu sunt intocmite pe baza principiului continuitatii, aceasta informatie trebuie prezentata, impreuna cu explicatii privind modul de intocmire a acestora si motivele care au stat la baza deciziei conform careia entitatea nu isi mai poate continua activitatea.

Principiul permanentei metodelor. Metodele de evaluare trebuie aplicate in mod consecvent de la un exercitiu financiar la altul.

Principiul prudentei. Evaluarea trebuie facuta pe o baza prudenta, si in special:

a) poate fi inclus numai profitul realizat la data bilantului;

b) trebuie sa se tina cont de toate datoriile aparute in cursul exercitiului financiar curent sau al unui exercitiu precedent, chiar daca acestea devin evidente numai intre data bilantului si data intocmirii acestuia;

c) trebuie sa se tina cont de toate datoriile previzibile si pierderile potentiale aparute in cursul exercitiului financiar curent sau al unui exercitiu financiar precedent, chiar daca acestea devin evidente numai intre data bilantului si data intocmirii acestuia;

d) trebuie sa se tina cont de toate deprecierile, indiferent daca rezultatul exercitiului financiar este pierdere sau profit.

Principiul independentei exercitiului. Trebuie sa se tina cont de veniturile si cheltuielile aferente exercitiului financiar, indiferent de data incasarii sau platii acestor venituri si cheltuieli.

Principiul evaluarii separate a elementelor de activ si de datorii. Conform acestui principiu, componentele elementelor de activ sau de datorii trebuie evaluate separat.

Principiul intangibilitatii. Bilantul de deschidere pentru fiecare exercitiu financiar trebuie sa corespunda cu bilantul de inchidere al exercitiului financiar precedent.

Principiul necompensarii. Orice compensare intre elementele de activ si de datorii sau intre elementele de venituri si cheltuieli este interzisa. Eventualele compensari intre creante si datorii ale entitatii fata de acelasi agent economic pot fi efectuate, cu respectarea prevederilor legale, numai dupa inregistrarea in contabilitate a veniturilor si cheltuielilor la valoarea integrala.

Principiul prevalentei economicului asupra juridicului. Prezentarea valorilor din cadrul elementelor din bilant si contul de profit si pierdere se face tinand seama de fondul economic al tranzactiei sau al operatiunii raportate, si nu numai de forma juridica a acestora.

Principiul pragului de semnificatie. Elementele de bilant si de cont de profit si pierdere care sunt precedate de cifre arabe pot fi combinate daca:

(a) acestea reprezinta o suma nesemnificativa, asa cum aceasta este definita de OMF 1752/2005;

(b) o astfel de combinare ofera un nivel mai mare de claritate, cu conditia ca elementele astfel combinate sa fie prezentate separat in notele explicative.

Importanta diagnosticului economico-financiar reiese din functiile pe care acesta le indeplineste:

Functia de depistare a cauzelor care pot duce la perturbarea starii de normalitate;

Functia de reglare care consta in initierea masurilor de redresare a activitatii firmei;

Functia de verificare a modului in care au fost realizate obiectivele prestabilite in planul de afaceri;

Functia de furnizare de informatii in scopul elaborarii strategiilor pe termen scurt , mediu si lung pentru efectuarea controlului de gestiune si a auditului periodic si sistematic.

Cele trei obiective majore urmarite de diagnosticul economico-financiar sunt:

Asigurarea intelegerii performantelor realizate de firma evaluata pe parcursul ultimilor ani, precum si evidentierea riscurilor activitatii intreprinderii, in acest sens, gandirea perspectivelor viitoare performanta se sustine pe analiza tendintelor care s-au manifestat in perioada diagnostificata.

Permiterea ajustarii situatiilor financiare anterioare pentru a dezvolta abordarea pe active, corelatiile asupra elementelor de activ si datorii si pentru a pregati aplicarea abordarii pe baza de venit, prin estimarea abilitatii intreprinderii de a genera fluxuri de venit pentru furnizorii de capital;

Asigurarea compararii cu intreprinderi similare, pentru a stabili parametrii de risc, rentabilitate si de valoare pentru abordarea prin comparatie in evaluarea firmei si estimarea costului capitalului.

Principalele etape ale realizarii diagnosticului economico-financiar:

Constatarea unor anumite fapte, fenomene ceea ce este echivalent cu determinarea obiectului ce este supus diagnosticului economico-financiar;

Culegerea si cercetarea amanuntita a datelor si informatiilor necesare (provenite atat din exteriorul societatii, cat si din interiorul ei) pentru construirea bazei informationale necesare diagnosticului economico-financiar;

Verificarea viabilitatii datelor si informatiilor pentru a elimina eventualele erori intervenite;

Efectuarea analizei propriu-zise: determinarea elementelor factorilor , cauzelor fenomenului studiat, corelatiei dintre factori, coretiei dintre factori si fenomenul analizat, etc.

Formularea concluziilor si elaborarea masurilor, stabilirea programului de actiune si a persoanelor responsabile de acesta.

Aplicarea masurilor si observarea rezultatelor obtinute, efectuarea corectiilor.

Analiza factoriala a CA

CA = Ns*Qf/Ns*CA/Qf

Unde:

Qf = Valoarea produselor fabricate + Valoarea lucrarilor executate + Valoarea serviciilor prestate

Valoarea produselor fabricate = Qv + variatia stocurilor

|

Element |

2007 |

Variatia |

Indice |

|

|

Ns | ||||

|

Qf | ||||

|

CA | ||||

|

Wa | ||||

|

Grad de valorificare a productiei fabricate |

Variatia cifrei de afaceri:

∆CA = CA1 - CA0 =

Influenta modificarii numarului mediu de salariati asupra cifrei de afaceri:

∆NS = Ns1*Qf0/Ns0*CA0/Qf0 - Ns0*Qf0/Ns0*CA0/Qf0 =

Influenta modificarii productivitatii medii anuale asupra cifrei de afaceri:

∆

Influenta modificarii gradului de valorificare a productiei fabricate asupra cifrei de afaceri:

∆ CA/Qf = Ns1*Qf1/Ns1*CA1/Qf1 - Ns1*Qf1/Ns1*CA0/Qf0 =

INTERPRETARE

Analiza corelatiei creante - obligatii

Cunoasterea corelatiei dintre creante si obligatii este importanta pentru societate intrucat aceasta influenteaza in mod direct capacitatea de plata.

Creantele reprezinta drepturi banesti realizabile la diferite termene. Formarea lor este in legatura directa cu rotatia capitalului, cu momentele parcurse in procesul schimbarii formei acesteia. Aparitia creantelor este determinata de relatiile intre firma, in calitate de furnizor, si intre clientii sai.

Obligatiile sau datoriile societatii reprezinta opusul creantelor. Acestea sunt create din relatia societatiifurnizorii, actionarii, salariatii, bugetul statului.

Se pot calcula urmatorii indicatori:

1)Durata de imobilizare a creantelor:

Di =

unde

Sd = soldul mediu debitor al creantelor;

Rd = rulajul debitor al conturilor de creante;

CA = cifra de afaceri

T = perioada de timp considerata

2) Durata de folosire a surselor atrase de de finantare:

Df

unde

Sc = soldul mediu creditor al conturilor de obligatii

Rc = rulajul creditor al conturilor respective

Aceste aspecte trebuie cunoscute in vederea determinariicapitalului permanent necesar exploatarii.

Pentru evaluarea societatii, creantele si obligatiile trebuie evaluate in functie de vechimea lor. Intervalele utilizate sunt: sub 30 zile, intre 30 zile si 90 zile si peste 90 zile.

Analiza lichiditatii si solvabilitatii

Lichiditatea reprezinta abilitatea unui activ de a fi transformat in bani intr-un timp cat mai scurt si cu o pierdere cat mai redusa de valoare (lichiditate externa).

Totodata lichiditatea reprezinta abilitatea unui intreprinderi de a-si onora la scadenta obligatiile de plata asumate pe seama activelor curente (lichiditate interna).

Solvabilitatea reprezinta capacitatea unei intreprinderi de a acoperi datoriile totale.

Ratele de lichiditate si solvabilitate utilizate in analiza financiara sunt urmatoarele:

Rata lichiditatii generale

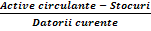

Lichiditatea generala =

Lichiditatea intermediara =

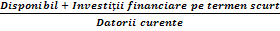

Lichiditatea la vedere =

Rata solvabilitatii generale =

|

Indicator | ||

|

Lichiditatea generala | ||

|

Lichiditatea intermediara | ||

|

Lichiditatea la vedere | ||

|

Rata solvabilitatii generale | ||

|

Rata solvabilitatii patrimoniale |

Rata

solvabilitatii patrimoniale =

INTERPRETARE

Indicatori de risc

Riscul financiar este cu atat mai ridicat cu cat rata de indatorare este mai mare.

Gradul de indatorare al societatii

Rata de acoperire a dobanzilor

Indicatori de activitate

Fondul de rulment. Trezoreria

Fondul de rulment financiar sau fondul de rulment net se calculeaza dupa una din formulele:

FRN = Capitaluri permanente - Active imobilizate

Sau:

FRN = Active circulante - Datorii pe termen scurt

Fondul de rulment propriu se refera la autonomia financiara:

FRP = Capitaluri proprii - Active imobilizate

Fondul de rulment imprumutat reprezinta marimea resurselor imprumutate pe termen lung:

FRI = FRN - FRP

Necesarul de fond de rulment poate fi definit dupa una din urmatoarele relatii:

NFR = (Active circulante - Disponibilitati - investitii financiare pe termen scurt)

- Obligatii pe termen scurt

Sau:

NFR= (Stocuri + Creante) - (Datorii pe termen scurt - Credite pe termen scurt)

Atat pe termen scurt cat si pe termen lung, trezoreria neta arata echilibrul financiargeneral al unei societati:

TN = FRN - NFR

Analiza echilibrului financiar al societatii

Echilibrul financiar al societatii reprezinta un sistem de corelatii prin care se stabilesc anumite proportionalitati intre diferite fluxuri financiare.

Trebuie avute in vedere corelatiile obiective dintre necesitale materiale si posibilitatile de finantare. Echilibrul economico-financiar de modul de utilizare si de valorificarea acestor resurse.

Se utilizeaza urmatorii indicatori:

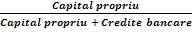

Rata autonomiei financiare:

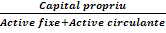

Raf =

Rata de finantare a stocurilor

Rf

Rata de autofinantare a activelor:

Raa =

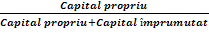

Rata de indatorare a capitalului propriu

RiKpr =

|

Nr. Crt |

Indicator | ||

|

Rata autonomiei financiare | |||

|

Rata de finantare a stocurilor | |||

|

Rata de autofinantare a activelor | |||

|

Rata de indatorare a capitalului propriu |

INTERPRETARE

Analiza rentabilitatii

Aceasta analiza prezinta o deosebita importanta deoarece ofera informatii asupra situatiei societatii si ofera premise pentru prefigurarea evenimentelor viitoare.

Principala sursa de informatie este constituita de contul de profit si pierdere.

Prin aceasta analiza se poate urmari evolutia rezultatelor si modul de formare a acestora.

Situatia generala a rezultatului pe baza contului de profit si pierdere

Prezentarea situatiei generale a rezultatului vizeaza doua aspecte: evolutia profitului si modul de formare. Primul aspect este necesar in aprecierea evolutiei, iar celalalt permite formularea unor judecati de valoare asupra activitatilor desfasurate in trecut si asupra posibilitatilor pentru perioada de previziune.

|

Nr. Crt |

Indicatori | ||

|

Venituri totale | |||

|

Rezultatul brut | |||

|

Rezultatul brut mediu la un leu venituri totale |

Variatia rezultatului brut:

∆Rb = Rb1 - Rb0 =

influenta modificarii veniturilor totale:

∆VT = (VT1 - VT0) * rb0 =

influenta modificarii rezultatului brut mediu la un leu venituri totale:

∆rb = (rb1 - rb0) *VT1 =

INTERPRETARE

Analiza factoriala a rezultatului exploatarii

Analiza factoriala a rezultatului din exploatare este necesara pentru a cunoaste principalii factori ce au dus la modificarea acestuia de la o perioada la alta.

|

Nr.Crt |

Indicatori | ||

|

Venituri din exploatare | |||

|

Rezultat din exploatare | |||

|

Rezultatul din exploatare mediu la un leu venituri din exploatare |

Varitia rezultatului din expoatare:

∆Re = Re1 - Re0 =

Influenta modificarii veniturilor totale:

∆VT = (VT1 -VT0) * re0 =

Influenta modificarii rezultatului brut mediu la un leu venituri totale:

∆re = (re1 - re0) * VT1 =

INTERPRETARE

Analiza pe baza ratelor de rentabilitate

Ratele de rentabilitate permit efectuarea de comparatii in timp si in raport cu standarde, niveluri considerate medii si cu alte firme comparabile.

In diagnosticul financiar se pot utiliza urmatoarele forme de exprimare a rentabilitatii:

Rata rentabilitatii comerciale (Rc)

Rc

unde

RE = rezultatul exploatarii

CA = cifra de afaceri

|

Nr.Crt |

Indicatori | ||

|

|

Rezultat din exploatare | ||

|

Cifra de afaceri | |||

|

Rata rentabilitatii comerciale |

INTERPRETARE

Rata rentabilitatii economice (a activului)

Re =

unde

A = suma activelor imobilizate si a activelor circulante

RE = rezultat din exploatare

Se poate utilizaza si formula de calcul:

Re =

unde

|

Nr.Crt |

Indicatori | ||

|

Rezultat din exploatare | |||

|

Active totale | |||

|

Rata rentabilitatii economice |

INTERPRETARE

Rata rentabilitatii financiare:

Rf

unde

Pn = profitul net

Kp = capital propriu

Rata rentabilitatii financiare se calculeaza dupa modelul:

unde

Pn = profit net

V = venituri totale

A = active totale

|

Nr.Crt |

Indicatori | ||

|

Rezultat net | |||

|

Capital propriu | |||

|

Venituri totale | |||

|

Active totale | |||

|

Viteza de rotatie a activului total (V/A) | |||

|

Parghia financiara (A/Kp) | |||

|

Rentabilitatea neta a venitului (Pn/V) | |||

|

Rentabilitatea financiara |

INTERPRETARE

Copyright © 2025 - Toate drepturile rezervate