| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

A. DESCRIEREA MISIUNII DE EVALUARE

1. PREZENTAREA INTREPRINDERII EVALUATE

1.1.Scurt istoric

Alpha Bank a fost fondata in 1879 de catre John F.Costopoulos, care a finantat o societate comerciala de mici dimensiuni in orasul Kalamata. Dupa ce a avut mai multe denumiri cum ar fi "Bank of Kalamata", Banque de Credit Commercial Hellenique", "Credit Bank", in anul 1999 banca a achizitionat 51% din actiunile Bancii Ioniene, iar denumirea bancii rezultate in urma fuziunii a fost de Alpha Bank.

Alpha Bank Group impreuna cu Banca Europeana pentru Reconstructie si Dezvoltare si un numar mic de investitori greci, au infiintat in 1993 Banca Bucuresti SA, ca banca comerciala. Banca si-a inceput activitatea in anul 1994.

La inceputul anului 2000, Banca Bucuresti a fost redenumita Alpha Bank Romania pentru a sublinia apartenenta la Grup. Ca rezultat al politicii de obtinere a controlului total in filiale, Alpha Bank devine in anul 2005 actionar majoritar, detinand 99.43% din actiunile Alpha Bank Romania. Avand in prezent peste 1300 de angajati, Banca ofera o gama larga de servicii si produse atat pentru segmentul de piata dedicat persoanelor fizice cat si pentru sectorul de corporate, printr-o larga retea de sucursale situate in Bucuresti si alte orase mari din tara.

Alpha Bank Romania a inregistrat o dezvoltare puternica si performante foarte bune. Succesul se datoreaza in principal avantajelor competitive, dintre care enumeram doar cateva:

Alpha Bank Romania are sediul central in Bucuresti, sector 1, pe Calea Dorobantilor, nr.237B, Cod Unic de Inregistrare 5062063, Atribut Fiscal RO, Registrul Comertului J40/28415/1993, Registrul Bancar RB-PJR-40-022/1999, Registrul de evidenta a prelucrarilor de date cu caracter personal sub nr. 601. Capital social subscris si varsat este in valoare de 593.618.274 RON.

Structura actionariatului:

Domeniul de activitate inscris in certificatul de inregistrare la Registrul Comertului nr J40/28415/1993 este urmatorul:

Consiliul de administratie:

Brandurile acestei banci sunt: "Totul porneste de la fixarea unui scop. Il atingem si apoi ne dorim mai mult. Pentru ca tu sa poti merge mai departe, cream drumuri care nu exista. Pentru ca tu sa nu te opresti niciodata, distrugem limite ce pareau de nedepasit. Evoluam. Impreuna cu tine."

1.2. Structura organizatorica

-departamentul operatiuni documentare

-departamentul ordine de plata in valuta

-departamentul nostro, loro&plati in lei

-departamentul back office

-departamentul tezau central

2. DATA EFECTIVA A EVALUARII: 05.05.2009.

Data inspectarii imobilului: 05.05.2009.

3. BAZA DE EVALUARE CARE INCLUDE TIPUL SI DEFINITIA VALORII ESTIMATE

Cunoasterea obiectului evaluat (a societatii evaluate) se face prin studierea atit a situatiilor financiare anuale, cit si a unor informatii cu privire la modificarea capitalului social, etc. Principalele surse de informatie studiate sunt:

4. PROPRIETARUL PARTICIPATIEI EVALUATE

Proprietarul participatiei evaluate este Alpha Bank Romania S.A. cu sediul pe Calea Dorobantilor, nr.237B, sector 1, Bucuresti.

5.SCOPUL SI UTILIZAREA RAPORTULUI DE EVALUARE

Scopul evaluarii unei societati comerciale cu obiect de activitate bancar este acela de a stabili valoarea globala a entitatii ca intreg prin punerea in evidenta a pozitiei finanicare a entitatii date de valoarea unor indicatori precum:

6. CLIENTUL SI DESTINATARUL RAPORTULUI DE EVALUARE

Evaluarea a fost solicitata de Alpha Bank Romania S.A. cu sediul pe Calea Dorobantilor Nr.237B, sector 1, Bucuresti.

7. CADRUL DE REGLEMENTARE

Raportul de evaluare a fost realizat in concordanta cu reglementarile Standardelor Internationale de Evaluare, cu ipotezele si conditiile limitative cuprinse in prezentul raport.

8. IPOTEZELE SI CONDITIILE LIMITATIVE

Ipoteze

aspectele juridice se bazeaza exclusiv pe informatiile si documentele furnizate de catre Alpha Bank Romania si au fost prezentate fara a se intreprinde verificari sau investigatii suplimentare;

informatia furnizata de catre terti este considerata de incredere;

evaluatorul considera ca presupunerile efectuate la aplicarea metodelor de evaluare au fost rezonabile in perspectiva faptelor ce sunt disponibile la data evaluarii;

valoarea de piata estimata este valabila la data evaluarii. Intrucat piata, conditiile de piata se pot schimba, valoarea estimata poate fi incorecta sau necorespunzatoare la un alt moment;

s-a presupus ca legislatia in vigoare se va mentine si nu au fost luate in calcul eventuale modificari care pot sa apara in perioada urmatoare;

alegerea

metodelor de evaluare prezentate in cuprinsul raportului s-a facut tinand

seama de limitele fiecareia dintre ele;

evaluatorul

a utilizat in estimarea valorii toate informatiile pe care le-a avut la

dispozitie la data evaluarii referitoare la subiectul de evaluat neexcluzand

posibilitatea existentei si a altor informatii de care acesta nu avea

cunostinta;

Conditii limitative:

intrarea in posesia unei copii a acestui raport

nu implica dreptul de publicare a

acestuia;

evaluatorul,

prin natura muncii sale, nu este obligat sa ofere in continuare

consultanta sau sa depuna marturie in instanta relativ la proprietatile in

chestiune,

in afara cazului in care s-au incheiat astfel de intelegeri in prealabil;

nici

prezentul raport, nici parti ale sale (in special concluzii referitor la

valori, identitatea evaluatorului) nu trebuie publicate sau mediatizate fara

acordul prealabil

al evaluatorului;

orice valori estimate in raport se aplica intregii afaceri si orice divizare sau distribuire a valorii pe interese fractionate va invalida valoarea estimata, in afara cazului in care o astfel de distribuire a fost prevazuta in raport;

raportul de evaluare este valabil in conditiile economice, fiscale, juridice si politice de la data intocmirii sale. Daca aceste conditii se vor modifica concluziile acestui raport isi pot pierde valabilitatea.

9. CONFORMITATEA CU STANDARDELE DE EVALUARE

Prezenta lucrare a fost intocmita de catre SC "EVALUARI BANU" - SRL prin ing. Cornelia Banu, expert evaluator si membru titular ANEVAR cu legitimatia nr. 3794.

Raportul de evaluare a fost realizat in concordanta cu reglementarile Standardelor Internationale de Evaluare cu ipotezele si conditiile limitative cuprinse in prezentul raport. Declar ca nu am nici o relatie particulara cu clientul si nici un interes actual sau viitor fata de proprietatea evaluata. Rezultatele prezentului raport de evaluare nu se bazeaza pe solicitarea obtinerii unei anumite valori, solicitare venita din partea clientului sau a altor persoane care au interese legate de client sau de produsul bancar garantat, iar remunerarea evaluarii nu se face in functie de satisfacerea unei asemenea solicitari.

B. DIAGNOSTICUL INTREPRINDERII EVALUATE

1. SCURT ISTORIC

Alpha Bank Romania este parte a Alpha Bank Group, cu o experienta de peste 130 de ani in domeniul financiar-bancar. Grupul international Alpha Bank, cu sediul la Atena,Grecia, este o prezenta activa si puternica in Romania, SUA, Marea Britanie, Cipru, Bulgaria, Albania si FYROM. Alpha Bank Group si-a consolidat in timp reputatia de cel mai mare grup bancar elen din sectorul privat. Alpha Bank Romania are ca actionar principal Alpha Bank Grecia.

Avand in prezent peste 2000 de angajati, banca ofera o gama larga de servicii si produse, atat pentru persone fizice cat si pentru sectorul corporate, printr-o larga retea de sucursale situate in Bucuresti si in orasele mari din tara. Conform planului de dezvoltare agresiva adoptat pentru urmatoarea perioada de timp, reteaua de unitati va numara 380 de puncte de prezenta pana la sfarsitul anului 2010.

Pana in acest moment, Alpha Bank Romania a inregistrat o crestere excelenta si performante foarte bune. Succesul se datoreaza in principal avantajelor competitive, dintre care enumeram doar cateva:

Actionari puternici si implicati

Capital important si un brand cu reputatie internationala

Inovatie si creativitate

Eficienta operationala

Angajati profesionisti

Produse variate si flexibile ce se adreseaza atat persoanelor fizice cat si companiilor mici, mijlocii sau corporatiilor

Un foarte bun Customer Service (raspuns rapid, flexibilitate, politete).

Alpha Bank Group mai are pe langa Alpha Bank Romania si alti membri ca:

1.Alpha Finance Romania - infiintata in 1994 este in prezent una din cele mai active societati din acest domeniu in Romania, oferind servicii complete de consultanta si brokeraj.

2.Alpha Advisory Romania- infiintata in 1998, ofera o gama larga de servicii de consultanta strategica si asistenta.

3.Alpha Leasing Romania IFN- ofera atat clientilor Alpha Bank Group cat si celor proprii, solutii alternative de finantare, flexibile si innovative.

4.Alpha Insurance Brokers- cea mai noua membra a grupului, infiintata in februarie 2006 ofera clientilor sai, personae fizice si juridice, o gama foarte larga de asigurari generale si de viata.

2. TIPUL INTREPRINDERII

Alpha Bank Romania este o institutie financiara, organizata sub forma unei societati comerciale pe actiuni, care are ca activitati principale atragerea de depozite si acordarea de credite.

3. SITUATIA JURIDICA A ACTIVELOR SI CLASIFICAREA ACTIVELOR DIN CADRUL AFACERII EVALUATE

Clasificarea activelor in cadrul Alpha Bank Romania:

- casa si conturi la Banca Centrala

- titluri de investitii

- titluri tranzactionate in nume propriu la valoarea de piata

- plasamente la banci si alte institutii de credit

- credite si avansuri acordate clientilor

- alte investitii - filiale

- mijloace fixe dupa deducerea amortizarii

- alte active

|

Structura activelor 2006 |

Valoare |

|

|

Casa si conturi la banca centralǎ |

1.195.093 |

|

|

Titluri de investitii - portofoliu cu lichiditate stabilǎ |

854.880 |

|

|

Titluri tranzactionabile in nume propriu la valoarea de piatǎ |

192 |

|

|

Plasamente la bǎnci si alte institutii de credit |

117.327 |

|

|

Credite si avansuri acordate clientilor |

2.644.087 |

|

|

Alte investitii - filiale etc |

8.647 |

|

|

Mijloace fixe dupǎ deducerea amortizǎrii |

70.258 |

|

|

Alte active |

4.211 |

|

|

TOTAL |

4.894.695 |

|

Structura activelor 2007 |

Valoare |

|

|

Casa si conturi la banca centralǎ |

2.781.658 |

|

|

Titluri de investitii - portofoliu cu lichiditate stabilǎ |

254.438 |

|

|

Titluri tranzactionabile in nume propriu la valoarea de piatǎ |

- |

|

|

Plasamente la bǎnci si alte institutii de credit |

276.345 |

|

|

Credite si avansuri acordate clientilor |

3.717.323 |

|

|

Alte investitii - filiale etc | ||

|

Mijloace fixe dupǎ deducerea amortizǎrii |

110.760 |

|

|

Alte active |

5.142 |

|

|

TOTAL |

7.145.666 |

|

Structura activelor 2008 |

Valoare (ron 000) |

|

|

Casa si conturi la banca centralǎ | ||

|

Titluri de investitii - portofoliu cu lichiditate stabilǎ | ||

|

Titluri tranzactionabile in nume propriu la valoarea de piatǎ | ||

|

Plasamente la bǎnci si alte institutii de credit | ||

|

Credite si avansuri acordate clientilor | ||

|

Mijloace fixe dupǎ deducerea amortizǎrii |

156.407 |

|

|

Alte active |

16.232 |

|

|

TOTAL |

|

Ponderea creditelor acordate in total active |

|

|

2006 |

54% |

|

2007 |

52% |

|

2008 |

63% |

Graficul 1: Ponderea creditelor in totalul activelor

Sursa: Prelucrare proprie dupa bilantul contabil

4. PRODUSE SI SERVICII

Alpha Bank ofera o gama variata de produse si servicii destinate atat persoanelor fizice cat si celor juridice. Acestea sunt clasificate pe urmatoarele categorii: conturi curente, economii, carduri, credite, servicii, servicii de trezorerie, programe de fidelizare.

4.1. Persoane fizice

4.1.1. Conturi curente

Clientul are acces rapid la disponibilul din contul sau curent atat la ghiseele bancii cat si prin intermediul serviciului de Interent Banking Alpha Click.

Clientul poate efectua toate operatiunile bancare de care ai nevoie:

incasari/depuneri de numerar in lei sau valuta;

transferuri catre conturile deschise la Alpha Bank Romania sau alte banci din tara sau din strainatate prin intermediul ordinelor de plata in lei si valuta;

constituire si lichidare de depozite;

operatiuni de schimb valutar, fara comision;

depuneri si retrageri de numerar in functie de necesitatile tale;

emitere de cecuri in orice suma pana la disponibilul aflat in cont.

4.1.2.Produse de economisire :

Alpha Premier

2. Depozite la termen

Alpha Progressive

Alpha Dreams

Certificatul de depozit cu cupoane

1. Alpha Progressive este un depozit in lei si euro, ce ofera 2 variante la

alegere:

depozit cu scadenta la 6 luni si depozit cu

scadenta la 12 luni.

Pentru ambele optiuni specificate mai sus dobanda este fixa, creste lunar si se transfera in contul curent astfel ca poti beneficia, atunci cand ai nevoie, de dobanda acumulata pana la momentul lichidarii depozitului.

|

Luna |

Dobanzile oferite pentru depozitele pe 12 luni |

Dobanzile oferite pentru depozitele pe 6 luni |

||||

|

RON |

EUR |

RON |

EUR |

|||

2. Alpha Premier este un cont curent care poate fi deschis in lei sau in

euro.

Dobanda de care poti beneficia pentru contul tau curent este apropiata de cea a

unui depozit la termen - de la 11% p.a. pentru contul in lei si de la 4% p.a.

pentru contul in euro; dobanda se capitalizeaza lunar si se calculeaza zilnic

la soldul contului.

|

Intervale RON |

Rata dobanda |

Intervale EUR |

Rata dobanda (p.a.) |

|

> 1.000.000 | |||

|

> 3.000.000,1 |

3. Alpha Dreams este un cont de economisire:

este deschis pe numele copilului, de la momentul eliberarii certificatului de nastere si pana la implinirea varstei de 14 ani, si se economisesc bani pana la varsta de 18 ani.

este un instrument de economisire foarte flexibil:

daca sunt mai multi copii, se deschide cate un cont pentru fiecare dintre ei;

oricand ai nevoie de bani poti utiliza din sumele economiste fara a pierde toata dobanda acumulata, ci doar pe cea din ultima luna;

cu incuviintarea ta, oricine poate depune in contul copilului tau bani, sporind astfel economiile.

in fiecare an, in luna iunie, pana la implinirea varstei de 18 ani, vei primi dublul dobanzii anuale

poti depune oricand si oricati bani in contul copilului tau, acest lucru depinzand doar de disponibilul pe care il ai, minimul fiind 50 RON, 15 EUR sau 25 USD in functie de moneda in care a fost deschis contul;

4. Certificatul de depozit cu cupoane iti ofera mai multe avantaje:

combini suma de bani pe care o ai disponibila, exact asa cum doresti, in cupoanele valorice ale certificatului;

dispui de lichiditati in situatii neprevazute, putand rascumpara inainte de termen oricate si oricare dintre cupoane; pentru toate celelalte incasezi dobanda la termenul certificatului;

rascumperi cupoanele rapid la oricare dintre sucursalele ALPHA BANK ROMANIA

primesti banii rascumparati in valuta pe care o doresti, chiar daca aceasta difera de valuta certificatelor;

0%

comision de retragere oricand ai nevoie de bani.

Fiecare certificat este emis pentru o

singura valuta si contine un numar de 16 cupoane valorice, cate 4 pentru

fiecare din cele 4 niveluri valorice.

Valorile si scadentele certificatelor de depozit nominative

|

VALUTA |

3 luni |

6 luni |

9 luni |

12 luni |

|

RON | ||||

|

USD | ||||

|

EUR |

5. Depozitele la termen sunt instrumentul prin intermediul carora te ajutam sa iti valorifici cat mai bine disponibilul de bani.

Vei beneficia de numeroasele avantaje ale acestui produs:

varietate mare a termenelor depozitului (de la 1 saptamana pana la 1 an);

prelungirea automata a depozitului de catre banca, la scadenta lui, asa cum tu ai solicitat;

capitalizarea dobanzii depozitului constituit, virarea ei in contul tau sau retragerea in numerar;

0% comision de retragere oricand ai nevoie de bani;

costituirea depozitului direct prin serviciul Alpha Click fara a mai fi necesar sa vii la banca;

posibilitatea

de plata lunara a dobanzii pentru depozitele constituite pe un termen de 1 an.

|

Valuta |

RATA DOBANZII |

||||||||

|

saptamani |

Luni |

||||||||

|

RON | |||||||||

|

USD | |||||||||

|

EUR | |||||||||

|

GBP | |||||||||

4.1.3. Carduri

AlphaCard VISA Credit:

card de credit international embosat, emis in RON;

limita de credit standard este 5.000 EUR (echivalent RON) sau 6 venituri nete lunare dar poate fi extinsa pana la 10000 EUR (in echivalent RON);

utilizezi

cardul in Romania si strainatate pentru cumparaturi pe Internet si la

comercianti oriunde este afisat semnul ![]() sau retragere de numerar de la ATM

sau retragere de numerar de la ATM

0% comision pentru toate platile cu cardul la comerciantii din Romania si strainatate;

0% dobanda pentru toate platile cu cardul la comercianti, oriunde in lume daca rambursezi toata suma datorata pana la data scadenta;

poti beneficia de o perioada de gratie de pana la 55 de zile;

suma minima de rambursat lunar este de doar 3% din suma utilizata plus toate dobanzile si comisioanele datorate;

poti schimba PIN-ul direct de la ATM;

poti

solicita oricand AlphaCard VISA Credit suplimentar;

AlphaCard VISA Credit are valabilitate 2 ani, este prelungit automat daca nu

vei solicita altfel.

2. Alpha MasterCard Credit:

card de credit international embosat, emis in RON;

limita de credit standard este 5.000 EUR (echivalent RON) dar poate fi extinsa pana la 10.000 EUR (echivalent RON);

utilizezi

cardul in Romania si strainatate pentru cumparaturi pe Internet si la comercianti

oriunde este afisat semnul ![]() sau retragere de numerar de la ATM;

sau retragere de numerar de la ATM;

0% comision pentru toate platile cu cardul la comerciantii din Romania si strainatate;

0% dobanda pentru toate platile cu cardul la comercianti, oriunde in lume daca rambursezi toata suma datorata pana la data scadenta;

poti beneficia de o perioada de gratie de pana la 55 de zile;

suma minima de rambursat lunar este de doar 5% din suma utilizata plus dobanzile si comisioanele datorate;

poti schimba PIN-ul direct de la ATM;

poti

oferi acelasi confort si unei persoane apropiate prin Alpha MasterCard Credit

suplimentar, putand opta pentru emiterea pana la 2 carduri suplimentare.

Alpha MasterCard Credit are valabilitate 2 ani, este prelungit automat, daca nu

vei solicita altfel.

3.AlphaCard Visa Gold:

card de credit din categoria Premium, embosat, dotat cu chip si banda magnetica, emis in lei si euro care iti ofera posibilitatea de a beneficia gratuit de servicii si facilitati speciale;

limita de credit este de pana la 15.000 euro (sau echivalent lei);

poti

utiliza cardul in Romania si in strainatate, pentru cumparaturi pe Internet si

la comercianti, oriunde este afisata sigla ![]() sau pentru retragerea de numerar de la

ATM;

sau pentru retragerea de numerar de la

ATM;

0% comision pentru toate platile cu cardul la comerciantii din Romania si strainatate;

0% dobanda pentru toate platile cu cardul la comercianti, oriunde in lume daca rambursezi toata suma datorata pana la data scadenta;

poti beneficia de o perioada de gratie de pana la 50 de zile;

suma minima de rambursat lunar este 2% din limita de credit utilizata, la care se adauga dobanzile si comisioanele aferente;

4. AlphaCard VISA Classic

card de debit international embosat, emis in RON, EUR sau USD;

utilizezi cardul in Romania si strainatate

pentru cumparaturi pe Internet si la comercianti oriunde este afisat semnul ![]() sau retragere de numerar de la ATM;

sau retragere de numerar de la ATM;

comisionul este 0% pentru achitarea cumparaturilor cu cardul la comerciantii din Romania;

poti schimba PIN-ul direct de la ATM;

AlphaCard VISA Classic are valabilitate 2 ani, este prelungit automat daca nu vei solicita altfel;

poti beneficia de o facilitate de descoperit de cont (overdraft) de pana la 3 venituri lunare nete.

card de debit international emis in RON;

poate

fi utilizat oriunde este afisata sigla ![]() , in Romania si strainatate, la

comercianti in mediul electronic si pe Internet sau pentru retragere de

numerar;

, in Romania si strainatate, la

comercianti in mediul electronic si pe Internet sau pentru retragere de

numerar;

cardul este gratuit, nu platesti taxa de emitere si taxa anuala de administrare;

comisionul 0% pentru achitarea cumparaturilor cu cardul la comercianti;

comision 0% pentru retragerea de numerar de la reteaua de ATM-uri a bancii, AlphaNet;

beneficiezi de o facilitate de descoperit de cont (overdraft) de pana la 6 salarii lunare nete ca angajat al unei companii care a incheiat cu ALPHA BANK ROMANIA o conventie de plata a salariului in cont (salariul va fi alimentat in contul tau prin transfer electronic automat);

poti schimba PIN-ul direct de la ATM;

poti solicita oricand un AlphaCard VISA suplimentar; AlphaCard VISA Electron are valabilitate 2 ani, este prelungit automat daca nu vei solicita altfel.

4.1.4. Credite

1. Alpha Open

Este creditul care iti ofera posibilitatea sa retragi suma aprobata oricand doresti pe parcursul unui an, in maxim 4 transe, cu conditia ca prima transa sa reprezinte minim 50% din valoarea creditului. Poti primi intre 10.001 si 350.000 euro (sau echivalent lei) pe o perioada maxima de rambursare de 20 ani. Creditele pot fi acordate in lei sau euro, iar dobanda este variabila pe toata perioada creditului.

2. Alpha 4All

Este creditul prin care poti imprumuta pana la 10.000 euro (sau echivalent lei) pe o perioada de pana la 8 ani. Garantia minima solicitata este cesiunea veniturilor.

Conditii de acordare a creditelor Alpha Open si Alpha 4All:

gradul de indatorare poate ajunge pana la 50% in functie de nivelul venitului lunar net al familiei tale;

esti cetatean roman, rezident fiscal in Romania;

ai minim 21 ani la data solicitarii creditului si maxim 70 ani la data ultimei scadente;

poti fii salariat, practicant al unei profesii liberale sau pensionar;

daca esti salariat, cu minimum 6 luni la actualul loc de munca sau cel putin 1 an vechime in munca din care minimum 3 luni la actualul loc de munca, pensionar sau poti avea o profesie liberala, dar cu o experienta de minim 1 an;

3. Alpha Auto

avans minim 10% din valoarea totala a autovehiculului;

dobanda este variabila atat pentru creditele in lei cat si pentru cele in euro;

perioada de rambursare este de maxim 7 ani;

nu exista limita maxima de suma, poti imprumuta atat cat ai nevoie, in limita gradului maxim de indatorare;

se poate finanta atat valoarea autovehicolului, inclusiv valoarea comisionului de administrare.

4. Alpha Housing:

avansul este de minim 25% din pretul apartamentului/casei ce urmeaza a fi achizitionat/construita si de minim 50% in cazul achizitionarii de teren;

exista un singur comision perceput de banca, la acordarea creditului si numai in conditiile efectuarii tranzactiei;

fara giranti, garantia necesara si suficienta este ipoteca pe imobilul achizitionat sau ce urmeaza a fi construit;

pentru a fi protejat este nevoie sa asiguri casa impotriva oricarui risc, iar polita va fi cesionata in favoarea bancii;

4.2. Persoane juridice

4.2.1. Operatiuni de cont curent

Prin intermediul retelei de sucursale si agentii a Bancii, ce acopera cele mai importante localitati ale tarii, ofera toate tipurile de operatiuni si servicii financiare: administrare cont curent, cont escrow si garantii de buna executie, depuneri si retrageri de numerar la casieriile bancii, serviciul cash pick-up (colectarea lichiditatilor), incasari si plati prin ordine de plata, incasari si plati in baza instrumentelor de debit (cecuri si bilete la ordin). Pentru ordinele de plata provenite din conturile altor clienti Alpha Bank Romania, sumele sunt disponibile in ziua efectuarii transferurilor.

4.2.2. Credite

Alpha Bank ofera credite atat pentru companii medii si mari cat si pentru cele mici si PFA.

Avantajele solutiilor de finantare

optimizarea costurilor prin intermediul

celor 3 optiuni de care puteti beneficia simultan:

- multicurrency -

tragerile din facilitatea de credit aprobata pot fi facute in valute diferite

- multicustomer - tragerile din facilitatea de credit aprobata pot fi facute de catre oricare dintre entitatile membre ale grupului;

- multioption - optiuni multiple de utilizare a facilitatii de credit aprobate (plati, scrisori de garantie, efecte de comert)

2. in functie de specificul activitatii companiei Dumneavoastra sau de etapele derularii proiectului puteti alege intre multiple variante de rambursare a creditului inclusiv planuri de rambursare sezoniere;

3. structura de garantii este foarte flexibila;

4. puteti obtine credite pentru dezvoltarea proiectelor specifice si prin cofinantare Alpha Bank Romania si parteneri (ex. SAPARD);

5. consultanta si asistenta dedicata pe toata perioada derularii proiectului.

Creditul este flexibil si poate fi acordat:

fara garantii fiind necesar doar:

1. bilet la ordin 'in alb' emis de

compania ta si avalizat de actionarii

majoritari;

2.

gaj pe conturile curente.

cu garantii si cu posibilitatea prelungirii duratei creditului. In acest caz garantiile acceptate au o structura cu adevarat flexibila, adaptata proiectului si indicatorilor financiari ai companiei tale.

Beneficii: creditul are caracter revolving; perioada de creditare poate ajunge pana la 12 luni; rambursarea creditului poate fi efectuata oricand.

Conditii de acordare: minim 12 luni de activitate; existenta cel putin a unui bilant anual depus si inregistrat la Administratia Financiara.

Costuri: dobanda variabila; comision de acordare; nu se percepe comision de rambursare anticipata.

6. CONCURENTA

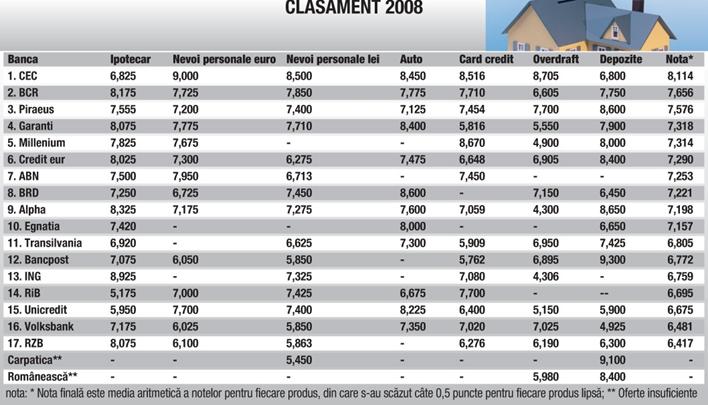

Printre bancile concurente se afla: CEC, BCR, Piraeus, Garanti, Millenium, Credit eur, ABN AMRO, BRD, Transilvania, Banc Post, ING, Volsbank, RZB.

Pentru a realiza un clasament al produsele oferite de bancile din Romania, revista Capital a analizat oferta acestora si anume: credite ipotecare, de nevoi personale negarantate, imprumuturi auto, carduri de debit cu overdraft, carduri de credit si depozite.

In urma analizei au fost punctate cele mai importante conditii ale fiecarui produs, de la dobanda si comisioane la cele legate de birocratie si viteza de aprobare. Ponderand criteriile dupa importanta, a fost acordata o nota pe produs, iar in final s-au ierarhizat cele mai bune banci la fiecare categorie si pe intreaga piata de retail.

Nota oferita pentru creditul ipotecar. Dupa cum putem observa din figura de mai jos la creditul ipotecar Alpha Bank ocupa pozitia 2 in clasament.

Nota oferita pentru creditul de nevoi personale in eur. Dupa cum putem observa din figura de mai jos la creditul de nevoi personale in eur Alpha Bank ocupa pozitia 8 in clasament.

Nota oferita pentru creditul de nevoi personale in lei. Dupa cum putem observa din figura de mai jos la creditul de nevoi personale in lei Alpha Bank ocupa pozitia 9 in clasament.

Nota oferita pentru creditul auto Dupa cum putem observa din figura de mai jos la creditul auto Alpha Bank ocupa pozitia 7 in clasament.

Nota oferita pentru cardul de credit Dupa cum putem observa din figura de mai jos la cardul de crdit Alpha Bank ocupa pozitia 8 in clasament.

Nota oferita pentru overdraft. Dupa cum putem observa din figura de mai jos la overdraft Alpha Bank ocupa pozitia 14 in clasament.

Nota oferita pentru depozite. Dupa cum putem observa din figura de mai jos la depozite Alpha Bank ocupa pozitia 2 in clasament.

7.1. Piata cardurilor de credit

Piata bancara a cardurilor aproape ca a explodat in ultimii 2 ani, iar 2008 a fost de asemenea, un prilej pentru a continua diversificare in oferta de carduri propusa de banci. Potrivit cifrelor BNR, in acest moment, in Romania sunt in circulatie aproape opt milioane de carduri bancare. Aceasta arata ca, incet, incet, romanii au descoperit ca plata cu card este un avantaj pentru ca nu trebuie sa aiba tot timpul asupra lor numerar si pot plati intr-un mod mai usor, mai sigur si mai rapid din contul de card. De asemenea, cardurile sunt extrem de folositoare in timpul calatoriilor in strainatate, detinatorii de carduri nefiind nevoiti sa-si schimbe banii in moneda locala sau sa detina un cont in valuta pentru a plati pentru bunuri si servicii, oriunde in lume, independent de orele de lucru ale bancilor. Pentru comercianti, cardurile de plati sunt mult mai usor si mai ieftin de procesat decat numerarul si, nu in ultimul rand, sprijina cresterea vanzarilor.

O piata bine dezvoltata a cardurilor si

o crestere a platilor fara numerar ofera in ultima instanta mai multe fonduri

disponibile pentru imprumuturi bancare, ce reprezinta un motor de crestere a

economiilor dezvoltate, avand in vedere ca mai multi bani intra in circuitul

bancar.

Conform datelor prezentate de Visa, unul dintre cei trei mari competitori pe

piata cardurilor din Romania, alaturi de MasterCard si Euroline, tot mai multi

romani au prins gustul de a efectua platile cu carduri. Numarul si valoarea

tranzactiilor la comercianti s-au dublat, comparativ cu aceeasi perioada a

anului trecut: la comercianti a inregistrat o crestere de 105 la suta, pana la

aproximativ opt milioane de tranzactii, in timp ce valoarea acestora a atins

455 milioane de dolari, o crestere de 127 la suta, comparativ cu aceeasi

perioada a anului trecut.

Segmentarea pietei cardurilor a devenit

mai vizibila comparativ cu perioada anului fiscal precedent, cardurile Visa

Electron reprezentand 77,4 la suta din numarul total de carduri Visa, cardurile

Visa Classic - 20,1 la suta, Visa Business - 2,2 la suta si Visa Gold - 0,2 la

suta: Cea mai spectaculoasa crestere a fost inregistrata de produsele premium -

numarul de carduri Visa Gold in

Romania ajungand la un total de 9.469 de carduri.

7.2. Piata depozitelor

Depozitele bancare reprezinta varianta cea mai sigura de economisire a banilor. In mod normal, aceste instrumente ofera castiguri reduse in comparatie cu alte forme de investire a banilor, insa, in acest an, bancile s-au intrecut in a oferi dobanzi foarte atractive. Nevoia de lichiditate, resimtita la nivelul bancilor in primele luni ale anului, a dus la aparitia unor oferte foarte atractive de plasare a banilor in depozite la termen; este adevarat, pe perioade scurte. Ofertele promotionale au dus nivelul dobanzilor la peste 20% pe an la lei si la 8% pentru euro.

In aceste conditii, depozitele bancare au adus randamente foarte bune, stimuland economisirea. Insa un nivel atat de ridicat al dobanzilor nu putea fi sustinut multa vreme, asa ca bancile au inceput sa reduca, treptat, nivelul dobanzilor, spre valori mai apropiate de nivelul normal al acestor instrumente de economisire. Chiar si asa, depozitele bancare raman o forma atractiva de investire a banilor pe termen scurt. O analiza a ofertelor actuale arata ca se pot obtine castiguri importante prin plasarea banilor in depozite la termen. Cele mai ridicate dobanzi se regasesc in ofertele bancilor mici, care pastreaza nivelul dobanzilor la un nivel ridicat. Acestora li se alatura cateva oferte promotionale ale unor banci mai importante.

Un calcul facut pe site-ul conso.ro arata ca, pentru un depozit de 2.000 de lei, pe o perioada de trei luni, cea mai buna dobanda este oferita de Alpha Bank. In perioada 15 aprilie-14 decembrie 2009, banca are in oferta depozitul Alpha Aniversary, care marcheaza 15 ani de prezenta a institutiei pe piata romaneasca. In cazul unui depozit pe 15 saptamani, banca ofera o dobanda de 16% pe an pentru lei si una de 7,25% pe an pentru euro. Clientii pot alege si un depozit pe 15 luni, insa, in acest caz, dobanzile sunt de 15% pe an pentru lei si de 6% pe an pentru euro. Dupa trei luni, o persoana care a ales depozitul Alpha Aniversary si a depus 2.000 de lei va avea un castig de 80 de lei. Aceeasi suma depusa la Millennium Bank ar aduce un castig de 77,5 lei, ca urmare a dobanzii de 15,5% pe an, oferita pentru un depozit la termen. Pe locul trei din punctul de vedere al randamentelor se afla depozitul 007 de la Intesa Sanpaolo Bank, ce are o dobanda anuala de 14,29%.

Si depozitele in euro ofera randamente interesante, insa nu la nivelul celor in lei. Atractivitatea acestor plasamente este diminuata si de stabilizarea cursului de schimb leu/euro, care nu mai permite castiguri suplimentare, asa cum s-a intamplat in primele luni ale anului. Insa pentru cei care au de facut plati in moneda europeana, un depozit in euro poate fi o alegere buna.

7.3. Piata creditelor

Criza financiara si normele BNR au pus cruce imprumuturilor istoria creditarii postdecembriste. Este greu de spus cine a afectat mai mult sistemul de creditare din Romania. Criza financiara internationala ori noile norme de creditare impuse de Banca Nationala a Romaniei. Bancherii spun ca ar fi fost de preferat ca cele doua evenimente sa nu se deruleze in acelasi timp.. Cele mai multe dintre banci au stopat de mai multa vreme acordarea de imprumuturi in franci elvetieni sau chiar in euro ori dolari. In ceea ce priveste creditele in lei acestea s-au scumpit considerabil in ultimele saptamani.

Noile reguli de creditare impuse de BNR sunt rezultatul comportamentului de consum al romanilor, iar implementarea lor a fost grabita de contextul financiar international. Incetinirea ritmului cu care se acorda credite in aceasta perioada se explica prin mai multe aspecte si nu putem pretinde bancilor sa isi schimbe produsele de la o zi la alta, intr-o perioada in care trebuie luata in calcul evolutia mediului financiar international.

Chiar daca bancile au reluat oarecum activitatea sunt mai prudente ca niciodata. Asadar, in prezent bancile acorda credite, insa cu grad de indatorare mult diminuat, de la 70% spre 40%-35%, avans minim obligatoriu in cazul creditelor ipotecare si diminuare a cotei de finantare la 50% din garantii. Unele banci au eliminat anumite categorii de venituri, precum cele provenite din chirii, bonusuri, bonuri de masa, dividende sau obtinute in strainatate. In acest context, foarte multi dintre solicitanti sunt in situatia de a nu se mai incadra la sumele promise de banci anterior sau nu se mai califica deloc la credit. Pentru ridicarea sumei sau sporirea sanselor la credit, acestia trebuie sa se reorienteze, sa aduca codebitori sau sa creasca perioada de creditare.

Scopul principal al oricarei activitati economice este satisfacerea nevoilor clientilor . Daca organizatiile nu au grija de proprii clienti , atunci o vor face concurentii lor . Banca trebuie sa inteleaga necesitatile clientilor si procesul luarii deciziilor de catre acesta. Analiza comportamentului clientului este o componenta cheie a cercetarii de marketing . Intelegand acest comportament Alpha Bank anticipeaza reactia probabila a unui client si poate influenta structura si planificarea serviciilor oferite de banca.

In cazul Bancii Alpha Bank Romania , dinamica foarte ridicata a clientelei sale confirma increderea pe care aceasta o are in capacitatea de lucru a unitatilor proprii , in calitatea personalului si a ofertei de produse si servicii pe masura . In prezent , printre clientii bancii regasim un numar important de societati comerciale cu capital de stat , regii autonome diverse , institutii bugetare , societati comerciale cu capital privat , precum si persoane fizice . In ultimii ani , ghiseele bancii au fost asaltate de un numar mare de persoane fizice , in principal pentru fructificarea fondurilor disponibile , fie prin conturi de depuneri deschise , fie prin certificatele de depozit , un instrument de valorificare foarte tentant pentru multi cetateni .

Clientii fideli pe termen lung sunt cei care vor asigura venit bancii. Fidelitatea clientului imbunatateste imaginea unei banci si poate fi o sursa excelenta de reclama .Clientii bancii nu vor dori sa lucreze cu concurentii bancii , pentru servicii similare , chiar daca uneori acestia vor oferii servicii mai ieftine sau pot oferii rate ale dobanzilor mai atractive . Clientii persoane fizice si persoane juridice au necesitati si asteptari diferite din partea bancii cu care lucreaza . Bancile trebuie sa acorde clientului persoana fizica , consultatii pentru serviciile de care are nevoie si sa-l ajute in organizarea finantelor proprii . Clientul persoana juridica va avea nevoie de consultanta in pregatirea planurilor de afaceri , servicii potrivite pentru rezolvarea nevoilor de afaceri , servicii de transmitere a banilor s.a.

Factorii care influenteaza compartimentul clientului ( in calitate de cumparator ) in relatiile cu banca sunt urmatorii:

Increderea in sistemul bancar ;

Accesibilitatea achizitionarii serviciilor ;

Reputatia bancii ;

Gama de produse si servicii ;

Calitatea serviciilor ;

Valoarea perceputa a serviciilor ;

Usurinta repetarii bancii ;

Posibilitatea de a satisface necesitatile in privinta serviciilor financiar bancare ;

Existenta unui personal amabil si capabil

S Segmentul de clientela care a cunoscut cea mai mare dezvoltare, atat ca numar cat si ca resurse aduse bancii , este populatia . Prin produsele si serviciile create special pentru acest tip de clienti , persoanele fizice au manifestat un mare interes pentru Alpha Bank. , aceasta si datorita fenomenului de reorientare a economiilor populatiei spre depozitele bancare si ca urmare a schimbarii opticii depunatorilor si anume , aceea ca valoarea castigului este mai putin importanta decat siguranta plasamentului . Clientii persoane juridice au fost tot timpul incurajati si sustinuti de banca in eforturile lor pentru modernizare si retehnologizarea productiei prin acordarea unei game variate de credite in lei si valuta care au venit in completarea resurselor proprii utilizate in acest scop . Pe parcursul activitatii sale , Alpha Bank. a acordat o atentie speciala intreprinderilor de stat care au parcurs procesul de privatizare , precum si investitorilor straini care au manifestat interes pentru a investi in activitati economice.

Analiza domeniului social ne ajuta sa intelegem locul si rolul resurselor umane in activitatea bancii, precum si drepturile si obligatiile acestuia pornind de la premisa ca resursele umane sunt similare cu celelalte resurse de care dispune banca, avand un rol foarte important in activitatea acesteia, fara ele neputand fi desfasurata nici o activitate.

In cadrul Alpha Bank Romania acest doemniu functioneaza pe baza legislatiei sociale, care are un caracter normativ si impune limite legale tuturor actiunilor desfasurate in domeniul personalului si asigura reguli minime de gestiune a relatii.lor sociale. Se urmareste astfel, imbunatatirea randamentului fiecarui angajat, a comportamentului sau profesional si a performantelor in munca.

Analiza acestui diagnostic se face interpretand urmatoarele date:

numarul si structura salariatilor: sunt in conformitate cu necesarul bunei desfasurari a activitatii bancii, la finalul anului trecut banca avand 2.651 salariati, astfel incat sa se ofere clientilor cele mai bune servicii;

evolutia cheltuielilor cu personalul: care au crescut continuu

recrutarea si selectionarea angajatilor: se face conform cerintelor posturilor vacante, conditia fiind ca angajatul sa corespunda din punct de vedere al calificarii si specializarii;

climatul de munca si social: in cadrul bancii exista o atmosfera propice unei bune desfasurari a activitatii, intre angajati neexistand conflicte;

nivelul salariilor: este diferentiat in functie de postul ocupat, de sarcinile, responsabilitatile si pregatirea fiecaruia, fiind in concordanta cu munca prestata;

programele de promovare a personalului: in cadrul Alpha Bank Romania facandu-se in functie de pregatirea si performantele fiecaruia.

Sinteza diagnosticului social se face prin evidentierea punctelor forte si slabe prezentate in tabelul urmator.

BILANTUL PUNCTELOR FORTE SI SLABE ALE ANALIZEI SOCIALE

IN CADRUL ALPHA BANK ROMANIA

|

PUNCTE FORTE |

PUNCTE SLABE |

CAUZE |

EFECTE |

|

|

|

2 |

|

|

Numarul personalului si pregatirea acestuia |

fiecare departament are un numar corepunzator si necesar de personal, care corespunde nivelului de pregatire si cerintelor posturilor pe care le ocupa fiecare |

ajuta la buna desfasurare a activitatii bancii in toate departamentele |

|

|

Recrutarea si selectarea personalului |

pentru ca aceste doua activitati ale procesului de organizare sunt foarte importante, de calitatea si pregatirea celor angajati depinzand multe din activitatile bancii |

formeaza o echipa de angajati care influ-enteaza eficient toate activitatile bancii |

|

|

Coordonarea personalului si a activitatii hotelului |

pentru ca resursele umane asigura func-tionarea corespun-zatoare a activitatii si a celorlalte componente |

o activitate si o coordonare buna pot duce la cresterea eficientei hotelului |

|

|

Personalul are locuri de munca sigure |

datorita recrutarii si selectarii corespunza-toare este foarte eficient pentru banca sa aiba o stabilitate din punct de vedere al personalului |

ajuta la motivarea angajatilor si-i deter-mina sa indepli-neasca obligatiile cu responsabilitate |

|

|

Implicarea angajatilor |

pentru ca sunt motivati si incurajati corespunzator primind o remuneratie pe masura prestatiei |

determina cresterea calitatii serviciilor oferite |

Presedinte executiv - Sergiu Bogdan Oprescu

Prim Vicepresedinte Executiv - Stere Constantin Farmache

Vicepresedinte Executiv Retail - Cristian Hincu

Vicepresedinte Executiv Operatiuni - Ion Stan

Vicepresedinte Executiv Financiar - Gabriel Mateescu

Vicepresedinte Executiv Corporate - Periklis Voulgaris

9. ANALIZA FINANCIARA A BANCII

Ca in orice activitate economica obtinerea profitului este un obiectiv al managementului financiar. In sistemul bancar profitabilitatea este un indicator cheie deoarece repartizarea profitului constituie o sursa importanta de generare a capitalului. Indicatorii de profitabilitate sunt urmariti atat de actionari si potentialii investitori, cat si de autoritatea monetara. De asemenea profitabilitatea este un indicator relevant pentru stabilirea pozitiei institutiei financiare pe piata, cat si pentru evaluarea profilului de risc si a rezultatelor managementului.

Analiza financiara in general, se face pe baza situatiilor financiare, iar in cazul profitabilitatii informatiile relevante se gasesc in contul de profit si pierdere. Aceasta releva sursele de castig ale institutiei de credit, cantitatea si tipologia acestora, precum si calitatea portofoliului de credite si categoriile de cheltuieli.

Contul de profit si pierdere este un tablou al veniturilor si cheltuielilor bancii, catalogate dupa activitati, care releva profilul de risc si profit al institutiei de credit.

Contul de profit si pierderi al Alpha Bank Romania pe perioada 2005-2007 se prezinta astfel:

|

| | ||||||||||

|

31 Decembrie | |||||||||||

|

2005 |

2006 |

2007 | |||||||||

|

Mii RON |

Mii EUR |

Mii RON |

Mii EUR |

Mii RON |

Mii EUR | ||||||

|

Venituri din dobanzi si asimilate |

256,758 |

69,827 |

354,189 |

104,737 |

585,112 |

162,072 | |||||

|

Cheltuieli cu dobanzile si asimilate |

(105,715) |

(28,750) |

(177,829) |

(52,586) |

(368,775) |

(102,148) | |||||

|

Rezultat net din dobanzi |

151,043 |

41,077 |

176,360 |

52,151 |

216,337 |

59,924 | |||||

|

Venituri din dividende nerepartizate |

737 |

200 |

1,399 |

414 |

724 |

201 | |||||

|

Venituri din speze si comisioane |

43,657 |

11,873 |

54,767 |

16,195 |

62,562 |

17,329 | |||||

|

Venituri din alte operatiuni financiare, net |

34,650 |

9,423 |

36,716 |

10,858 |

67,969 |

18,827 | |||||

|

Alte venituri operationale |

924 |

251 |

1,584 |

468 |

1,410 |

391 | |||||

|

TOTAL venituri |

231,011 |

62,824 |

270,826 |

80,086 |

349,002 |

96,672 | |||||

|

Cheltuieli cu investitii de

portofoliu ce |

(552) |

(150) |

(623) |

(184) |

- |

- | |||||

|

Pierderi din activitatea de creditare |

(4,678) |

(1,272) |

306 |

91 |

(9,416) |

(2,608) | |||||

|

Cheltuieli cu personalul |

(53,086) |

(14,437) |

(73,679) |

(21,788) |

(106,864) |

(29,601) | |||||

|

Cheltuieli cu amortizarea |

(9,267) |

(2,520) |

(9,830) |

(2,907) |

(14,658) |

(4,060) | |||||

|

Alte cheltuieli operationale |

(53,957) |

(14,674) |

(84,988) |

(25,132) |

(95,294) |

(26,396) | |||||

|

TOTAL cheltuieli |

(121,540) |

(33,053) |

(168,814) |

(49,920) |

(226,232) |

(62,665) | |||||

|

Profit inainte de impozitare |

109,471 |

29,771 |

102,012 |

30,166 |

122,770 |

34,007 | |||||

|

Impozit pe profit |

(14,303) |

(3,890) |

(14,257) |

(4,216) |

(14,991) |

(4,153) | |||||

|

Rezultat NET |

95,168 |

25,881 |

87,755 |

25,950 |

107,779 |

29,854 | |||||

Dupa cum sunt prezentate datele in acest tabel se poate observa evolutia crescatoare a: rezultatului net din dobanzi, a veniturilor, a cheltuielilor precum si a rezultatului net. In ceea ce priveste rezultatul net din dobanzi acesta a crescut in 2007 fata de 2005 cu 43%; veniturile inregistreaza o crestere de 51 puncte procentuale; cheltuielile de asemenea inregistreaza o crestere de 86% care poate fi explicata prin marirea investitiilor in resursa umana sau extinderea in infrastructura. Totusi aceasta majorare a fost urmata de o crestere a randamentului in urmatoarea periada, astfel rezultatul net a crescut in 2007 cu 13% fata de 2005 cu toate ca in 2006 a inregistrat o scadere cu aproape 8% fata de perioada precedenta.

Cunoasterea obiectului evaluat (a societatii evaluate) se face prin studierea atit a situatiilor financiare anuale, cit si a unor informatii cu privire la modificarea capitalului social, etc. Principalele surse de informatie studiate sunt:

C. APLICAREA METODELOR EVALUATE

Evaluarea bancii se face prin analiza resurselor si a rezultatelor obtinute pe o anumita perioada de timp trecuta si pina la data evaluarii. Analiza resurselor presupune prezentarea si analiza surselor de finantare, a creantelor si a datoriilor.

1. Metode inscrise in abordarea patrimoniala:

- activul net contabil sau patrimoniu net contabil

- activul net corectat

- valoarea substantiala bruta

- valoarea matematica

- metoda capitalurilor permanente necesare expolatarii

ACTIVUL NET CONTABIL

= Valoarea activelor intreprinderii

-- Datorii totale

-- Active considerate nonvalori

Valoarea activului net contabil se stabileste prin analiza indicatorilor ultimului bilant incheiat. Indicatorii din bilant sunt supusi unor corectii, pentru a se putea scoate in evidenta cu usurinta valoarea societatii comerciale evaluate.

Elementele de activ sunt corectate dupa cum urmeaza:

Ajustarea creantelor

Imobilizarile corporale sunt evaluate prin mai multe metode, in functie de natura lor:

Corectarea pasivelor

ACTIVUL NET CONTABIL

PENTRU O SOCIETATE CU OBIECT DE ACTIVITATE BANCAR

= Valoarea activelor intreprinderii

-- Datorii totale

-- Active considerate nonvalori

Valoarea activului net contabil se stabileste prin analiza indicatorilor ultimului bilant incheiat. Indicatorii din bilant sunt supusi unor corectii, pentru a se putea scoate in evidenta cu usurinta valoarea societatii comerciale evaluate.

Valoarea activelor intreprinderii =

= Casa si disponibilitati la bancile centrale 4.164.677 lei

+ Creante asupra institutiilor de credit 289.906 lei

+ Creante asupra clientelei 8.076.137 lei

+ Imobilizarile corporale 156.407 lei

+ Imobilizarile necorporale 16.232 lei

TOTAL ACTIVE 12.703.359 lei

Datorii totale =

= Datorii privind institutiile de credit 7.299.680 lei

+ Datorii privind clientela 4.264.333 lei

+ Datorii constituite prin titluri 6.950 lei

TOTAL DATORII 11.570.963 lei

Active considerate nonvalori=

=Cheltuieli de consituire 6.338 lei

In cele din urma, vom putea afla valoarea activului net contabil:

Activul net contabil =

= Total active 12.703.359 lei

- Datorii totale 11.570.963 lei

- Active considerate non-valori 6.338 lei

ACTIVUL NET CONTABIL = 11.126.068 lei

M E T O D A

DISCOUNTED CASH-FLOW

(DCF)

Este o metoda moderna prin care se determina valoarea fluxurilor viitoare a unei societati comerciale. Baza metodologica a aplicarii acestei metode o reprezinta determinarea eficientei economice a unei investitii.

Metoda DCF (discounted cash-flow) este asemanatoare metodei determinarii eficientei economice, prin faptul ca:

DEFINIREA CASH-FLOW-ULUI

Termenii asociati cash-flow-ului sunt: flux de numerar, fluxuri de disponibilitati nete si fluxuri de trezorerie.

Denumirea de flux de numerar nu este cea mai potrivita, deoarece in teoria economica, numerarul desemneaza partea masei monetare reprezentate de bancnote si de moneda metalica.

In evaluare, cea mai potrivita definire a cash-flow-ului este cea de venituri viitoare. In evaluare, veniturile viitoare sunt reprezentate de sumele ce remunereaza factorul capital, respectiv profitul net si amortizarea imobilizarilor corporale si necorporale.

Indiferent de modul de definire a cash-flow-ului, el reprezinta practic diferenta dintre intrarile (incasarile) si iesirile (platile) efectuate de o societate comerciala intr-o perioada de timp.

Disponibilitatile banesti nete de la sfirsitul anului rezulta din:

Intrarile pot fi reprezentate de:

Iesirile pot fi reprezentate de:

DISPONIBILITATILE BANESTI

ALE UNEI SOCIETATI CU OBIECT DE ACTIVITATE BANCAR

Disponilitatile banesti de la sfirsitul anului constau in:

Intrarile pot fi reprezentate de:

Venituri din dobanzi 216.337 lei

Venituri din dividente nerepartizate 724 lei

Venituri din speze si comisioane 62.562 lei

Venituri din alte operatiuni financiare, net 67.969 lei

Alte venituri operationale 1.410 lei

Total venituri: 349.002 lei

Iesirile pot fi reprezentate de:

Valoarea totala a cheltuielilor efectuate de Alpha Bank Romania SA in exercitiul financiar 2008 a fost de cca 226.232 lei , cheltuieli consituite din:

Cheltuieli cu investitii de portofoliu -

Pierderi din activitatea de creditare 9.416 lei

Cheltuieli cu personalul 106.864 lei

Cheltuieli cu amortizarea 14.658 lei

![]() Alte cheltuieli operationale 95.294 lei

Alte cheltuieli operationale 95.294 lei

Total cheltuieli: 226.232 lei

Disponibilitatile banesti de la sfirsitul anului sunt reprezentate de diferenta dintre totalul incasarilor si totalul platilor efectuate de intreprindere in timpul unui exercitiu financiar.

TOTAL VENITURI: 349.002 lei

TOTAL CHELTUIELI: 226.232 lei

REZULTATUL INAINTE DE IMPOZITARE 122.770 lei

Impozitul pe profit: 14.991 lei

REZULTATUL DUPA IMPOZITARE (NET) 107.779 lei

DETERMINAREA MODIFICARII

NECESARULUI DE FOND DE RULMENT

In analiza situatiei financiare anuale a unei intreprinderi se utilizeaza notiuni asemanatoare, dar diferite ca sfera:

Fondul de rulment este excedentul de resurse stabile (capitaluri ale actionarilor si imprumuturi pe termen lung) peste activele imobilizate (corporale, acorporale si financiare). Se calculeaza ca si:

Necesarul de fond de rulment exprima partea din capitalul permanent pe care trebuie sa o utilizeze o firma peste cea alocata finantarii:

TN = FRN - NFR

Trezoreria

neta se calculeaza ca diferenta dintre fondul de rulment necesar si

necesarul de fond de rulment:

DETERMINAREA MODIFICARII NECESARULUI DE FOND DE RUMENT

IN SITUATIA UNEI SOCIETATI CU OBIECT DE ACTIVITATE BANCAR

Fondul de rulment este excedentul de resurse stabile (capitaluri ale actionarilor si imprumuturi pe termen lung) peste activele imobilizate (corporale, acorporale si financiare). Se calculeaza ca si:

Alpha Bank Romania S.A. prezinta in bilantul contabil incheiat pe anul 2008 urmatoarele date cu privire la fondul de rulment net, necesarul de fond de rulment si trezoreria neta:

Casa, disponibilitati la banci centrale 4.164.677 lei

Crente asupra insitutiilor de credit 289.906 lei

Actiuni si alte titluri cu venit variabil 378 lei

Total active circulante 4.454.961 lei

Datorii privind institutiile de credit 7.299.680 lei

Datorii constituite prin titluri 6.950 lei

Provizioane pentru riscuri si cheltuieli 337.604 lei

Pasive curente 906,254,871 lei

FRN = Active circulante - Pasive curente

FRN = 1,361,644,024 - 906,254,871

FRN = 455,389,153 lei

Necesarul de fond de rulment exprima partea din capitalul permanent pe care trebuie sa o utilizeze o firma peste cea alocata finantarii:

Stocuri: 0,00

Creante (total): 192,408,248 lei

Datorii nebancare pe termen scurt (constituite prin titluri) 101,035 lei

Necesarul de fond de rulment 192,307,213 lei

TN = FRN - NFR

Trezoreria

neta se calculeaza ca diferenta dintre fondul de rulment necesar si

necesarul de fond de rulment:

Fodul de rulment necesar: 455,389,153 lei

Necesarul de fond de rulment: 192,307,213 lei

Trezoreria neta: 263,081,940 lei

C O N C L U Z I I

CU PRIVIRE

PENTRU O SOCIETATE CU OBIECT DE ACTIVITATE BANCAR

METODA DCF (Discounted Cash-Flow)

Societatea comerciala cu obiect de activitate bancar este o societate comerciala pe actiuni al carei obiect de activitate este acela de finantare a activitatilor economice, de a mijloci circulatia fluxurilor de bani in economie, de a sprijini financiar atit pe agentii economici producatori, cit si pe cei consumatori (populatia), prin oferirea de credite si consituirea de depozite; alte activitati intreprinse de o societate bancara tin de domeniul pietei de capital, mai precis pe piata primara, prin plasarea pe piata a titlurilor financiare (actiuni si obligatiuni). Intr-un cuvint, activitatea unei societati bancare presupune exclusiv circulatia fluxurilor de bani in economie. Metoda Discounted Cash-flow este cea mai complexa metoda de evaluare, ce presupune actualizarea fluxurilor viitoare de venituri. Alegerea acestei metode de evaluare pentru o societate bancara presupune scoaterea in evidenta a eficientei unei investitii indiferent de natura ei. La nivel global, prin luarea in considerare a tuturor investitiilor efectuate de agentii economici, se poate determina gradul de eficienta a investitiilor la nivelul intregii economii.

METODA ACTIVULUI NET CONTABIL

Ca orice metoda de evaluare patrimoniala, aplicarea ei presupune efectuarea unor corectii la nivelul indicatorilor din ultimul bilant incheiat, atit in cazul activelor cit si in cazul pasivelor unei entitati. Ajustarile efectuate la nivelul bilantului au ca scop aducerea la zi a valorii unei intreprinderi.

Alegerea acestei metode de evaluare patrimoniala are ca scop scoaterea in evidenta a unei valori cit mai actuale a intreprinderii, prin:

Ajustarea valorii activelor prin eliminarea unor active asa-zise nonvalori, cum ar fi cheltuielile de consitutire, cheltuieli de cercetare-dezvoltare ce au sanse minime de a se transforma in inovatii. Toate aceste ajustari au scopul de scoate in evidenta valoarea intreprinderii prin prisma capacitatilor sale de eficientizare a investitiilor (faptul ca s-au efectuat cheltuieli de cercetare-dezvoltare, dar sansele acestora de a se concretiza in inovatii sunt minime, nu garanteaza dezvoltarea entitatii economice si deci, nu putem vorbi de o eficienta a unor investitii in produse noi)

Luarea in considerare a cladirilor, a terenurilor si a altor constructii la valoarea lor de piata, fara a se tine cont de amplasarea lor, implica ignorarea caracterului speculativ in functie de zona, al valorii imobilizarilor evaluate.

Copyright © 2025 - Toate drepturile rezervate