| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

DIAGNOSTICUL FINANCIAR

SCOP: Are un rol cheie in stabilirea punctelor forte si slabe ale intreprinderii, datorita dublului rol:

- rol de sinteza - stabileste concluziile plecand de la celelalte elemente ale diagnosticului;

- rol de a asigura coerenta in relatia diagnostic-metode de evaluare.

Zonele de interes pentru Raportul de evaluare care vor fi analizate sunt:

A) ANALIZA ACTIVULUI INTREPRINDERII

B) ANALIZA STRUCTURII FINANCIARE

C) ANALIZA SOLVABILITATII SI LICHIDITATII

D) ANALIZA FONDULUI DE RULMENT

E) ANALIZA RENTABILITATII SI A RISCULUI AFACERII

A) ANALIZA ACTIVULUI INTREPRINDERII

In aprecierea punctelor forte si slabe se tine cont de:

1) scaderea valorii ramase a activelor imobilizate (poate fi pusa pe seama amortizarii);

2) cresterea creantelor in lei cu o influenta negativa asupra valorii intreprinderii, deoarece raman la valoarea de intrari;

3) cresterea stocului de produse finite (pretul actual creste, valoarea lor ramane cea inregistrata) actualizarea preturilor le poate face greu vandabile;

4) cresterea disponibilitatilor banesti semnifica cresterea vitezei de circulatie si rezulta cresterea capacitatii de plata → creste posibilitatea de plata a datoriilor.

Analiza activului trebuie cercetata si din punct de vedere a structurii.

Eficienta utilizarii activului ![]() , situatie favorabila ICA>IA

, situatie favorabila ICA>IA

In analiza structurii activului, importante ca valori sunt:

|

Reflecta informatii despre: |

|

|

RATA STOCURILOR RATA CREANTELOR RATA DISPONIBILITATIOR |

- patrimoniul economic al intreprinderii - apartenenta sectoriala - natura activitatii |

RATA IMOBILIZARILOR = % elementelor patrimoniale care servesc intreprinderii, permanent, in total A

![]()

Masoara gradul de investire a capitalului iar continutul ratei este diferit determina calculul unei rate suplimentare:

a) RATA IMOBILIZARILOR NECORPORALE![]()

% activelor intangibile (brevete, marci, licente, fond comercial) in patrimoniul intreprinderii si este diferentiata in functie de dezvoltarea firmei (faza de maturitate a intreprinderii, specificul activitatii, strategia de dezvoltare).

b) RATA IMOBILIZARILOR CORPORALE![]()

Depinde de natura activelor:

- exploatatiile agricole, in industria grea si in domeniul hotelier - valori ridicate

- in intreprinderile slab dotate tehnic - relativ reduse

Pentru intreprinderi comparabile, rata depinde de strategia de dezvoltare, dar reflecta capacitatea acestora de a rezista in cazul unor crize si de a se adapta la schimbarea brusca a tehnicii sau cerintelor pietei.

Intreprinderile cu o pondere crescuta a activelor imobilizate corporale, opereaza dificil o transformare a acestora in disponibilitati.

c) RATA IMOBILIZARILOR FINANCIARE![]()

Intensitatea legaturilor financiare pe care firma le are cu alte intreprinderi cu ocazia cresterii externe pe orizontala sau pe verticala.

Politica investitiilor financiare depinde de marimea firmei. Astfel pentru intreprinderi mici, rata are valori mici, iar pentru holdinguri - valori ridicate.

RATA ACTIVELOR CIRCULANTE

![]()

RAI+RAC=100

Eterogenitatea determina necesitatea calculului si analizei unor rate analitice:

a) Rata stocurilor ![]()

Dinamica situatiilor favorabile ICA > IS.

Ia valori diferite in functie de cresterea activului:

- valori ridicate in sfera productiei si distributiei

- valori scazute in sfera serviciilor

La intreprinderi cu ciclu lung de exploatare, rata stocurilor este ridicata si invers:

- durata ciclului de exploatare se reflecta direct

- conjunctura pietei (componente speculative determina o majorare a stocurilor sau diminuare la materiile prime cu fluctuatii de pret.

Stocurile sunt formate din:

- materii prime;

- productie neterminata;

- produse finite;

- marfuri.

Evolutia lor in dinamica si ponderea in patrimoniu determina politica comerciala.

Se pot calcula : ![]() ;

; ![]() ;

; ![]() ;

;![]() .

.

Acestea difera in functie de natura activelor, astfel:

- in productie si la cele cu ciclu lung de exploatare, rata productiei neterminate inregistreaza valori ridicate;

- in comert, rata marfurilor este ridicata.

b) Rata creantelor ![]() , IC<ICA

, IC<ICA

Marimea ei depinde de:

- natura relatiilor cu partenerii externi din aval ;

![]() termenele

de plata.

termenele

de plata.

Inregistreaza valori mici sau nule la intreprinderile aflate in contact direct cu clientela (comert).

A) Rata disponibilitatilor banesti pe termen scurt

![]()

A(AC)→ (8-10%)

Investigare analitica:

► RD poate avea semnificatie dubla. Valoarea ridicata reflecta:

- o situatie favorabila in conditii de echilibru financiar, sau

- resurse ineficient utilizate

► disponibilitatile pot inregistra variatii de mare amplitudine in intervale scurte de timp: in cateva zile incasarile pot creste mult datorita unor importante fonduri. Pot scadea datorita unor plati concentrate in timp.

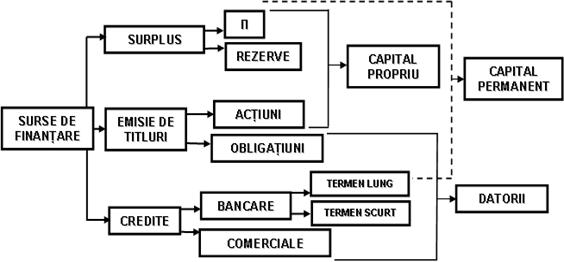

B) ANALIZA STRUCTURII FINANCIARE

Principalele surse de finantari:

Pozitia financiara si flexibilitatea financiara reprezinta factori decisivi in aprecierea structurii financiare ce poate fi caracterizata cu ajutorul urmatoarelor rate:

a) GLOBALE

→RATA AUTONOMIEI FINANCIARE![]()

![]() b) RATA AUTONOMIEI FINANCIARE LA TERMEN

b) RATA AUTONOMIEI FINANCIARE LA TERMEN![]()

(independenta financiara a firmei)

sau,

RATA

AUTONOMIEI FINANCIARE LA TERMEN![]()

![]() → RATA STABILITATII FINANCIARE

→ RATA STABILITATII FINANCIARE![]()

(capital stabil al firmei)

→ RATA DE INDATORARE

![]() a) RATA DE INDATORARE GLOBALA

a) RATA DE INDATORARE GLOBALA![]()

(in dinamica sa descresterea reflecta diminuarea datoriilor si cresterea autonomiei financiare)

![]() b) RATA INDATORARII LA TERMEN

b) RATA INDATORARII LA TERMEN![]()

(reflecta dependenta financiara a intreprinderii si gradul de risc al politicii sale financiare)

![]() RATA INDATORARII LA TERMEN

RATA INDATORARII LA TERMEN![]()

(evidentiaza masura in care intreprinderea recurge la "efectul levier" - parghia financiara)

Se mai poate calcula:

|

Arata trezoreria |

comerciale |

|

|

Rata de rotatie a creantelor a capitalurilor proprii |

|

ANALIZA STRUCTURII FINANCIARE

|

Indicator | ||||

|

Capital propriu (mii lei) | ||||

|

Datorii pana la un an (mii lei) | ||||

|

Datorii peste un an (mii lei) | ||||

|

Pasiv | ||||

|

Capital permanent | ||||

|

Rata autonomiei financiare |

globala | |||

|

la termen | ||||

|

Rata stabilitatii financiare |

globala | |||

|

la termen | ||||

|

Rata indatorarii |

globala | |||

|

la termen |

||||

|

RATA |

Autonomiei |

- firma are suficiente capitaluri proprii deci autonomie financiara |

|

Stabilitatii |

- situatie favorabila, firma are destule resurse de finantare ce nu trebuie rambursate intr-un ex. financiar |

|

|

Indatorare |

- situatie favorabila |

Solutii:

1. achitarea datoriilor prin: utilizarea disponibilitatilor; vanzari de active;

2. majorarea capitalurilor proprii: majorarea capitalului social, cresterea autofinantarii prin repartizarea unei parti mari de Π la fondurile proprii;

3. consolidarea datoriilor: contractarea unui imprumut pe termen lung si acoperirea datoriilor pe termen scurt.

ANALIZA STRUCTURII ACTIVULUI

|

Indicator |

I % |

||

|

CA (mii lei) | |||

|

TOTAL ACTIV (mii lei) | |||

|

ACTIVE IMOBILIZATE (mii lei) | |||

|

- NECORPORALE - CORPORALE - FINANCIARE | |||

|

ACTIVE CIRCULANTE (mii lei) | |||

|

- STOCURI - CREANTE - DISPONIBILITATI | |||

|

EFICIENTA ACTIV (%) | |||

|

RATA IMOBILIZARILOR |

| ||

|

- RATA IMOBILIZARILOR NECORPORALE - RATA IMOBILIZARILOR CORPORALE - RATA IMOBILIZARILOR FINANCIARE | |||

|

RATA ACTIVE CIRCULANTE | |||

|

- RATA STOCURI - RATA CREANTE - RATA DISPONIBILITATILOR | |||

![]()

I AI > I CA - nefavorabil I RAC1 < I RAC0

IF - cresc in acelasi ritm cu A AC - produc numerar

I Ic > I CA - nefavorabil IS > I CA - nefavorabil

IRC1 < IRC2 - favorabil

IRD1 < IRD2 - favorabil (nivel optim)

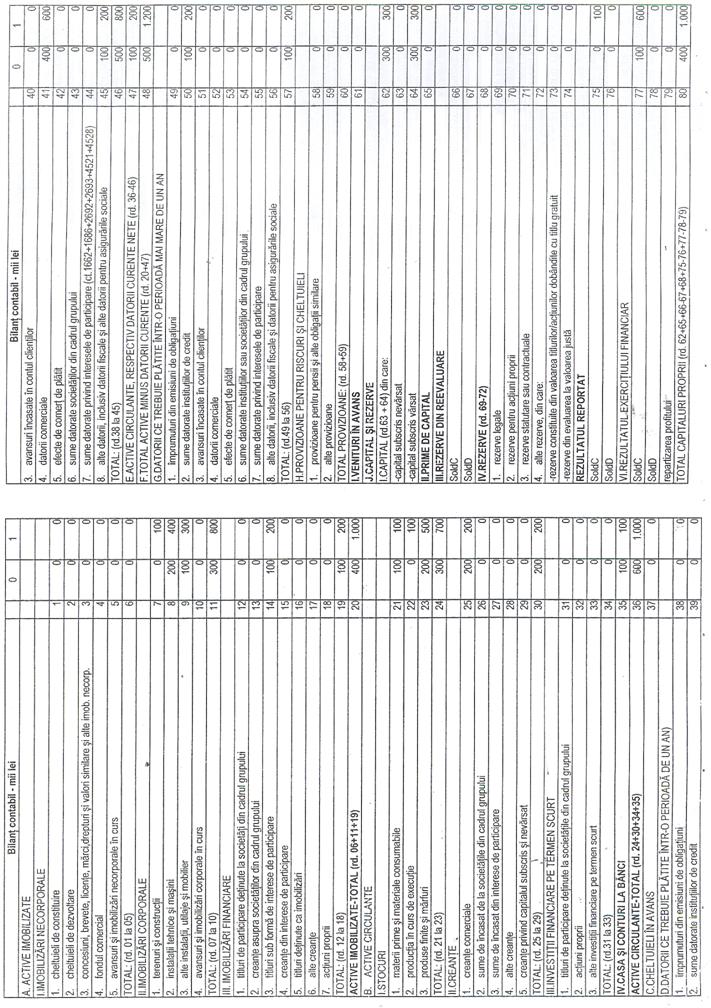

1) Din punct de vedere contabil, firma dispune de o masa patrimoniala formata din:

► o masa patrimoniala cu caracter stabil - care se roteste (se transforma in lichiditati la intervale mai mari de 1 an) si ii corespund:

- imobilizarile → active

- capitalurile permanente → resurse

► o masa patrimoniala cu caracter instabil - se transforma in lichiditati de mai multe ori pe parcursul unui an si ii corespunde:

- active circulante → activ

- datorii pe termen scurt → resurse

Teoretic, activitatea firmei este in echilibru, cand se asigura egalitate intre componentele fiecarei parti:

|

Ai |

CP |

MASA STABILA |

|

AC |

ΔTS |

MASA INSTABILA |

In practica, masa patrimoniala se prezinta astfel:

|

Ai |

CP | |

|

|

|

FRP= acea parte din CP destinat finantarii activelor circulante |

|

AC |

ΔTS |

2) ► FRP > 0 - favorabil, deoarece chiar daca intreprinderea are dificultati in incasarea unei parti, Activele circulante, poate sa-si plateasca datoriile pe termen scurt (o parte din AC sunt finantate din surse ce nu au scadente in cursul ex.).

|

Ai |

CP |

|

FRP > 0 |

|

|

AC |

ΔTS |

► FRP < 0 - nefavorabil, intreprinderea trebuie sa-si achite datoriile pe termen scurt, iar AC sunt insuficiente. O parte a Ai (utilizari ce nu se transforma in lichiditati in cursul anului) sunt finantate dinspre datoriile pe termen scurt (au scadenta in cursul anului)

|

Ai |

CP |

|

FRP < 0 |

|

|

AC |

ΔTS |

► FRP = 0 - situatie riscanta; orice dezechilibru in incasarea AC → stare de insolvabilitate

|

Ai |

CP |

|

AC |

ΔTS |

C. ANALIZA FONDULUI DE RULMENT

Conceptia functionala a bilantului raspunde exigentelor analizei dinamice (pe cicluri de exploatare). Analiza functionala, spre deosebire de cea patrimoniala, nu are in vedere averea intreprinderii, ci intelegerea nevoilor intreprinderii si a modului acesteia de functionare.

Fondul de rulment poate fi definit pe baza a doua acceptiuni:

►► ACCEPTIUNEA PATRIMONIALA

►FRP = marimea absoluta a lichiditatii (pe termen scurt)

|

FR Patrimonial = |

CAP PERMANENT |

ACTIVE IMOBILIZATE |

(masa stabila a patrimoniului) |

►NFRP = acea parte a activelor ce trebuie finantate din FR

|

NFRP = |

(stocuri + creante) |

(datorii pe termen scurt-credite pe termen scurt) |

(masa instabila a patrimoniului) |

► TNP = FRP - NFRP

|

TNP > 0 (pozitiva) TNP < 0 (negativa) |

= excedent de numerar (resurse) - NFR se acopera pe seama creditelor de trezorerie |

Rezultatele sunt relativ certe deoarece nu se ia in calcul timpul, adica termenele de incasare a AC, termenele de plata a ΔTS.

► In practica, intreprinderile care nu au FRP pot fi solvabile de AC, se incaseaza mai repede decat ΔTS care se platesc mai lent.

Conform acestei acceptiuni, activitatea intreprinderii este formata din 3 categorii de activitati:

1. activitati de investitii, care cuprind activele aciclice (= IMOBILIZARILE) si resursele aciclice (= CP).

2. activitati curente (exploatare), activele ciclice (stocuri, creante, plasamente) si resursele ciclice (datorii pe termen scurt si credite pe termen scurt).

3. activitati de trezorerie, Trezoreria de Activ (numerar + disponibil in banci) si Trezoreria de Pasiv (credite pe termen scurt).

►► ACCEPTIUNEA FUNCTIONALA

(3)

|

ACTIV |

RESURSE |

|

|

FRF |

ACTIVE ACICLICE (STABILE) Active imobilizate (inclusiv cele in leasing) |

RESURSE ACICLICE (STABILE) Capital propriu Provizioane de orice natura Amortizari Datorii financiare pe termen lung |

|

NFRE |

ACTIVE CICLICE DIN EXPLOATARE Stocuri Creante prin exploatare + Efecte scontate neajunse la sadenta + cheltuieli in avans aferente exploatarii |

RESURSE CICLICE DIN EXPLOATARE Datorii aferente exploatarii (furnizori+datorii fiscale+datorii sociale) Venituri in avans aferente exploatarii |

|

NFRAE |

ACTIVE CICLICE DIN AFARA EXPLOATARE Creante in afara exploatarii+creante din cedarea de active+alti debitori Investitii financiare pe termen scurt Cheltuieli in avans in afara exploatarii |

RESURSE CICLICE DIN AFARA EXPLOATARII Datorii in afara exploatarii (furniz. Imobiliz + datorii fiscale) Venituri in avans in afara exploatarii |

|

TN |

TREZORERIE ACTIV Disponibil (casa+banca) |

TREZORERIA PASIVA Credite curente Efecte scadente neajunse la scadenta |

FRFG = Active aciclice - Resurse aciclice → surplusul de resurse din activitati de investitii

FRFG > 0 - din activitatea intreprinderii rezulta surplus de resurse stabile (permanente)

FRFG < 0 - insuficienta FR. Optiunea intreprinderii este de cresterea FRF deoarece conduce la cresterea independentei financiare (va apela mai putin la ΔTS).

![]()

|

|

NFRE = |

Active ciclice exp |

Resurse ciclice exp |

|

|

NFRE > 0 intreprinderi cu stocuri+creante mari, datorii mici NFRE < 0 hipermarket: (creante = 0 -

se plateste cu numerar); stocuri reduse ( |

||||

|

NFRAE = |

Active ciclice afara exp |

Resurse ciclice afara exp |

||

![]()

![]()

|

►TN Intreprinderea este orientata spre independenta financiara, deoarece FRF finanteaza NFR si TN |

TN= |

FRF |

NFRF = TA-TP |

|

|

TN > 0, activitatea degaja surplus de numerar; are disponibilitati proprii TN < 0, intreprinderea apeleaza pentru finantarea dezechilibrului la creditul de trezorerie - atitudine riscanta → CP insuficient → va apela la pondere sporita la creditele bancare si pentru activitatile curente/investitii. Riscurile, banca cere dobanda mare, sau nu da credit. |

||||

![]()

Pentru a caracteriza echilibrul financiar functional se recomanda

RATELE:

1)

durata de rotatie a ![]()

In dinamica ↓, situatie favorabila → se recupereaza mai rapid capitalul investit.

2)

rata marjei de securitate![]() (in functie de activitate = 30 zile sau 90 zile

(in functie de activitate = 30 zile sau 90 zile

3)

rata de finantare a ![]()

Rata < 100 → TN < 0

Rata > 100 → TN > 0, cu conditia FRNG > 0, NFR > 0

4)

rata de finantare a activelor ciclice de exploatare ![]()

5)

rata de finantare a NFRE pe seama creditelor de trezorerie![]()

O valoare ridicata in conditiile reducerii creditelor de trezorerie de catre banci reflecta risc ridicat privind finantarea intreprinderii → se reduce gradul de autonomie a intreprinderii.

D. ANALIZA LICHIDITATII SI SOLVABILITATII

Lichiditatea semnifica capacitatea unui activ de a fi transformat rapid in bani = lichiditatea externa.

Capacitatea unei intreprinderi de a-si onora la scadenta obligatiile asumate pe seama activelor curente = lichiditatea interna.

► RATA LICHIDITATII GENERALE (CURENTA) = ![]()

Nivelul asigurator:

< 1 - semnale de alarma ca firma nu isi poate plati datoriile

► RATA LICHIDITATII RAPIDA = ![]() → (cate

unitati monetare de active aproape lichide revin la o unitate

monetara de datorii pe termen scurt).

→ (cate

unitati monetare de active aproape lichide revin la o unitate

monetara de datorii pe termen scurt).

► RATA LICHIDITATII LA VEDERE= ![]() → (nivel optim 0,3)

→ (nivel optim 0,3)

SOLVABILITATEA poate fi apreciata cu ajutorul urmatoarelor rate:

►RATA SOLVABILITATII GENERALE = ![]() (gradul in care intreprinderea poate face fata

datoriilor)

(gradul in care intreprinderea poate face fata

datoriilor)

![]()

► RATA SOLVABILITATII PATRIMONIALE =

E. ANALIZA RENTABILITATII SI A RISCULUI ACTIV

Rentabilitatea este capacitatea intreprinderii de a genera Π.

|

Rentabilitatea in marimi |

►absolute este marimea Π intreprinderii |

|

►relative - ratele rentabilitatii cat Π se obtine vis-a-vis de cat a cheluit intreprinderea si chiar mai mult venituri obtinute |

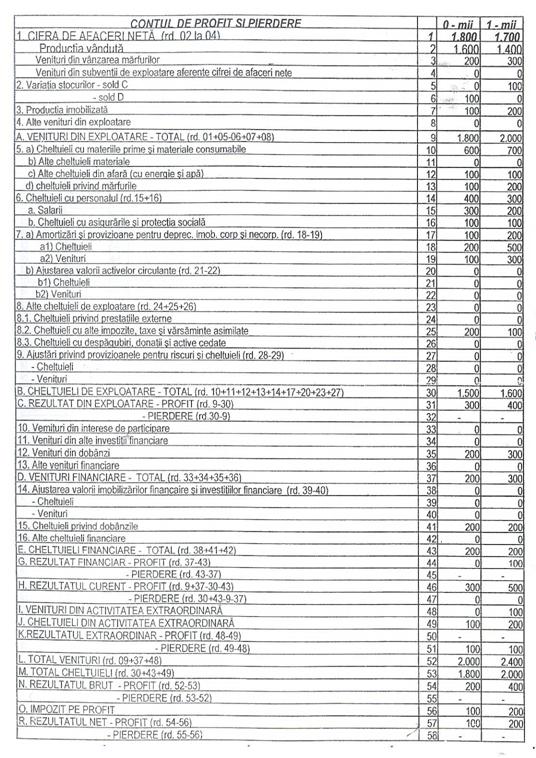

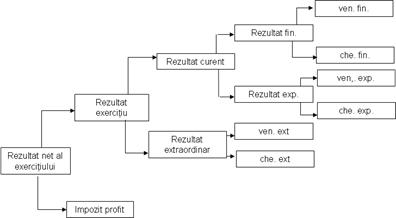

Conform Contului de profit si pierdere, Π intreprinderii are urmatoarea structura:

Veniturile si cheltuielile intreprinderii sunt grupate pe activitati de exploatare, financiara si extraordinara permite calculul a 3 indicatori partiali ai rentabilitatii:

- rezultatul exploatarii;

- rezultatul financiar;

- rezultatul extraordinar.

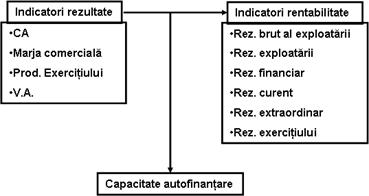

O alta grupare a veniturilor si cheltuielilor se realizeaza conform Tabloului soldurilor intermediare de gestiune, astfel:

► Rezultatul brut al exploatarii (RBE), rezultatul economic al intreprinderii, independent de sistemul de amortizare si de politica financiara si fiscala.

► Rezultatul exploatarii (RE)- rezultatele comerciale ale intreprinderii independent de politicile de financiare si fiscale. Se tine cont de politica de amortizare si previzionare.

► Rezultatul curent (RC) -rezultatul obtinut din operatiunile normale si se ia in calcul politica financiara si influenta asupra rentabilitatii

► Rezultatul extraordinar

► Rezultatul net al exercitiului - sinteza RC si Rezultatul extraordinar corectate cu impozitul pe Π.

In analiza ratelor rentabilitatii, intereseaza:

- rentabilitatea comerciala

- rentabilitatea economica

- rentabilitatea resurselor consumate

- rentabilitatea financiara

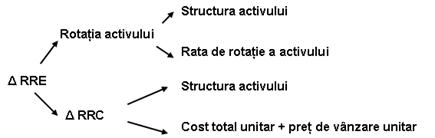

► RATA RENTABILITATII COMERCIALE (RRC) = ![]()

- caracterizeaza eficienta politicii comerciale si mai ales a politicii de preturi practicate

![]()

► RATA

RENTABILITATII ECONOMICE (RRE) ![]()

- performantele activului total al intreprinderii

![]()

![]()

![]()

► RATA RENTABILITATII RESURSELOR CONSUMATE

eficienta cheltuielilor![]()

![]()

![]()

![]()

eficienta cheltuielilor

RRRC depinde de gi = structura prod.;

ci = cost unitar;

pi = pretul unitar

![]() ► RATA

RENTABILITATII FINANCIARE - se apreciaza eficienta

investitiilor si oportunitatea mentinerii acestora.

► RATA

RENTABILITATII FINANCIARE - se apreciaza eficienta

investitiilor si oportunitatea mentinerii acestora.

Intentia de a investi este conditionata de remunerarea capitalului propriu.

![]()

![]()

![]()

![]()

![]()

FONDUL DE RULMENT - ACCEPTIUNEA PATRIMONIALA

mii lei

|

Nr. crt. |

Indicator |

t0 |

t1 |

|

Active imobilizate | |||

|

Active circulante | |||

|

Datorii pana la un an | |||

|

Datorii peste un an | |||

|

Capital permanent | |||

|

- capital propriu | |||

|

Fond rulment patrimonial (cap. permanent - active imobilizate) | |||

|

NFRP | |||

|

- disponibilitati | |||

|

- credite pe termen scurt | |||

|

TNP |

TNP pozitiva - atitudine riscanta, deoarece nu are C.P. suficient si va apela la credite bancare pentru a se finanta.

FONDUL DE RULMENT - ACCEPTIUNEA FUNCTIONALA

mii lei

|

Nr. crt. |

Indicator | ||||

|

Active imobilizate | |||||

|

Active circulante | |||||

|

Datorii pana la un an | |||||

|

Datorii peste un an | |||||

|

Capital propriu | |||||

|

Provizioane + Amortizari | |||||

|

FRNG (5+6+4-1) | |||||

|

NFRE | |||||

|

Disponibilitati | |||||

|

Credite pe termen scurt | |||||

|

TN = 7 - 8 | |||||

ANALIZA RENTABILITATII FINANCIARE

|

Nr. crt. |

Indicator | |||

|

Rezultatul net (mii lei) | ||||

|

Cifra de afaceri (mii lei) | ||||

|

Activ total (mii lei) | ||||

|

Rata rentabilitatii financiare (%) | ||||

|

Capitalul propriu (mii lei) | ||||

|

Structura financiara | ||||

|

Rotatia activului |

| |||

|

Rata rentabilitatii comerciale (%) |

Diminuarea rentabilitatii financiare cu 5% se datoreaza nu politicii comerciale, ci structurii financiare, neutilizarii corespunzatoare a activului, pe fondul efectuarii de investitii.

ANALIZA RENTABILITATII RESURSELOR CONSUMATE

Se considera ca din total cheltuieli de exploatare, 20% sunt cheltuieli conventional constante.

|

Nr. crt. |

Indicator | |||

|

Rezultatul exploatarii (mii lei) | ||||

|

Cheltuieli de exploatare (mii lei) | ||||

|

Rata rentabilitatii resurselor consumate (%) | ||||

|

Rata rentabilitatii comerciale(%) | ||||

|

Nivel eficienta cheltuieli variabile | ||||

|

Nivel cheltuieli conventional constante |

In conditiile unor cheltuieli variabile de 1200 respectiv 1800 mii lei, iar cheltuielile conventional constante de 300 mii lei si 320 mii lei.

ANALIZA LICHIDITATII

mii lei

|

Nr. crt. |

Categorii | ||

|

Active curente | |||

|

Datorii curente | |||

|

Stocuri | |||

|

Disponibilitati | |||

|

Lichiditatea

curenta ( |

(optim 1,5-2) |

||

|

Lichiditatea

rapida ( | |||

|

Lichiditatea

la vedere ( |

Este o firma care incepe sa lucreze pe stoc si are probleme de onorare a datoriilor din AC dar stim ca detin FR si deci nu are nevoie de credit bancar avand o TN pozitiva.

ANALIZA SOLVABILITATII

|

Nr. crt. |

Categorii | ||

|

Activ | |||

|

Capital propriu | |||

|

Datorii totale | |||

|

Credite bancare | |||

|

Solvabilitatea

generala | |||

|

Solvabilitatea

patrimoniala |

ANALIZA RENTABILITATII COMERCIALE

|

Nr. crt. |

Indicator |

Δ (variatia) |

||

|

Cifra de afaceri (mii lei) | ||||

|

Cheltuieli exploatare (mii lei) | ||||

|

Venituri exploatare (mii lei) | ||||

|

Rezultatul exploatarii (mii lei) | ||||

|

Rata rentabilitatii comerciale (%) | ||||

|

Nivel venituri (%) | ||||

|

Nivel cheltuieli(%) |

Desi CA scade cu 100 mii lei, rata rentabilitatii comerciale creste in conditiile de eficienta.

ANALIZA RENTABILITATII ECONOMICE

|

Nr. crt. |

Indicator | |||

|

Rezultatul exploatarii (mii lei) | ||||

|

CA (mii lei) | ||||

|

Activ total (mii lei) | ||||

|

Rata rentabilitatii economice(%) | ||||

|

Rotatia activului total | ||||

|

Rata rentabilitatii comerciale (%) |

Diminuarea cu 10% a rentabilitatii economice se datoreaza injumatatirii rotatiei activului total pe fondul efectuarii unor investitii.

Copyright © 2025 - Toate drepturile rezervate