| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

Sistemul RASDAQ actioneaza in interesul emitentilor prin faptul ca

Nu specifica niciun criteriu financiar si nu impune comisioane emitentilor pt listarea actiunilor lor

Inregistrarea mai multor formatori de piata pt o anumita emisiune implica angajarea unei parti mai mari din capitalurile acestora pt cumpararea si vanzarea actiunilor societatii respective oferind astfel o apreciere publica a performantelor acesteia

Existent unei piete de negociere pt actiunile unei societati comerciale faciliteazaobtinerea de capital printr-o oferta de actiuni ulterioara

Inregistrarea unuia sau mai multor formatori de piata intr-o emisiune a unei societati comerciale antreneaza ceea ce pe piata Americana NASDAQ se numeste "sponsorizare" contribuind la realizarea unor rapoarte de cercetare care evidentiaza perspectivele societatii comerciale

"Sponsorizarea" poate conduce la dezvoltarea unor activitati de consultant si a unro raporturi permanente intre emitent si formatorii de piata

Permite informarea publica continua cu privire la preturile pietei ceea ce nu necesita niciun cost din partea emitentilor catre ANSVM.

Utilizatorii directi ai sistemului pot fi formatori sau neformatori de piata. Fondatorul de piata poate afisa cotatii ferme de cumparare sau de vanzare pt orice VM pe care ANSVM o clasifica ca eligibila pt sistem si pt care s-a inregistrat in aceasta calitate.

Obligatia formatorului de piata de a afisa catatii ferme poate fi indeplinita prin:

Introducerea de cereri sau oferte din contul propriu al creatorului de piata

Introducerea de cereri sau oferte reprezentand ordinele de cumparare sau vanzare ale clientilor incredintate spre executie fondatorului de piata de la un anumit pret sau la un pret mai bun

O combinatie a acestor 2 posibilitati

Un SSIF actioneaza in calitate de formator de piata pt:

Loturi standard, angajandu-se sa mentina inregistrarile timp de minimum 10 zile lucratoare consecutive si pt cantitatea minima a unui lot impusa de reglementari

Loturi disparate repr un nr mai mic de VM decat lotul standard, care sunt mentinute minimum 30 de zile lucratoare consecutive

In momentul introducerii sau actualizarii unei catatii ferme in sistem formatorul de piata trebuie sa respecte si anumite standarde referitoare la diferenta minima de pret si la pasii de cotare. Formatorul de piata nu trebuie sa introduca in sistem cotatii ferme care ar putea conduce la conditii de piata inchisa sau la o piata cross

Piata inchisa e acea piata in care se lanseaza de catre un formator un pret ferm de vanzare egal cu pretul ferm de cumparare al altui formator de piata

Piata incrucisata (cross) e acea piata in care pretul ferm de vanzare lansat de un formator e mai mic decat pretul ferm de cumparare al altui formator pt aceeasi VM. Formatorul trebuie sa actioneze in asa fel incat sa contacteze si sa efectueze tranzactii cu fiecare dintre ceilalti formatori de piata ale caror cotatii ferme ar deveni inchise sau incrucisate.

Un formator de piata poate cere retragerea temporara a cotatiilor sale ferme pt una sau mai multe VM daca se gaseste in una din urmatoarele situatii

Situatii care nu pot fi controlate de catre SSIF

Catastrofe naturale

Cerinte regulamentare

Zile de sarbatoare si evenimente deosebite

Orice alte circumstante specificate in reglementari

SSIF care nu au calitatea de formatori de piata participand la sistem prin aceea ca

Pot utilize orice informative sau date despre piata care sunt disponibile in sistem

Pot introduce cotatii indicative pt orice VM considerate eligibila in sistem

Introducerea de cereri indicative sau de oferte indicative repr un anunt ca intermediarul este dispus sa negocieze termenii unei posibile tranzactii despre acea VM cu un alt intermediar

In momentul introducerii unei cereri sau a unei oferte indicative intermediarul trebuie sa respecte standardele referitoare la diferenta minima de pret

In afara utilizatorilor directi la sistemul de tranzactionare pot participa si utilizatorii indirecti

Accesul direct se refera la posibilitatea participantului de a introduce cotatii sau de a raporta tranzactii direct in sistem prin intermedierea uni terminal.

Utilizatorii indirecti (membrii) pot avea doar acces vizual in sistem. La acest nivel de acces persoana poate utilize toate informatiile sau datele despre piata, care sunt in general disponibile, inclusiv totalitatea informatiilor asupra cotatiilor si tranzactiilor colecatate, validate si distribuite de RASDAQ in timpul functionarii pietei. Pt a obtine acceasul vizual nemembrul trebuie sa incheie un contract de servicii pt acces vizual sis a plateasca toate taxele stabilite de ANSVM si de RASDAQ.

Bursele de instrumente financiare derivate inclusiv cele avand ca suport marfuri sunt reglementate, autorizate, supravegheate si controlate de CNVM. Prima bursa autorizata din Romania sa organizeze si sa administreze piete pt tranzactionarea instrumentelor financiare derivate a fost BMFMS. Structura actionariatului BMFMS cuprinde banci, SSIF si societati de brokerasi. Actionarii sunt membri autorizati de CNVM sa efectueze tranzactii cu instrumente derivate. Contractele futures si cele cu optiuni se adreseaza investitorilor atat ca instrument de acoperire a riscului in cazul evolutiei nefavorabile a pretului activului suport cat si in scopul obtinerii de profituri prin specularea preturilor activelor disponibile pt tranzactionare.

Instrumentele financiare derivate se tranzactioneazain cazul unei platforme electronice care permite tranzactionarea la distanta si ofera posibilitatea compensarii si evaluarii riscului de pozitie al investitorilor in timp real.

Activele suport ale contractelor la termen tranzactionate sunt: rata dobanzii, cursul de schimb leu-dolar, leu-euro, euro-dolar si actiuni ale unor emitenti atractivi tranzactionati la BVB cum ar fi SIF, Petrom, Banca Transilvania.

FONDURILE DE INVESTITII (FI)

Piata organismelor de plasament colectiv cuprinde:

a) Organism de plasament colectiv in VM(fonduri deschise de investitii si societati deschise de investitii armonizate cu rirectivele UE)

b) Organismele de plasament colectiv altele decat cele de plasament in VM, AOPC care include atat fondurile inchise de investitii (FiI) cat si societati de investitii de tip inchis (in el pot fi incluse si SIF)

Un un fond de investitii este autorizat sa realizeze emisiunea si rascumpararea continua de unitati de fond (titluri de participare) fiind administrat de o societate de administrare a investitiilor (SAI) a carei principala misiune e aceea de a asigura performanta fondului si de a reduce gradul de risc. Un fond deschid de investitii (FdI) isi orienteaza investiile cu precadere catre VM limitand plasamentele in instrumente financiare cu risc crescut sau lichiditate scazuta.

Prospectul de emisiune si prospectul simplificat contine informatiile necesare investitorilor pt ca acestia sa poata aprecia in deplina cunostinta de cauza investitia care le este propusa si in special riscurile pt care aceasta le implica. Prospectul include o deschidere clara si usor de inteles a profilului de risc al formatorului indiferent de instrumentele in care acesta investeste.

Regulile unui FdI se refera la

a) Modalitatea de emitere, vanzare, rascumparare si anulare a titlurilor de participare

b) Calculul valorii activului unitar net

c) Identificarea SAI si a relatiei sale cu investitorii

d) Conditiile de intocmire a SAI si regulile pt asigurarea protectiei investitorilor in astfel de conditii

e) Comisioanele de administrare percepute de SAI si cheltuielile pe care aceasta este imputernicita sa le efectueze pt fond precum si metodele de calcul al acestora.

Avand in vedere natura plasamentelor unui FdI, performantele acestuia sunt comparabile cu cele ale pietei monetare in conditiile unui risc mai ridicat pt investitori. FdI isi orienteaza plasamentele indeosebi spre depozitele bancare, certificate de trezorerie, certificate de deposit, obligatiuni municipale, toate acestea avand un grad de risc redus

Fondurile inchise de investitii (FiI) sunt organisme de plasament colectiv cu o politica de investitii mai permisiva decat cea a organismelor de plasament colectiv in VM dar pt care reglementarile in domeniu trebuie sa stabileasca reguli de tranzactionare, obligatii de transparenta, reguli de conduit, cerinte privind calificarea si experienta administratorilor cai si FdI, FiI sunt administrate de SAI.

Din categoria FiI fac parte si fondurile cu capital de risc. Promotorii unui fond cu capital de risc (FCR) initiaza constituirea acestuia prin semnarea contractului de societate civila si prin varsarea unui aport in numerar pt constituirea capitalului initial al foodului si incheie un contract cu un SAI. Autorizarea unui FCR se realizeaza in 2 etape:

Autorizarea prealabila obtinuta pe baza avizului consultativ

Autorizarea definitiva dupa 12 luni, timp in care se realizeaza subscrierea certificatelor de investitori. Autorizarea definitiva se acorda daca nr investitorilor la sfarsitul perioadei de 12 luni este de cel putin 50. In intervalul de 12 luni SAI are obligatia sa asigure un grad corespunzator de lichiditate a fondului astfel incat in eventualitatea neindeplinirii conditiilor legale de constituire a acestuia si a revocarii autorizatiei prealabile sa poata fi efectuata rambursarea in termen de 15 zile a sumelor subscrise de catre detinatorii de certificate de investitor

SOCIETATI DE INVESTITII FINANCIARE (SIF)

Societatile deschise de investitii sunt societati comerciale pe actiuni tranzactionate la BVB constituite in baza legii 133 / 96 prin transformare celor 5 fonduri ale proprietatii private si sunt asimilate FiI. SIF-urile au o structura a actionariatului extreme de diversa. Administrarea SIF se poate realiza de catre consiliile de administrare sau poate fi externalizata catre o SAI. In administrarea SIF se urmareste diversificarea portofoliilor prin realizarea de plasamente cu o rentabilitate cat mai ridicata si cu risc scazut astfel incat valoarea unitara a activului net sa inregistreze un trend ascendent. Tendinta pretului actiunilor SIF-urilor este reflectata de trendul indicelui BET-FI.

TITLURILE FINANCIARE

Actiunile confera 2 mari categorii de drepturi:

Dreptul de vot (soc de administrare)

Drepturi patrimoniale de remunerare cu dividend

Actiunile pot fi:

Comune ( dau atat drepturi sociale cat si patrimoniale)

Privilegiate (pot fi cu privilegiu de dividend sau cu privilegiu de vot

Bonuri de participare (actiune fara drept de votdoar drept de dividend)

Actiune de trezorerie care nu confera nici dreptul patrimonial nici dreptul de vot sunt actiuni rascumparate de societatea respectiva

In functie de puterea de circulatie actiunile sunt normative si la purtator

Cb= Capitalizare bursiera

Cb= nr de actiuni x cursul zilei =/ cap soc

Cap soc= nr de actiuni x valoarea nominala

Capitalul social poate fi majorat prin:

Emisiune de noi actiuni in numerar

Prin incorporarea rezervelor

Conversia datoriilor

Pt evaluarea actiunilor se foloseste analiza fundamentala si analiza grafica

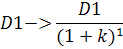

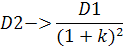

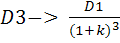

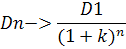

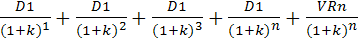

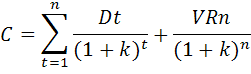

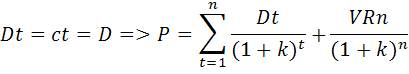

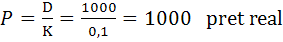

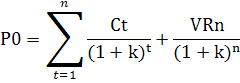

C =P = ∑ K= rata dobanzii de actualizare

D2 D3 Dn

n

Sn= So (1+k)n formula dobanzii compuse

So=

VRn- valoarea reziduala peste n ani = cursul de vanzare

C = P =

Pt o actiune se observa ca dividendul constant 1000 rata de rentabilitate asteptata de actionar este de 10%, actiunea se tine un nr infinit de ani iar la bursa actiunea se tranzactioneaza cu 1200 de lei

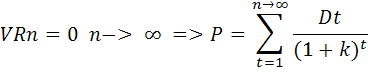

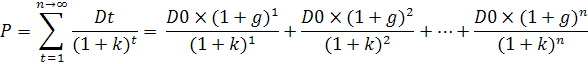

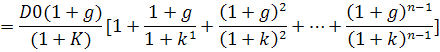

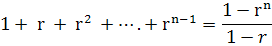

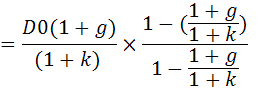

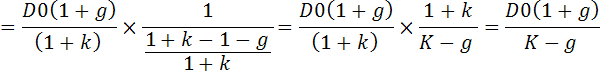

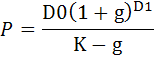

Modelul Gordon Shapiro

VRn= 0 n-> ∞

D0= cunoscut g= rata de crestere a dividendului

D1= D0 x (1+g)

D2= D1 x (1+g) = D0 (1+g)2

Dn= Dn-1 (1+g)= D0 (1+g)n

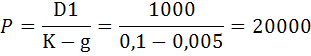

Problema:

Se asteapta o rata de rentabilitate de 10% asupra actiunilor unei societati cotate la bursa. Primul dividend previzionat este de 1000 lei / actiune estimandu-se ca va creste perpetuu cu 5% . care este valoarea teoretica a actiunii? Daca pretul de pe piata (cursul bursei) = 120000. Ce strategie trebuie sa urmareasca investitorul? Vinde sau cumpara?

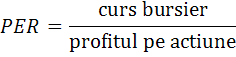

PER- price earning relatio

Obligatiuni Exista urmatoarele prime:

Prima de emisiune cand valoarea de emisiune < val nominala = val de rambursare

Prima de rambursare cand val de emisiune = val nominala < val de rambursare

Prima dubla cand val emisiunii < val nominala < val de rambursare

Exista n tipuri de obligatiuni:

In functie de modalitatea de plata a cuponului:

Obligatiuni cu cupon fix anual

Obligatiuni cu cupon variabil prin indexare fata de o rata de dobanda de referinta predeterminata

Obligatiuni cu cupon 0 (zero) se remunereaza doar prin

prima de rambursare = val de rambursare - val de emisiune

In functie de modalitatea de rambursare a principalului exista urmat tipuri de obligatii:

Cu rambursare de paritate (val de ramb = val emisiunii) si la maturitate (in fine)

Cu rambursare de paritate esalonata pe transe prin tragere la sorti

Cu rambursare anticipate la cererea emitentului

Cu rambursare anticipate la cererea investitorului

Cu dobanda perpetua deci cu principal nerambursabil

Cotarea obligatiunilor se face la "piciorul cuponului"

0 1 2 3 n

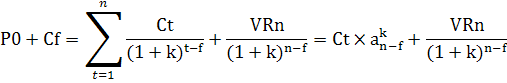

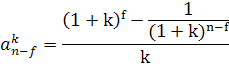

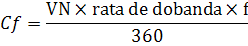

Formula de calcul in urma evaluarii si cotarii unei operatiuni la momentul de an diferit la cel al detasarii cu pretul de calcul in bursa

f= fractiunea de an intre P0 si P0 + Cf

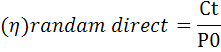

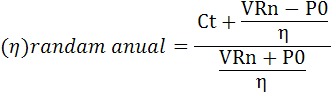

Rentabilitatea investitiilor in asteptare se masoara prin rata sa interna de rentabilitate (YTM)- yeld to maturity

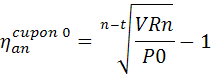

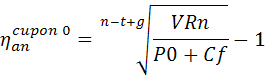

Pt operatiuni cu cupon 0(zero)

t = anul cumpararii obligatiei cu cupon 0

g = per (fractiunea) de an pana la urmat cupon

ROLUL AUTORITATII PIETEI DE CAPITAL

CNVM este autoritatea administrativa autonoma cu personalitate juridical care reglementeaza si supravegheaza piata de capital, institutiile si operatiunile specifice ei.

Prin activitatea de reglementare, supraveghere si control, CNVM stabileste si perfectioneaza cadrul normativ necesar in concordanta cu standardele legislative ale UE.

Rolul CNVM -ului ca autoritate a pietei vizeaza:

Sustinerea pietei de capital prin

Stabilirea si mentinerea cadrului necesar dezvoltarii pietelor reglementate

Asigurarea si mentinerea trasaturilor fundamentale ale pietelor reglementate ( transparent, corectitudine, egalitate de tratament si informare pt toti participantii la piata

Promovarea increderii in pietele reglementate si in investitiile in instrumente financiare

Crearea cadrului necesar functionarii corecte, eficiente si transparenta a pietelor reglementate

Protectia investitorilor si a celorlalti participanti la piata prin

Asigurarea acestora impotriva practicilor neloiale, abusive si frauduloase

Prevenirea fraudei, a manipularii pietei si asigurarii integritatii pietelor reglemetate

Stabilirea standardelor de soliditate financiara si practica onesta

Adoptarea masurilor necesare pt evitarea aparitiei riscului sistemic pe piata

Prevenirea afectarii egalitatii de informare si tratament a investitorilor si a intereselor acestora

Evaluarea gradului de atingere a obiectivelor se impune cu necesitate prin

Elaborarea si implementarea reglementarilor in aplicarea legii privind piata de capital

Promovarea indicilor pietei si a capitalizarii bursiere ca repere in evaluarea performantelor economice

Elaborarea unui manual de control si publicarea cazutilor de abuz pe piata demonstrate si sanctionate de CNVM

Realizarea si publicarea unui ghid al investitorului care sa faciliteze patrunderea si mentinerea pe piata de capital a investitorilor autohtoni si straini

PIETE REGLEMENTATE SI SISTEME ALTERNATIVE DE TRANZACTIONARE

O piata reglementata este un sistem creat pt tranzactionarea instrumentul financiar care functioneaza regulat in baza reglementarilor emise si supuse aprobarii de CNVM, prin care se definesc conditiile de functionare de acces pe piata, de admiterela tranzactionare a unui instrument financiar si care respecta cerintele de raportare si transparenta in vederea asigurarii protectiei investitorilor stabilite prin actele normative si in conformitate cu standardele europene. Pietele reglementate de instrumente financiare se organizeaza si se administreaza de catre o PJ constituita sub forma unei societati pe actiuni, emitenta de actiuni normative, denumita operator de piata , si care este autorizata si supravegheata de CNVM.

Conditiile care stau la baza autorizarii unui operator de piata si care trebuie mentinute pe toata durata functionarii acestuia se refera la:

Capitalul social minim al societatii pe actiuni si resursele financiare necesare desfasurarii activitatii

Obiectul exclusiv de activitate constand in administrarea pietelor reglementate de instrumente financiare precum si a activitatii conexe in legatura cu acestea

Structura actionariatului, identitatea si integritatea actionariatului

Planul de afaceri, structura organizatorica si regulile proprii de functionare

Conditiile de calificare si experienta profesionala a administratorilor si personalului cu functii de conducere din cadrul operatorului de piata

Dotarea tehnica si resursele

Contractul incheiat cu un auditor financiar,

membru al Camerei Auditorilor Financiari din

Operatorul de piata emite reglemetari proprii privind modul de organizare si functionare a pietei reglementate prin care se stabilesc:

Conditiile si procedurile de admitere, excludere si suspendare a intermediarilor si intrumentul financiar la si de la tranzactionare

Conditiile si procedurile de tranzactionare precum si obligatiile intermediarilor si emitentilor admisi la tranzactionare

Practica privind modul de determinare si publicare a preturilor si cotatiilor

Tipurile de contracte si operatiunile permise

Administrarea si difuzarea informatiilor catre public

Standardele contractuale si sistemul de compensare- decontare utilizat

Standardele profesionale impuse persoanei care efectueaza operatiunile pe piata reglementata

Mecanismele de securitate si control ale sistemelor informatice si reguli privind pastrarea in siguranta a datelor si informatiilor stocate, a fisierelor si a bazelor de date.

Supravegherea pietelor reglementate se realizeaza de CNVM care poate numi un inspector cu urmatoarele atributii

Urmareste respectarea reglemetarilor legale

Participarea fara drept de vot la AGA si la sedintele Consiliului de Administrare (CA) al operatorului

Are acces liber la toate incintele, la toate documentele, informatiile si evidentele operatorului de piata

Instrumentele financiare ale emitentilor care nu indeplinesc cerintele pt a fi admise la tranzactionare pe o piata reglementata fac obiectul tranzactiilor derulate in cadrul sistemelor alternative de tranzactionare (SAT).

Un sistem alternativ de tranzactionare (SAT) pune in prezenta mai multe parti care cumpara si vand instrumente financiare intr-un mod care conduce la incheierea de contracte intre acestea. Sistemul este administrat de intermediari de servicii, de investitorii financiari autorizati sau de operatorul unei piete reglementate. Entitatea care administreaza un SAT e denumita operator de sistem. El stabileste si supune aprobarii CNVM regulilede functionare care vizeaza:

Procedurile de tranzactionare

Procedurile referitoare la informatiile puse la dispozitia participantilor si publicului inainte si dupa tranzactionare

Tipul si nr participantilor precum si conditiile de acces la sistemul alternativ de tranzactionare

Instrumente financiare tranzactionate

Prin modul de tranzactionare SAT trebuie sa fie astfel structurat incat:

Sa asigure derularea ordonata si corecta a tranzactiilor

Sa asigure si sa urmareasca accesul nediscriminatoriu al intermediarilor la SAT precum si un tratament egal al participantilor

Sa garanteze ca procedurile aplicabile sistemului sunt in masura sa asigure posibilitatea de obtinere la un moment dat cel mai bun pret.

Sa ofere suficiente informatii cu privire la ordinele date si la tranzactiile incheiate in conformitate cu structuri minime de transparenta

Sa respecte cerintele cu privire la prevenirea si determinarea abuzurilor pe piata precum si la prevenirea spalarii banilor si a finantarii actelor de terrorism.

SAT functioneaza in conformitate cu propriile reglementari dar sunt supravegheate de catre autoritatile pietei de capital.

ORGANISME DE PLASAMENT COLECTIV (OPC)

Repr vehicule investitionale care realizeaza atragerea economiilor individuale prin oferta publica sau apel privat si plasarea colectiva a acestora in scopul fructificarii.

OPC se grupeaza in 2 categorii principale

OPC in valori individuale armonizate cu directivele UE. In categoria acestora se include fondurile deschise de investitii (FDI) infiintate pe baza de contract civil si societati de investitii. Infiintate prin act constitutiv organizate ca societati pe actiuni cu scop variabil. OPC in VM au ca uni scop efectuarea de investitii colective plasand resursele banesti in instrumente financiare lichide si operand pe principiul diversificarii riscului si administrarii prudentiale. Emisiunea titlurilor de participare se realizeaza pe baza unei oferte publice continue in conformitate cu informatiile prevazute in prospectul de emisiune si in prospectul simplificate astfel incat investitorii sa poata aprecia in special riscurile pe care le implica investitia propusa. Titlurile de participare emise de OPC in VM sunt rascumparabile in mod antinuu de activele respectivelor organism. Rascumpararea se efectueaza la cererea detinatorilor de titluri de participare. OPC in VM sunt administrate de catre societati de administrare a investitiilor (SAI) care incredinteaza unor depozitari spre pastrare in conditii de siguranta toate activele OPC VM -urilor pe care de administreaza.

OPC nearmonizate denumite ALTE OPC pe scurt AOPC. Sunt constituite sub forma fondurilor inchise de investitii (FII) si soc de investitii tip inchis . FII sunt infiintate pe baza de contract de societatea civila si au obligatia de a rascumpara titlurile de participare la intervale de timp presatabilite sau anumite date in conformitate cu documentele de constituire. Societatile de investitii de tip inchis (SII) care sunt infiintate prin act constitutiv emit un nr limitat de actiuni si sunt tranzactionate pe piata (si SIF). AOPC-urile sunt caracterizate prin prevederi legale mai permisive.

FDI emit unitati de fond de un singur tip inregistrate, dematerializate care confera drepturi egale detinatorilor acestuia. Unitatile de fond sunt integral platite in momentul subscrierii iar participarea la un FDI este atestata printr-un certificate ce confirma respective detinere. Pretul de emisiune al unitatii de fond este determinat zilnic pe baza valorii activului ncertificata de catre depozitar. Pretul de rascumparare este stabilit pe baza valorii activului net certificate de catre depozitar si valabila pt ziua in care a fost depusa cererea de rascumparare. Administratorul portofoliului unui FDI e asigurat de catre o SAI conform regulilor prudentiale.

Soc de investitii emit actiuni nominative platite integral in momentul subscrierii si au ca unic scop efectuarea de investitii colective, administrand numai activele proprii fara a fi mandatate in nicio situatie pt administrarea de active in favoarea unei terte parti. O societate de investitii poate fi administrata de o SAI sau de un Consiliu de Administratie (CA) in conformitate cu actele constitutive. AOPC sunt obligate sa se inregistreze la CNVM si sa respecte regulile privind distribuirea, tranzactionarea titlurilor de participare, regulile de conduita in afaceri, obligatii de transparenta, informare si raportare, reguli privind investitii permise si limitarile aplicabile acestora.

FII sunt administrate de un SAI pe baza unor reguli proprii si pot emite numai unitati de fond de un singur tip, inregistrate, dematerializate, ca confera detinatorilor drepturi egale. Societatile de investitii de tip inchis (SII) pot fi administrate de o SAI sau de un CA cu obligatia de a solicita admiterea la tranzactionare pe o piata reglementata si isi pot rascumpara propriile actiuni

SOCIETATILE DE SERVICII DE INVESTITII FINANCIARE (SSIF)

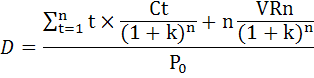

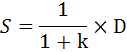

Ct= cupoane

K= rentabilitate

P0 = pretul

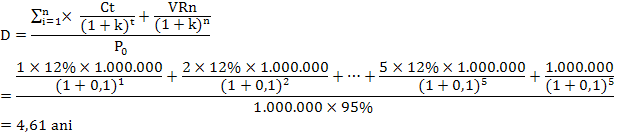

D = n

K= rata dobanzii

D= durata

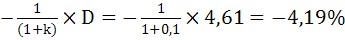

Sensibilitatea repr modificarea pretului obligatiunii la modificarea cu 1% a ratei capitalului a dobanzii de piata

SOCIETATI DE SERVICII DE INVESTITII FINANCIARE (SSIF)

Sunt constituite sub forma societatilor pe actiuni emitente de actiuni nominative, avand ca obiect exclusiv de activitate, prestarea serviciilor de investitii financiare.

In categoria intermadiarilor pietei intra pe langa SSIF-uri, institutiile de credit (IC) autorizate de BNR precum si entitatile de natura acestora autorizate sa presteze servicii de investitii financiare in state membre sau membre ale UE. Institutiile de credit autorizate de BNR pot fi intermediari directi pe piata de capital daca indeplinesc cumulativ urmatoarele cerinte operationale:

Delimitarea spatiului, desemnarea personalului specializat angajat pt operatiunile privind serviciile de investitii financiare, separarea operatiunilor aferente pietei de capital, de operatiunile curente ale bancii.

Indeplinirea conditiilor tehnice necesare efectuarii operatiunilor cu instrumente financiare in cadrul pietelor reglementate

Notificarea agentilor pt servicii de investitii financiare care au obtinut atestat professional.

Notificarea managerului structurii organizatorice aferente operatiunilor pe piata de capital precum si a persoanei care asigura controlul intern al operatiunilor legate de prestarea serviciilor de investitii financiare.

Serviciile de investitii financiare se grupeaza in servicii principale si servicii conexe

Serviciile principale includ:

Preluarea si transmiterea ordinelor de la investitori in legatura cu 1 sau mai multe instrumente financiare

Executarea ordinelor referitoare la instrumente financiare

Tranzactionarea instrumentelor financiare pe cont propriu

Administrarea portofoliilor de conturi individuale ale investitorilor pe baza discretionara cu respectarea mandatului dat de acestia atunci cand aceste portofolii includ 1 sau mai multe instrumente financiare

Subscrierea de instrumente financiare in baza unui angajament ferm si plasamentul de instrumente financiare

Serviciile conexe se refera la:

Custodia si administrarea de instrumente financiare

Inchirierea de casete de siguranta

Acordarea de credite sau imprumuturi de instrumente financiare unui investitor in vederea executarii unor tranzactii cu instrumente financiare in care respectivul SSIF este implicat

Acordarea de consultanta inclusiv cu privire la problemele legate de structura de capital, strategia industriala, fuziuni si achizitionarea de societati.

Consultant de investitii cu privire la instrumente financiare

Alte servicii privind subscrierea de instrumente financiare pe baza unui angajament ferm

Servicii de schimb valutar in legatura cu activitatea de servicii de investitii financiare prestate

Autorizarea SSIF-urilor pt intregul obiect de activitate sau numai pt unele dintre serviciile mentionate, depinde de marimea capitalului initial

Capitalul initial al unui SSIF e determinat prin insumarea urmatoarelor elemente

Capitalul social subscris si integral varsat sau autorizat sau in curs de autorizare

Primele de emisiune exclusiv cele aferente actiunilor preferentiale cumulative.

Rezervele legale, reserve pt actiuni proprii, rezerve statutare sau contractual si alte rezerve cu exceptia rezultat din reevaluare

SSIF-urile pt a fi autorizate in calitate de intermediari ai pietei trebuie sa indeplineasca urmatoarele conditii

Sa fie constituite ca societati comerciale pe actiuni

Sa aiba sediul societatii si sediul central in

Obiectul de activitate sa fie exclusiv prestarea de servicii de investitii financiare

Sa indeplineasca cerintele privind calificarea, experienta profesionala si integritatea administrativelor manageriale, auditorilor si persoanelor din cadrul compartimentului de control intern

Sa faca dovada existentei capitalului initial minim subscris si integral varsat in numerar, in functie de serviciile de investitii financiare care vor fi prestate

Sa prezinte planul de afaceri, structura organizatorica si regulile de ordine interna

Sa prezinte contractul incheiat cu un auditor financiar

Sa prezinte structura actionariatului, identitatea si integritatea actionarilor semnificativi.

Daca o SSIF autorizata in

Deschiderea de catre un SSIF a unei sucursale a

unui stat membru UE presupune comunicarea catre autoritatile pietei din

Un plan de afaceri care va cuprinde serviciile de investitii financiare ce urmeaza a fi prestate prin intermediul sucursalei si structura organizatorica a acesteia

Identitatea persoanelor desemnate sa asigure conducerea sucursalei

Adresa sediului sucursalei

Schemele de compensare ale investitotilor aplicabile pt protectia investitorilor sucursalei.

Aceste informatii se transmit de catre CNVM autoritatilor

competente din statul membru UE care este gazda sau dupa caz este informat

SSIF-ul in legatura cu motivele pt care este respinsa solicitarea de deschidere

a sucursalei. Intermediarii din statele membre ale UE pot presta in

SOCIETATI DE ADMINISTRARE A INVESTITIILOR (SAI)

SAI este constituit sub forma unei soc pe actiuni avand ca obiect de activitate administrarea organismelor de plasament colectiv in VM si a altor organism de plasament colectiv (OPC) inclusiv a SIF care nu se autoadministreaza. SAI pot desfasura si alte activitati: administrarea pe baza discretionara conform mandatelor date de investitori a portofoliilor individuale de investitii, acelor detinute de fondurile de pensii, daca aceste portofolii includ unul sau mai multe instrumente financiare. Totodata pot presta servicii conexe sub forma consultantei de investitii privind 1 / mai multe instrumente financiare numai daca respectiva societate este autorizata pt obiectul principal de activitate constand in administrarea OPC.

Activitatea de administrare a portofoliilor se refera indeosebi la administrarea investitiilor precum si la activitati privind servicii juridice si de contabilitate aferente administrarii portofoliilor, cercetare de piata, evaluarea portofoliilor si determinarea valorii titlurilor de participare, distributia veniturilor, emiterea si rascumpararea titlurilor de participare, marketing si distributie, etc. Administrarea portofoliilor individual de investitii nu poate fi realizata decat cu respectarea unui ansamblu de reguli prudentiale, reguli de conduit in afaceri si cerinte de adecvare a capitalului.

Conditiile necesare autorizarii unei SAI sunt similar celor impuse SSIF-urilor si trebuie indeplinite in mod cumulativ pt ca activitatea de a investi sa poata fi desfasurata. SAI opereaza numai in conformitate cu regulile fondului sau cu actul constitutiv al societatii de investitii pe care o administreaza si nu efectueaza operatiuni de pe urma carora ar beneficia unele dintre conturile individuale sau unele dintre organismele de plasament colectiv in detrimentul altora.

In interesul detinatorului de titluri de participare, activele OPC sunt incredintate spre pastrare in conditii de siguranta unei institutii autorizate ca depozitar.

O societate comerciala nu poate indeplini in acelasi timp functiile unui SAI si ale unui depozitar. Depozitarul trebuie sa se asigure ca vanzarea, emiterea, reascumpararea sau anularea titlurilor de participare, precum si calculul valorii titlurilor de participare sunt effectuate de SAI cu respectarea stricta a regulilor fondului si a prevederilor actului constitutiv al soc de investitii. De asemenea depozitarul se asigura ca in tranzactiile avand ca obiect activele unui OPC orice suma este achitata in termenul stabilit iar veniturile OPC-ului sunt corect administrate.

Depozitarul central:

Este institutia care furnizeaza servicii de depozitare registru, compensare si decontare a tranzactiilor cu instrumente financiare precum si alte operatiuni in legatura cu acestea astfel cum sunt definite in legea pietei de capital 297 / 2004. Are calitatea de administrator al unui sistem de plati care asigura compensarea fondurilor si decntarea operatiunilor cu instrumente financiare in conformitate cu prevederile regulamentului BNR privind sistemul de plati. Denumirea sistemului depozitarului central este ROCLEAR.

REGULI PRUDENTIALE SI DE CONDUITA

Regulile prudentiale si de conduita sunt menite sa asigure protectia investitiilor, stbilitatea, competitivitatea, corecta functionare a pietelor precum si administrarea eficienta si cat mai putin riscanta a portofoliilor de instrumente financiare. Transparenta activitatii intermediarilor impune obligativitatea prezentarii situatiilor lor financiare si a raporturilor periodice iar verificarea veridicitatii informatiilor inscrise in acestea se realizeaza prin inspectii efectuate de autoritatea pietei de capital.

Intermediarii pietei de capital si SAI trebuie sa respecte niste reguli prudentiale care se refera in principal la:

Procedure administrative si contabile corespunzatoare, de control si siguranta pt procesarea electronica a datelor precum si mecanisme adecvate contractului intern inclusiv reguli referitoare la tranzactiile personale ale salariatilor si ale respectivelor soc.

Proceduri care sa asigure separarea instrumentelor financiare apartinand investitotrilor de cele apartinand intermediarului sau SAI-ului in scopul protejarii dreptului lor de proprietate si impotriva folosirii acestor instrumente financiare in tranzactii pe cont propriu al societatii.

Procedure adecvate care sa asigure posibilitatea reconstituirii operatiunilor efectuate de SAI pt a se putea identifica partile implicate, momentul si locul efectuarii operatiunilor

Pastrarea inregistrarii tranzactiilor derulate pt a permite autoritatii pietei de capital sa supravegheze respectarea regulilor prudentiale, a regulilor de conduita in afaceri precum si a altor cerinte legislative si de reglementari

Existenta unei structure organizatorice cu rolul de a minimiza riscul unui conflict de interese intre investitori si intermediari, respectiv SAI ori intre investitorii aceluiasi intermediar sau ale aceleiasi SAI.

Creditorii unui intermediar nu pot apela in nicio situatie la activele investitorilor inclusiv in cazul procedurii de insolvabilitate. Un intermediar nu poate folosi activele unui client in scopul garantarii tranzactiilor incheiate pt conturile proprii sau in contul altui client cu exceptia cazului in care clientul formuleaza in scris acordul sau.

Intermediarii, agentii pt servicii de investitii financiare si SAI isi asuma obligatia respectarii pe toate durata de functionare a regulilor de conduita care cuprind in principal urmatoarele:

Desfasurarea activitatii in mod onest, impartial si cu diligenta profesionala in scopul protejarii investitiilor si a integritatii pietei

Angajarea tuturor resurselor, elaborate si utilizarea eficienta a procedurilor interne necesare prestarii serviciilor de investitii financiare si administrarii portofoliilor de instrumente financiare.

Solicitarea de la investitori a informatiilor referitoare la situatia lor financiara, experienta investitionala si obiectivele cu privire la serviciile solicitate intermediarului.

Transmiterea catre investitori a informatiilor relevante privind tranzactiile in care contrapartea este intermediarul.

Evitarea conflictelor de interese iar in cazul in care acestea nu pot fi evitate sa asigure investitorul si OPC administrate un tratament correct si impartial.

MAJORARI ALE CAPITALULUI

Emisiuni noi de actiuni

Prin incorporarea rezervelor

Emisiune de noi actiuni

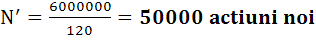

Sa se calculeze pierderea teoretica suferita de actionarii vechi si dreptul de subscriere ce se cuvine acestora cunoscand ca o soc face o majorare de capital prin noi aporturi:

Cap soc de care are nevoie societatea = 6 mil

Nr de actiuni vechi N = 150000 actiuni

Cursul actiunii vechi la bursa inainte de mai C = 160 lei

Pretul emisiunii al noilor actiuni este E= 120 lei

Dreptul de subscriere DS=?

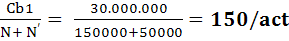

Capitaliz bursiera initiala Cb0 = N x C = 150.000 x 160 = 24.000.000

Capitaliz burs dupa operat Cb1 = Cb0 + N' x E = 24.000.000 + 50000 x 120 =

30.000.000

Curs dupa operat C'=

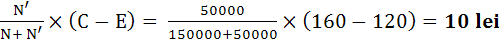

C - C'= 160 - 150 = 10 lei pt fiecare act veche = Ds (dreptul de subscriere)

Ds

3Ds + E = C'

3 x 10 + 120 = 150

Incorporarea rezervelor

Sa se calculeze pierderea teoretica suferita de actionarii vechi si dreptul de atribuire ce se cuvine acestora cunoscand ca o soc procedeaza la incorporarea rezervelor in cap soc.

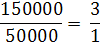

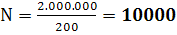

K soc initial = 2 mil

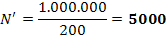

Actiuni VN = 200 lei

Reserve din beneficiu = 1.500.000

Incorporarea rezv in K soc = 1.000.000

Cursul act vechi C = 480 lei

E = 0

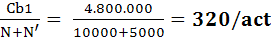

Cb0 = N x C = 10000 x 480 = 4.800.000

Cb1 = Cb0 + N' x E = 4.800.000 + 5000 x 0 = 4.800.000

C'

=

C - C' = 480 - 320 = 160 = Da

Da =

Da = C'

2 x 160 = 320

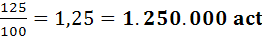

Calc desc in cazul maj K soc prin 2 act simultane

O soc decide maj k astfel:

N' = 125000 act gratis => Da

N''= 250000 => Ds

K soc = 125 mil

Vn act noi si vechi = 100

Cursul act vechi inainte de op C = 160

E = 140 (numai pt N'')

Da= ?

Ds =?

Da - Ds = diferenta de curs

N

N'

N''

Cb0 = N x C = 1.250.000 x 160 = 200.000.000

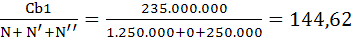

Cb1 = Cb0 + N'x E (0)+ N''x P(140)

= 200.000.000 + 0 + 250.000 x 140 = 235.000.000

C'=

C - C'= 160 - 144,62 = 15,38

Da + Ds = 15,38

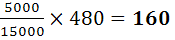

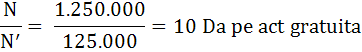

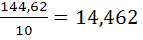

Calculul valoric teoretic Da

Oricare investitie care doreste sa participe la maj K prin incorp rezv va trebui sa detina un nr de Da => din rap N / N'

Da =

Ds= 15,38 - 14,462 = 0,918

Oricare investitie care dov sa port la emis de noi act prin aport tre sa detina un nr de dr de subs => din rap N / N''= 1.250.000 / 250.000 = 5 dr de subs / act

Si in plus sa plateasca E

5 Ds + E = 145,62 = C'

Ds= 145- 144,63 = 0,92

Probleme:

O soc decide emis a 1.000.000 de obligatiuni nominale. 1 mil la o valoare de E = 975000. Rambursarea se va efectua prin amortismente constant intr-o per de 5 ani prin tragere la sorti. Oblig este emisa la rata dob de pe piata = 10%. La 1 an de la emisiunea obligatiunilor,cursul bursier este de 95,5%

Se cere:

a) Sa se intocm tabloul de ramburs a imprum

b) Sa se specifice valoarea pietei de capital

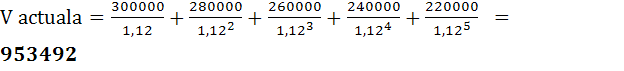

c) Sa se determ valoarea actual a obligatiunii evaluate la momentul emisiunii si la 1 an dupa acest moment considerand ca rata dob = 12%

d) Sa se determ rata randam direct la un an de la emisiune

a)

|

ANUL |

Datorii rambursate |

Dobanzi (D) |

Amortismente |

Anuitatea (D+amortismente) |

|

Dat-amortism 800000 | ||||

b) Pret emisiune = Vn - V emis = 1.000.000 - 975.000 = 25000 / obligatiune

25000 x 1.000.000 = 25.000.000.000

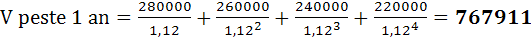

c)

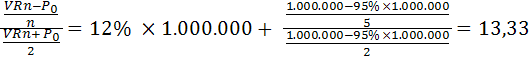

d)

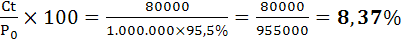

Randam direct =

ADECVAREA CAPITALULUI IN FUNCTIE DE RISCURI

Activitatile desfasurate de intermediari pe piata de capital pot fi influentate de urmatoarele categorii de riscuri:

a) Riscuri de pozitie pe titluri de credit si actiuni

b) Riscuri de decontare

c) Riscuri de contraparte

d) Riscuri de credit

e) Riscuri de schimb valutar

f) Riscuri de concentrare sau expunerile mari

g) Riscuri de pozitie pe marfuri

h) Alte riscuri

Identificarea riscurilor in raport cu obiectul de activitate, impune adecvarea capitalului prin determinare, pe baza unor coeficienti specifici fiecarui risc a capitalului de supraveghere. Intermediarii autorizati trebuie sa detina in mod constant capital de supraveghere egal cu cel putin cea mai mare valoare dintre suma cerintei de capital pt respectarea coeficientilor specifici riscurilor, identificare la punctele a-g si cerinta de capital necesara respectarii coeficientului pt "alte piete" (h).

In nici o situatie capitalul de supraveghere (CS) al unui intermediar nu poate fi mai mic decat nivelul minim cerut pt capitalul initial.

A. Riscul de pozitie este riscul asumat de intermediari ca urmare a modificarii pretului instrumentelor financiare datorita factorilor ca actioneaza pe piata si celor legati de situatia emitentilor respectivelor instrumente financiare. Riscul de pozitie este asociat portofoliului si se calculeaza separat pt titluri de credit, actiuni si titluri de participare ale OPC-ului in VM> este separate pe 2 componente:

Riscul specific determinat de riscul de modificare a pretului instrumentului financiar pe seama factorilor legati de emitentul acestuia sau in cazul instrumentelor financiare derivate de emitentul activului suport.

Riscul general care repr riscul modificat a pretului IF respectiv datorita unor factor ice nu au nici o legatura cu atributele specifice instrumentului financiar. In aceasta categorie se include si modificarea ratei dobanzii in cazul unui titlu de credit tranzactionat sau al unui IF derivat pe un titlu de credit.

B. Riscul de decontare este riscul de nelivrare de catre contraparte a actiunilor, numerarului sau marfurilor detinute la data stipulata in contract. Acoperirea riscului intervine numai in cazul in care tranzactia nu este decontata dupa data de livrare si daca diferenta dintre pretul de decontare stabilit pt instrumentul financiar si valoarea de piata actual a respectivului instrumentul financiar este negativ implicand o pierdere pt intermediar.

C. Riscul de contraparte repr riscul de incapacitate a contrapartii implicate in tranzactiile cu instrumente financiare si se refera la:

VM-uri pt care termenul limita de decontare nu a trecut inca atunci cand plata a fost realizata fara ca sa se fi primit VM-urile ori in cazul in care VM-urile au fost livrate fara sa se fi primit contravaloarea in bani a acestora.

Instrumentele financiare derivate tranzactionate in afara pietelor reglementate.

D. Riscul de credit este riscul pierderii din cauza falimentului debitorilor in conformitate cu riscul activelor bilantiere sau nebilantiere altele decat cele incluse in portofoliul tranzactionabil. La dimensiunea cerintei de capital pt acoperirea riscului de credit nu sunt considerate active riscante urmatoarele:

Instrumentele financiare ce urmeaza sa fie livrate pt ca tranzactia sa fie decontata.

Optiuni de vanzare de instrumente financiare

Depozitele si imprumuturile ce urmeaza a fi primite

Depozitele si imprumuturile ce urmeaza a fi facute

E. Riscul de schimb valutar este reprezentat de expunerea intermediarului la fluctuatiile cursului de schimb al valutelor si ale pretului aurului aplicate tuturor elementelor exprimate in moneda straina, inclusiv celor incluse in portofoliul netranzactionabil. Intermediarul trebuie sa calculeze riscul de schimb valutar numai in cazul in care pozitia valutara totala neta si pozitia sa neta pe aur depasesc 2% din totalul fondurilor proprii.

F. Riscul de concentrare sau expunerile mari se considera a fi o expunere mare pe un client sau pe un grup de client asociati, expunerea unui intermediar sau mai mare cu 10% fata de capitalul de supraveghere.

Un intermediar nu poate avea o expunere pe un client sau pe un grup de clienti asociati care sa depaseasca 25% din capitalul de supraveghere, limit ace se reduce la 20% daca clientul este o persoana asociata. Grupul de clienti asociati este definit dupa cum urmeaza:

2 sau 3 PF sau PJ care repr un singur risc deoarece una dintre ele detine direct sau indirect controlul asupra celeilalte sau celorlalte

2 sau mai multe PF sau PJ intre care nu exista legatura de control dar care trebuie private ca si cum ar reprezenta un singur risc intrucat legaturile dintre ele sunt atat de stranse incat de una dintre ele s-ar confrunta cu probleme financiare cealalta (celelalte) ar intampina dificultati in efectuarea platilor.

Expresia "persoane asociate" se refera la:

Persoana care direct sau indirect detine cel putin 10 % din capitalul social sau in orice caz detine controlul grupului din care face parte intermediarul

Societatile in care o companie detine cel putin 20% din capitalul societatii sau are controlul.

G. Riscul de pozitie pe marfuri . Intermediarul trebuie sa mentina cerinta specifica de capital pt riscul pierderilor la orice pozitie pe marfuri sau pe instrumente derivate avand ca suport marfurile

H. Alte riscuri pt eventualele alte riscuri intermediarul este obligat sa detina fonduri proprii echivalent cu ¼ din costurile fixe operationale din anul precedent calculate pe baza elementelor corespunzatoare din contul de profit si pierdere.

TRANSPARENTA INFORMATIILOR SI PROTECTIA INVESTITIILOR

INFORMAREA INVESTITIILOR - CONDITIA TRANSPARENTEI PE PIATA DE CAPITAL

Se refera la principiile OCDE de conducere corporativa:

a) Dreptul actionarilor- actionarii trebuie sa beneficieze de dreptul de a decide:

Modificarea actelor constitutive

Emisiune de noi actiuni

Numirea administratorilor instrainari ale activelor din patrimoniul societatii

Expertizarea aportului in natura in cazul majorarii capitalului social prin aceasta metoda

Fuziuni si divizari ce au ca rezultat delistarea societatii

Structura de capital si aranjamentele care permit anumitor actionari un control disproportionat fata de actiunile detinute trebuie sa fie facute publice.

b) Tratamentul egal al tuturor actionerilor. Toti actionarii trebuie sa aiba posibilitatea de a beneficia efectiv de protectia dreptului lor. Tranzactionarea actiunilor folosesc informatiile confidentiale ca si actele juridice incheiate de reprezentantii societatii comerciale in dubla calitate trebuie sa fie interzise. Administratorii trebuie sa faca cunoscute ori orice interese in tranzactiile ce afecteaza societatea.

c) Informarea si transparenta. Conducerea societatii trebuie sa asigure informatiile corecte si la timp in toate problemele care privesc societatile comerciale, informatiile trebuie sa cuprinda fara a se limita la acestea rezultatele, obiectivele, detinerile importante si drepturile de vot, administratorii si directorii, remunerarea acestora, previziunile privind riscurile, salariile managerilor si ale altor persoane care au raporturi cu societatea comerc.

d) Responsabilitatea administratorilor. Conducerea societatii trebuie sa asigure orientarea strategica a soc com, monitorizarea efectiva a conducerii executive de catre administratori si raspunderea acestora in fata actionarilor.

Investitorii in actiuni trebuie sa beneficieze de un tratament egal din partea societatii emitente precum si de informatiile necesare executarii drepturilor ce decurg din calitatea de actionar. Astfel emitentii de actiuni au obligatia sa ii informeze pe actionari cu privire la organizarea adunarilor generale si sa permita acestora sa-si exercite dreptul de vot. Emitentul trebuie sa furnizeze informatii cu privire la alocarea si plata dividendelor, emiterea de noi actiuni inclusiv operatiunile de distribuire, subscriere, renuntare si conversie.

Activitatea societatilor pe actiuni ale caror actiuni sunt admise la tranzactionarea pe o piata reglementata trebuie sa se desfasoare in conditii de transparenta, in acest sens emitentii intocmesc si publica rapoarte periodice si rapoarte curente.

Rapoartele periodice se publica trimestrial, semestrial si anual in cel mult 5 zile de la aprobarea acestora. Rapoartele trebuie sa includa orice informatie semnificativa pt ca investitorii sa fie in masura sa evalueze fundamentat activitatea societatii, marimea portofoliului, nivelul pierderii si de asemenea sa surprinda orice factor care a influentat rezultatul activitatii. Situatia financiara se prezinta comparative cu situatia financiara aferenta aceleiasi perioade a exercitiului financiar precedent. Raportul anual include si raportul auditorului financiar insotit de comentariile integrale ale acestuia. Daca situatiile financiare semestriale au fost auditate, raportul semestrial va include obligatoriu raportul auditorului financiar. Auditorul financiar va intocmi rapoartele in conformitate cu standardele de audit financiar si cu cadrul de raportare definit prin standardele internationale in contabilitate. In cazul operatiunilor reclamate de actionari reprezentand cel putin 5% din totalul drepturilor de vot, auditorul intocmeste si publica rapoarte suplimentare pe baza informatiilor furnizate de administrator. Auditorii financiari sunt obligati sa raporteze orice fapt sau actiune in legatura cu activitatea entitatilor pe care le auditeaza si care:

Constituie o incalcare a actelor normative ce reglementeaza conditiile de autorizare si functionare a respectivelor entitati

Este de natura sa afecteze continuitatea activitatii entitatii auditate

Poate conduce la o opinie de audit cu rezerve, la imposibilitatea exprimarii unei opinii sau a unei opinii contrare.

Rapoartele curente se intocmesc si se publica in situatia unor noi evenimente aparute in activitatea emitentului care pot avea efecte asupra situatiei patrimoniale, financiare sau asupra intregii activitati a respectivei societati admise la tranzactionare pe o piata reglementata. Informarea publicului investitor cu privire la astfel de noi evenimente se realizeaza in cel mult 48 de ore. Rapoartele curente se publica si in cazul tranzactiilor incheiate de catre societatea emitenta cu administratorii, angajatii, actionarii care detin controlul precum si cu persoanele implicate cu acestia daca valoarea cumulata a tranzactiei depaseste o anumita valoare.

Investitorii in obligatiuni - trebuie sa beneficieze de un tratament egal din partea emitentului precum si de informatiile necesare exercitarii drepturilor ce decurg din calitatea de obligatar societatii comerciale ale carei obligatiuni sunt emise la tranzationare pe o piata reglementata va furniza informatii cum sunt:

Notificarea privind organizarea de adunari ale obligatarilor, plata dobanzii, exercitarea eventualelor drepturi de conversie, schimb, subscriere sau rambursare a imprumutului

Precizari privind Institutia Financiara desemnata ca agent de plata prin care detinatorii de obligatiuni isi pot exercita drepturile banesti cu exceptia cazului in care emitentul asigura el insusi aceste servicii.

Situatiile financiare anuale auditate impreuna cu raportul anual trebuie puse la dipozitia publicului in termen de cel mult 4 luni de la incheierea SF-ului. Publicul investitor este informat fara intarziere in legatura cu:

Orice noua modificare majora a activitatii sale

Contractarea unor noi imprumuturi si garantii constituite in vederea obtinerii acestora

Orice modificare a drepturilor obligatarilor care ar rezulta in special din modificarea termenilor imprumutului, inclusiv a ratei dobanzii

Modificarea drepturilor aferente actiunilor in situatia in care obligatiunile sunt convertibile in actiuni.

EMITENTUL VALORILOR MOBILIARE (VM-urilor)

Emitentul Vm-urilor dmise la tranzactionare pe o piata reglementata are obligatia sa furnizeze toate informatiile care ar putea avea efect asupra evaluarii VM-urilor astfel incat sa se asigure protectia investitiilor si sa se mentina o piata ordonata. Autoritatea pietei poate sa suspende VM-urile de la tranzactionare daca considera ca situatia emitentului este de asa natura incat tranzactionarea ar fi in detrimentul investitorilor sau sa decida cu privire la retragerea de la tranzactionare a VM-urilor atunci cand nu se mai poate mentine o piata ordonata. Orice emitent de actiuni trebuie sa informeze fara intarziere publicul si autoritatile pietei de capital in legatura cu informatiile privilegiate care ii privesc in mod direct. Prin informatia privilegiata se intelege o informatie de natura precisa care nu a fost transmisa publicului, care se refera in mod direct sau indirect la 1 / mai multi emitenti ori la 1 / mai multi instrumente financiare (IF-uri) si care daca ar fi transmisa publicului ar avea un impact semnificativ asupra pretului acelor IF-uri sau asupra pretului IF-urilor derivate cu care acesta se afla in legatura. Principalele tipuri de informatii care-l privesc in mod direct pe emitent se pot referi la:

Deciziile de majorare sau diminuare a capitalului social

Raportul financiar annual cu rezultate mai bune decat cel din anul anterior

Schimbarile din conducerea emitentului

Deciziile de fuziune, achizitie sau divizare

Dezvoltarea de noi produse

Litigii deosebite

Falimentul sau insolvabilitatea principalilor debitori

Schimbarea auditorilor emitentului sau orice informatie in legatura cu activitatea auditorilor

Restructurari si reorganizari care au un efect semnificativ asupra activelor si creantelor societatii asupra situatiei financiare sau profitului si pierderii

Cresteri sau scaderi ale valorii IF-urilor din portofoliu

Modificari ale veniturilor si pierderilor prognozate

Schimbari majore in politica de investitii a emitentului

Obligatiile privind transparenta revin nu numai emitentilor ci si operatorilor de piata (societati care administreaza pietele reglementate), precum si participantilor la incheierea tranzactiilor.

Operatiunile de piata trebuie sa respecte cerintele privind transparenta tranzactiilor incheiate, transparenta procedurilor de regularizare a preturilor, sa utilizeze un sistem correct de executare a ordinelor, sa dispuna de o schema de detectare efectiva a ordinelor atipice si sa aplice reguli clare de suspendare a tranzactiilor.

INVESTITORII IN TITLURI DE PARTICIPARE (TP)

Orice material publicitar in legatura cu un organism de plasament colectiv (OPC) trebuie sa mentioneze existenta prospectelor precum si modalitatea prin care acestea pot fi obtinute. SAI pt fiecare OPC in VM si societate de investitii autoadministratoare au obligatia sa publice prospectele de emisiune, prospectele simplificate, raportul anual, raportul semestrial, rapoarte periodice privind valoarea activului net si valoarea unitara a activului net. Aceste rapoarte sunt furnizate gratuit la cererea investitorilor in TP-uri si sunt puse la dispozitia acestora in locuri determinate si in conditiile specificate in prospect.

Raportul anual trebuie sa contina un bilant sau o situatie a

activelor si pasivelor, un cont detaliat de venituri si cheltuieli pt anul

financiar, un raport asupra activitatilor din anul financiar curent precum si

alte informatii semnificative care sa-i sprijine pe investitori in aprecierea

in cunostinta de cauza a activitatilor OPC-urilor in VM si a rezultatelor

acestuia. Situatiile financiare si cele cu privire la operatiunile prevazute in

raportul anual trebuie sa fie auditate de catre auditorii financiari, persoane

active, membre ale Camerei Auditorilor Financiari din

PROTECTIA ACTIONARILOR SI A DETINATORILOR DE TP-uri

PROTECTIA ACTIONARILOR

Drepturile actionarilor minoritari pot fi lezate prin actiuni cum sunt:

Majorari ale capitalului social cu aport in natura sau in numerar fara efectuarea in prealabil a reevaluarii patrimoniului avand ca efect diminuarea ponderii actiunilor detinute cu efecte nefavorabile asupra actionarilor minoritari

Achizitii de active fixe sau financiare, gajarea sau ipotecarea de active in favoarea actionarului majoritar sua a unui tert si garantarea unor credite angajate de actionarul majoritar fara consultarea AGA

Transferul profitului in afara societatii comerciale sau decapitalizarea acesteia prin contracte preferentiale pt furnizori sau distribuitori agreati de manageri.

Fuziuni, divizari, vanzari de active, inchirieri, concesionari cu nerespectarea dreptului actionarului minoritar.

Refuzul acceptarii reprezentantilor actionarilor minoritari ca membri in Consiliile de Administrare (CA)

Incalcarea dreptului elementar al actionarilor de a incasa dividende, efectuandu-se in unele cazuri plata preferentiala a acestora.

Reglementarea acestor probleme poate fi realizata prin acordarea dreptului de a numi un membru in CA, posibilitatea de a oblige societatile sa plateasca dividende, stoparea unor proiecte sau scheme de care beneficiaza cei ce controleaza societatea pe seama celorlalti actionari, dreptul de a-i actiona in justitie pe administratori si de a obtine compensatii pt prejudiciile cauzate.

Dreptul la vot se asigura prin respectarea accesului la AGA numai al persoanelor ce figureaza la data de referinta in Registrul Actionarilor. Impiedicarea accesului unui actionar ce indeplineste conditiile legale de a participa la AGA, da dreptul oricarei persoane interesate sa ceara in justitie anularea hotararii AGA.

Pt a asigura reprezentarea actionarilor minoritari in Consiliile de Administrare ale societatilor admise la tranzactionare pe o piata reglementata a fost introdusa prin lege metoda votului cumulativ. Astfel membrii Consiliului de Administrare pot fi alesi prin metoda votului cumulativ. Aceasta posibilitate devine insa obligatie la cererea unui actionar semnificativ. Administrarea unei societati la care se aplica metoda votului cumulativ se realizeaza de catre un CA format din cel putin 5 membri. Votul cumulativ (VC) repr metoda prin care fiecare actionar are dreptul de a-si atribui voturile cumulate (voturile obtinute in urma inmultirii voturilor detinute de catre fiecare actionar potrivit participarii la capitalul social, cu numarul administratorilor ce urmeaza sa formeze CA) uneia sau mai multor persoane propuse pt a fi alese in CA.

In exercitarea votului cumulativ actionarii pot sa acorde voturile cumulate unui candidat sau sa se distribuie catre oricare dintre candidati mentionand numarul de voturi acordate fiecaruia. Numarul de voturi cumulate la care are drept fiecare actionar se inscrie intr-un talon atasat la buletinul de vot iar numarul de voturi exprimate de un actionar pe buletinul de vot nu poate fi mai mare decat numarul voturilor cumulate ale actionarului respectiv. Sunt declarate alese ca membri ai CA persoanele care au obtinut cele mai multe VC-uri. In situatia in care 2 / mai multe persoane propuse a fi alese obtinand acelasi nr de VC-uri va fi declarata aleasa ca membru in CA persoana care a fost votata de un nr mai mare de actionari.

Orice operatiune de majorare a capitalului social trebuie sa fie hotarat de CA. Actul constitutiv sau AGA Extraordinara poate autoriza majorarea capitalului social pana la un nivel maxim. In limitele nivelului fixat administratorii pot decide in urma delegarii de atributii majorarea capitalului social. Aceasta competenta se acorda administratorilor pe o durata de maxim 1 an si poate fi reinnoita de catre AGA pt o perioada care pt fiecare reinnoire nu poate depasi 1 an.

Hotararile luate de CA al unei soc admise la tranzactionare au acelasi regim ca si hotararile AGA in ceea ce priveste publicitatea acestora si posibilitatea de contestare in instanta. In cazul majorarii de capital, actionarii trebuie protejati prin acordare dreptului de preferinta, ca exceptie, ridicarea dreptului de a subscribe la o noua emisiune de actiuni in cazul majorarii de capital prin aport in numerar trebuie sa fie hotarata in AGA Extraordinara la care participa ¾ din numarul titularilor la capitalul social si cu votul unui nr de actionari care sa repr cel putin 75% din dreptul de vot. Aceleasi conditii de desfasurare a votului in AGA Ex trebuie sa fie indeplinita si in situatia majorarilor de capital social prin aport in natura. Aporturile in natura pot consta numai in bunuri performante necesare realizarii obiectului de activitate al societatii emitente, bunuri care sunt evaluate de catre experti independent. Astfel de masuri repr un mijloc de protectie impotriva unor abuzuri constand in aporturi in natura supraevaluate, reprezentate prin bunuri uzate moral sau fizic si nefolositoare desfasurand activitati curente.

Dreptul la dividend revine actionarilor care sunt identificati la un anumit moment stability de AGA astfel incat acesta sa fie ulterior cu cel putin 10 zile lucratoare datei AGA in cadrul careia s-a hotarat distribuirea dividendelor si s-a stability marimea acestora.

Odata cu fixarea dividendelor AGA stabileste si termenul in care acestea se pot plati actionarilor + ce nu va depasi 6 luni de la data AGA care a hotarat distribuirea dividendelor. In situatia in care AGA nu stabileste data platii dividendului, acestea se platesc in maxim 60 de zile de la data publicarii in Monitorul Oficial a hotararii AGA de stabilire a dividendelor. Masurile de protectie a actionarilor vizeaza si dreptul la adoptarea deciziei cu privire la operatiuni constand in instrainari sau achizitii de active, fuziuni, divizari, etc. actele de dobandire, instrainare, schimb sau constituire in garantie a unor active din categoria celor imobilizate a caror valoare depaseste individual sau cumulat pe durat unui exercitiu financiar 20% din totalul activelor imobilizate (mai putin creantele) pot fi incheiate de catre administratorii sau conducerea executiva a soc numai dupa aprobarea prealabila de catre AGA Extraordinara. Inchirierea pt o perioada mai mare de 1 an a unor active corporale a caror valoare individuala sau cumulata fata de aceste persoane implicate ori care actioneaza in mod concentrat depaseste 20% din valoarea totalului activelor imobilizate (mai putin creantele la data inchiererii actului juridic, precum si asocierile pe o perioada mai mare de 1 an depaseste aceeasi valoare) se aproba in prealabil de catre AGA Extraordinara. Nerespectarea dreptului actionarilor de a hotari cu privire la astfel de operatiuni atrase in baza unei hotarari judecatoresti, anularea actului juridic incheiat si urmarirea administratorilor pt repararea prejudiciului cauzat societatii.

Actionarii unei societati admise la tranzactionare, care nu sunt de accord cu hotararile adoptate de AGA cu privire la fuziuni sau divizari care implica alocarea de actiuni ce nu sunt admise la tranzactionare pe o piata reglementata au dreptul de a se retrage din societate si de a obtine de la aceasta contractul actiunilor detinute anterior operatiunii contestate.

PROTECTIA

DETINATORILOR DE

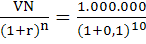

Determinate pretul de emisiune al unei obligatiuni emise sub forma cuponului 0 la o rata a cuponului de 10% pe o perioada de 10 ani la o VN=1 mil

VN = V0(1 + r)n

V0 =

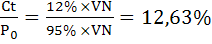

O obligatie nu VN = cu rambursare in final emisa pt 10 ani, la o rd = 12% coteaza la un curs de 95% dupa 5 ani in conditiile unei rd= 10%. Determinate randam direct sic el anual, durata si sensibilit obligatiunii.

ηdin

Ct +

Sensibilitate =

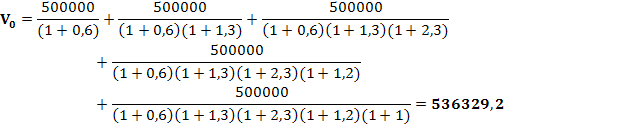

O obligatie cu rambursare in fine de VN= 1 mil este emisa pe o per-5 ani la Ct= 50%. Un analist fin estimeaza ca in urmat 5 ani se vor inreg rate ale dob la termen de 60%, 130%, 230%, 120%, 100%. Soc decide cointeresarea investitorilor prin oferirea unui pret de emisiune de 950000. Este eficient plasamentul acestor obligatiuni?

Sub forma

O obligatie este emisa la paritate la data de 30 iunie '06 cu maturitate de 4 ani, scadenta la 30 iun '10. Valoarea de rambursare in fine = 1 mil. Cuponul anual= 0,2 mil, rd= 20%. Un investitor vrea sa cumpere obligatii in bursa la 12 sept 2008, rata de actualizarre fiin Kd= 22%. Se cere:

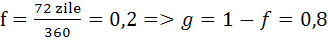

a) fractiunea f de an de cupon cu venit in mom cumpararii si fractiunii g de cupon ramas pana la detasare

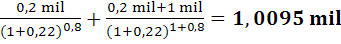

b) pretul de cumparare in bursa P0+Cf, cursul bursier al obligatiei (P0) si cup cu venit in mun cumpararii.

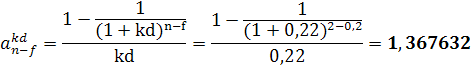

c) Factorul de anuitate a al cup fix.

f 12.9.08 g

a.

P0+Cf

Cf = 1.000.000 x 20% x 0,2 = 0,04 mil

VN f

P0 = P0 +Cf - Cf = 0,97 mil

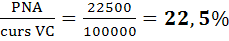

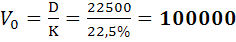

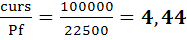

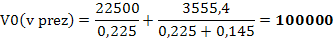

O actiune de venit (g = rata de crestere a divid = 0), coteaza in bursa la P0 = 100000 / act, la paritate cu val ei ctb= 100000. Pretul net / act= 22500, presupus constant si perpetuu. Pt aceasta se cere:

a) Div curent / act, ROE, ritmul annual de crestere a divid.

b)

Val prezenta pt aceasta actiune V0 si coef de

capitaliz

g= 0

P0 = 100000

V ctb = 100000

PNA = 22500 = ct, n -> ∞

a. Div = 22500

ROE=

OBS: toti bani se dau la div, nu se reinvestesc pt a avea crestere

b.

K= ∑

PER

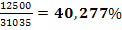

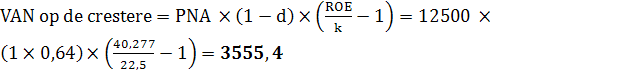

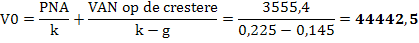

O actiune de crestere g ≠ 0 = ROE x b ≠ 0 b = (1-d div)

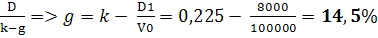

Se vinde in bursa la P0= 100000 este caracteriz printr-un cost al k= 0,225, VC= 31035 lei/act, Pf net= 12500/act cu rata de distribuire rd= 0,64, ct si perpetua. Pt aceasta act determ

a) Div cuvenit la sf anului (div1). Pf net reinvestit(PNRein), rata rentab fin (ROE) si rata anuala de crestere a div (g)

b) Val actuala a activit de crestere (V0), val actuala a Pf nete viitoare [V0(PN)] si val actuala a oportunit de crestere V0 [V0(op de crestere)]

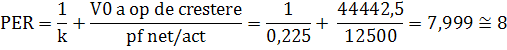

c) Coef PER

P0 = 100000 k= 0,225 VC = 31035 Pf net = 12500 / act Rd = 0,64 = ct

a. Div1 = PNA x d= 12500 x 0,64 = 8000

PN = 12500 - 8000 = 4500

ROE =

V0

b.

VC a pf net= V0 - Vo a op de crestere = 100000 - 44442,5 = 55557,5

INTERMEDIERE 20.11.2008

PROTECTIA DETINATORILOR DE TP-uri

Pt protejarea interesului detinatorilor de TP-uri societatile de investitii autoadministrative si societatile de administratie a investitiilor care actioneaza in numele unui organism de plasament colectiv in VM-uri pot suspenda temporar rascumpararea TP-urilor cu respectarea regulilor fondului si a prevederilor actului constitutive al societatii de investitii.

Autoritatea pietei de capital poate decide temporar suspendarea ori limitarea emisiunii sau rascumpararii TP-urilor.

Protectia investitorilor trebuie inteleasa sub dublu aspect pe de-o parte asigurarea conditiilor necesare exercitarii drepturilor ce decurg din detinerea TP-urilor iar pe d alta parte administrarea fondurilor in conditiile limitarii riscurilor aferente plasamentelor.

Dreptul

de vot al actionarilor se poate exercita si prin corespondenta sau prin

reprezentare de catre persoane altele decat actionarii cu exceptia

administratorilor pe baza unei procuri speciale autentificate. In situatia in

care votul este transmis prin posta convocatorul AGA va cuprinde intregul text

al rezolutiei propuse spre aprobare. Actionarii

Protectia in ceea ce priveste administrarea plasamentelor investitorilor se realizeaza printr-o politica de investitii adecvata fiecarui tip de OPC.

FONDUL DE COMPENSARE A INVESTITORILOR (FCI)

Protectia investitorilor in cazul insolvabilitatii intermediarilor si a societatile de administratie a unor portofolii individuale de investitii este asigurata prin interme4diul FCI-ului. Aceasta se constituie si functioneaza sub forma unei societati comerciale pe actiuni emitente de actiuni nominative si este administrat de un Consiliu de Administratie ai carui membri sunt actionari ai fondului.

Pot fi actionari ai societatii comerciale FCI s.a societatile de servicii de investitii financiare, societatile de administrare a investitiilor, al caror obiect de activitate include administrarea portofoliilor individuale de investitii precum si operatorii de piata, depozitarul central, alte entitati reglementate si supravegheate de CNVM si IC-urile care sunt intermediary pe piata de capital.

Dupa

constituire fondul poate primi noi actionari, fie prin cesiunea actionarilor de

catre actionarii existenti fie prin emisiunea de noi actiuni in limita nr de

actiuni autorizate prin actul constitutiv si in baza hotararii

Membrii conducerii executive si salariatii fondului nu pot fi administratori, auditori sau salariati ai membrilor fondului.

Membrii fondului sunt intermediari autorizati sa presteze servicii de investitii financiare si societati de administrare a investitiilor care administreaza portofolii individuale. Membrii fondului pot fi actionari sau nu, dar orice membru al fondului are obligatia sa participe la constituirea resurselor acestuia. IC-urile care au in obiectul de activitate prestarea de servicii de investitii financiare sunt membre ale fondului totusi o astfel de IC poate fi exonerata de obligatia de a contribui la formarea resurselor fondului numai in situatia in care aceasta a fost deja exceptata de la obligatia de a participa la fondul de garantare a depozitelor bancare cu conditia ca investitorii respectivei IC sa beneficieze de o protectie cel putin echivalenta cu cea oferita de fond. Investitorii sunt pers care au incredintat unui membru al fondului IF-uri sau fonduri banesti in scopul prestarii de servicii de investitii financiare.

Fondul ii compenseaza pe investitorii in urmatoarele situatii:

daca un intermediar sau o

Daca autoritatea judiciara competenta pt motive legate direct sau indirect de situatia financiara a unui membru al fondului a emis o hotarare definitiva avand ca efect suspendarea posibilitatii investitorilor de a-si exercita drepturile cu privire la valorificarea creantelor asupra respectivei societati.

Valoarea creantei unui investitor va fi calculate cu luarea in considerare la data constatarii imposibilitatii de onorare a obligatiilor fata de investitor a sumei de bani sau a valorii IF-urilor (stabilite daca este posibil pe baza pretului de piata al acestora), pe care membrii fondului nu le poate plati sau returna.

Valoarea creantei repr in fapt detinerea neta stabilita pt fiecare investitor. Compensatia se refera la drepturile decurgand din incapacitatea unui membru al fondului de a

returna fondurile banesti apartinand investitorilor si detinute in numele acestora in legatura cu activitatile lor de investitii.

Returna investitorilor orice IF ce le apartine si este detinut si administrat in numele lor in legatura cu activitatea lor de investitii.

Fondul ii compenseaza pe investitori in mod egal si nedescriminatorii in limita unui plafon stabilit anual. Compensatia acordarea in limita plafonului se aplica totalului creantelor investitorului asupra aceluiasi membru al fondului indiferent de nr de conturi deschise, de moneda in care a fost efectuata investitia sau de localizarea conturilorin cadrul UE. Plata compensatiilor se efectueaza in cel mai scurt timp posibil darn u mai tarziu de 3 luni de la data evaluarii si validarii creantelor exigibile ale investitorilor.

Resursele necesare platii compensatiilor si functionarii fondului se constituie din

contributia initiala a membrilor

contributiile anuale si speciale

venituri din investirea resurselor fondului

venituri din recuperarea creantelor compensarea de fond.

Imprumuturi pe termen scurt care sa acopere in exclusivitate nevoii cu caracter temporar generate de acordarea compensatiilor

Donatii, sponsorizari, asistenta financiara

Alte venituri inclusiv penalitatile de intarziere

RENTABILITATEA SI RISCUL VM-urilor

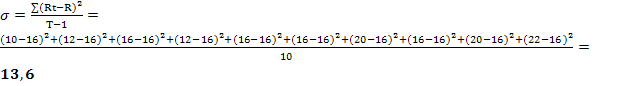

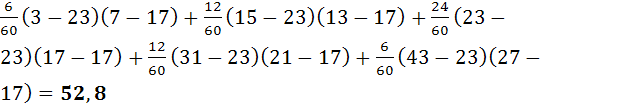

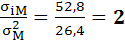

In ultimii 10 ani actiunea X a inregistrat urmat rentab anuale: 10%, 12%, 16%, 12%, 16%, 16%, 20%, 16%, 20%, 22%. Se cere sa se estimeze:

a) Speranta de rentab viitoare a actiunii X cu cea mai mare probabilitate de realizare

b) Dispersia si abatera medie patratica

c) Limitele rentab spate cu o probability de 68,3% de realiz pt acest interval.

a. E(R)= (10+12+16+12+16+16+20+16+20+22) :10= 160:10= 16%

b.

c.

INTERMEDIERE 27.11.2008

ANALIZA FUNDAMENTALA

!!!Analiza fundamentala este metoda de prevenire a miscarilor viitoare ale pretului unui IF bazata pe factori economici, politici de mediu, precum sip e alti factori si date statistice relevante de natura a efectua semnificativ oferta si cererea pt indifferent care ar fi suportul IF-ului respectiv.

Un analist al unei companii cotate la bursa studiaza oferta si cererea pt produsele sau serviciile respectivei companii, calitatea managementului si politica acestuia, performantele istorice si previzionate ale companiei, planurile sale de viitor, perspectivele si planurile competitorilor sai, statisticile industriale, conditiile economice generale, politicile guvernamentale.

In ceea ce priveste marfurile un analist studiaza datele statistice referitoare la preturi, oferta, cerere si nivelul stocurilor, perspectivele de utilizare, productia, prognozele si conditiile climatice, disponibilitatile de productie inlocuitoare, conditiile politice, etc. Din astfel de date analistul construieste un model pt a determina valoarea curenta si de perspectiva a respectivului IF. Odata valoarea intrinseca estimata o compara cu preturile curente si decide daca preturile ar trebui sa urce sau sa coboare. Una dintre dificultatile analizei fundamentale consta in asigurarea acuratetei masurarii corelatiei dintre variabile.

Analiza tehnica se preocuta mai degraba de ceea ce s-a intamplat de fapt pe piata decat de ceea ce ar fi trebuit sa se intample; nu intotdeauna viitorul poate fi previzionat cu certitudine pe baza evenimentelor trecute. Unul dintre avantajele majore ale analizei tehnice consta in aceea ca analistii experimentati pot sa urmareasca mai multe piete si instrumente pe piata, in timp ce un analist fundamental se axeaza pe cunoasterea profunda a unei singure piete.

TEORIA DOW

Dow a observat ca o simpla diagram prin dreapta a mediei de pret in raport cu factorul timp da nastere unei configuratii in zig-zag care defineste trendurile pietei.

Dow a formulat 6 principii fundamentale

Preturile medii actualizeaza totul - pt a-si calcula mediile Dow a folosit exclusiv preturi de inchidere. De asemenea el a pornit de la premisa ca preturile au actualizat totul.

Piata evolueaza in trenduri. Trendurile ascendente prezinta o configuratie cu varfuri si depresiuni in urcare, iar trendurile descendente prezinta contrariul.

Dow a identificat 3 tipuri de trenduri

Primar - dureaza un an sau mai mult

Secundar / intermediar - 3 sapt - 3 luni

Minor - dureaza mai putin de 3 sapt

Trendurile majore prezinta 3 faze:

a) Faza de acumulare care se misca lateral si in timpul careia investitorul cumpara pe o baza analitica bine documentata.

b) O perioada de trend ascendant in care tot mai multi investitori incep sa participle pe baza de analize si informatii de afaceri. Desi trendul este ascendent preturile de piata variaza in timpul corectiilor si reculurilor.

c) Dupa un varf al pretului de piata exista o perioada de acumulare in timpul careia se inregistreaza o activitate investitionala intensificata in conditiile in care sterile despre piata devin tot mai larg accesibile. Sfarsitul fazei 3 este marcat de un trend descendent si de o revenire la perioada de acumulare.

Mediile trebuie sa se confirme una pe cealalta.

Valoarea trebuie sa confirme trendul. Volumul repr activitatea totala de tranzactionare a unui IF intr-o anumita perioada de timp. Dow a considerat ca volumul repr o informative suplimentara, importanta pt confirmarea semnalelor de piata. Volumul ar trebui sa se dezvolte in directia trendului major.

Un trend se presupune a fi efectiv pana in momentul in care da semnale definitive ca s-a inversat. Se pune intrebarea daca o modificare este doar o simpla corectie sau repr inceputul trendului descendent. Tehnicile moderne de analiza dispun in acest scop de un nr mare de instrumente precum:

Nivelul de sprijin

Nivelul de rezistenta

Drepte de trend

Medii mobile

Teoria lui Dow nu a fost niciodata conceputa pt a indica ce titluri de valoare sa se cumpere sau sa se vanda, ci vizeaza identificarea acelui trend major l pietei de valori, bazat pe informatiile date de pretul de inchidere. Datorita faptului ca acest tip de analiza tehnica se bazeaza pe trendul preconizat, el nu poate fi folosit pt predictia exacta a inceputurilor si inversarilor de trend. Activitatea de trasare si interpretarea graficelor nu poate prevedea durata exacta si amploarea trendurilor. Teoria lui Dow a fost actualizata pt stabilirea de semnale corecte in perioada 1897- 2000. In cadrul acestei perioade au existat numai 5 semnale incorecte, date de aplicarea acestei teorii. Dow si-a conceput mediile ca pe niste barometre de piata, ceea ce presupune ca determinarea exacta a acestui titlu de valoare care sa fie cumparat sau vandut ramane in intregime la latitudinea investitorilor.

Grafice de linii:

Pe axa verticala se marcheaza preturile de cerere (BID-ul), oferta (ASK-ul), cele maxime (High), cele minime (Low) si cele de inchidere (Open).

Pe axa orizontala se pune timpul care poate varia de la un TICK pana la ore, zile, sapt. Pe axa verticala se poate folosi scala aritmetica, logaritmica sau de timp, cea mai utilizata metoda consta in folosirea unei scale aritmetice in care fiecare diviziune repr aceeasi diferenta de pret.

Scala aritmetica - se fol pe piata de produse derivate si in cazul tranz. pe termen scurt de pe piata de actiuni.

Scala logaritmica - la inceput se fol o scala logaritmica; iar apoi se fol o scala aritmetica in asa fel incat graficul este denumit semi-logaritmic. Se fol pe pietele se actiuni unde multi jucatori de pe piata cred ca este mai bines a trasezi un graphic pt acele titluri de valoare care au manifestat o puternica crestere sau scadere.

Scala de timp - poate varia de la inreg fiecarei tranz. pana la a prezenta numai ultima tranz a fiecarei luni.

Grafice prin bare:

E cea mai comuna metoda, utilizata de analistii tehnici pt respectarea pretului actiunilor. Perioada poate fi oricare intre 1 minut si 1 an in functie de orizontul de timp al analizei. In cele mai multe cazuri bara de perioada indica pretul maxim, minim si de inchidere pt datele istorice si in timp real. Unele bare indica pretul de deschidere maxim, minim, de inchidere in special pt instrumentele tranz la bursa insa preturile de deschidere nu sunt intotdeauna disponibile in cazul datelor istorice. Datele prin bare pot utiliza pt axa verticala o scala aritmetica sau o scala logaritmica. Se utilizeaza de regula bare zilnice sau mai scurte, pt scopurile curente de tranz si grafice sapt sau lunare pt vizualizarea unui orizont mai larg.

In timpul unui trend ascendent puternic, pretul de inchidere se va situa de regula aproape de pretul maxim.

In timpul unui trend descendent puternic, pretul de inchidere se va situa de regula aproape de pretul minim.

Daca intr-un trend ascendant puternic, pretul de inchidere este aproape de minim atunci este un semnal de atentionare.