| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

Prin urmare, impozitele directe fiind nominative si avand un cuantum si termene de plata precis stabilite, iar acestea sunt aduse din timp la cunostinta platitorilor, sunt mai echitabile si deci mai de preferat decat impozitele indirecte, deoarece la acestea din urma consumatorii diferitelor marfuri si servicii, de regula, nu stiu cu anticipatie cand si mai ales cat vor plati statului, sub forma taxelor de consumatie si a altor impozite indirecte.

Impozite de tip real se practica si in zilele noastre. Astfel, intr-o serie de tari in curs de dezvoltare, exploatatiile agricole sunt supuse unor impozite de tip real. In cazul acestor impozite, sarcina fiscala este dimensionata in functie de suprafata de teren, de numarul animalelor, de cantitatea de ingrasaminte folosite, de valoarea materialelor procurate pentru lucrarile de irigatii sau de alti factori.

Rezulta ca, in cazul impozitelor reale, la impunere nu se ia in considerare produsul net (venitul) real al obiectelor impozabile, ci produsul brut sau cel mediu prezumat, ceea ce ii dezavantajeaza pe micii producatori si ii avantajeaza pe marii producatori care au conditii pentru a realiza un venit mai mare decat cel mediu.

Trecerea de la impozitele de tip real la cele de tip personal s-a facut treptat.

Impozitele personale se intalnesc sub forma impozitelor pe venit si, respectiv, a impozitelor pe avere.

Ca forma de baza a impozitelor personale, impozitele pe venit au putut fi introduse atunci cand s-a inregistrat o suficienta diferentiere a veniturilor realizate de diferite categorii sociale.

Impozitul pe veniturile persoanelor fizice

La plata acestui impozit sunt supuse persoanele fizice care au domiciliul sau rezidenta intr-un anumit stat, precum si cele nerezidente, care realizeaza venituri din surse aflate pe teritoriul acelui stat, cu unele exceptii prevazute de lege.

De la plata impozitului pe venit se acorda unele scutiri. Astfel, in mod frecvent sunt scutiti de plata impozitului pe venit suveranii si familiile regale, diplomatii straini acreditati in tara respectiva (cu conditia reciprocitatii), uneori militarii, institutiile publice si persoanele fizice care realizeaza venituri sub nivelul minimului neimpozabil.

Obiectul impozabil il formeaza veniturile obtinute din: industrie, comert, agricultura, banci, asigurari, profesii libere etc., de catre capitalistii intreprinzatori, proprietari, mici mestesugari, muncitori, functionari, liber-profesionisti. Venitul impozabil este cel care ramane din venitul brut, dupa ce se fac anumite scazaminte, cum sunt: cheltuielile de productie, dobanzile platite pentru creditele primite, sumele prelevate la fondul de amortizare si la fondul de rezerva, primele de asigurare platite, cotizatiile la asigurarile de boala, de accidente si de somaj, precum si la casele de pensii, pierderile din activitatea anilor precedenti, pierderile provocate de calamitati naturale etc.

In majoritatea cazurilor, impozitul pe venit se aseaza pe fiecare persoana care a realizat venituri, fiind deci o impunere individuala.

In practica fiscala se intalnesc doua sisteme de asezare a impozitelor pe veniturile persoanelor fizice. Este vorba mai intai de sistemul impunerii separate a fiecarui venit provenit dintr-o anumita sursa si apoi de sistemul impunerii globale a veniturilor, indiferent de sursa de provenienta.

Sistemul impunerii separate poate fi intalnit fie sub forma unui impozit unic pe venit, care permite totusi o impunere diferentiata pentru fiecare categorie de venit (in functie de natura acestuia), fie prin instituirea mai multor impozite, care vizeaza fiecare in parte venitul obtinut dintr-o anumita sursa.

Sistemul impunerii globale presupune cumularea tuturor veniturilor realizate de o persoana fizica, indiferent de sursa de provenienta, si supunerea venitului cumulat unui singur impozit. Impunerea globala a veniturilor realizate de persoanele fizice este cea mai frecvent intalnita, ea practicandu-se in tari ca SUA, Germania, Franta, Italia, Belgia, Marea Britanie, Ungaria etc.

Din compararea celor doua sisteme de impunere, rezulta ca impunerea separata permite tratarea diferentiata a veniturilor, in ceea ce priveste modul de asezare si nivelul cotelor de impozit, deoarece, practic, acestea din urma difera in functie de sursa de provenienta a veniturilor (din salarii, din afaceri, din profesii libere etc.).

Persoanele care realizeaza venituri din mai multe surse sunt avantajate. deoarece nu mai sunt afectate de consecintele progresivitatii impunerii, care se fac simtite prin cumularea veniturilor practicata in sistemul impunerii globale.

Pentru calcularea impozitului pe veniturile persoanelor fizice pot fi utilizate cote proportionale sau progresive. In unele tari, venitul impozabil este supus mai intai impunerii in cote proportionale si apoi impunerii in cote progresive. Cea mai frecvent utilizata este impunerea in cote progresive pe transe de venit.

In Romania, in perioada de tranzitie spre economia de piata, cel mai important impozit perceput de la persoanele fizice il reprezinta, in continuare, impozitul pe salariile individuale, care de la 1 ianuarie 1991 a inlocuit impozitul pe fondul total de salarii.

Impozitul lunar se determina la locul unde se afla functia de baza, prin aplicarea cotei de 16% asupra venitului net. Venitul net din salarii al unui contribuabil se stabileste prin deducerea din venitul salarial brut a urmatoarelor cheltuieli:

a)contributiile obligatorii datorate de contribuabil (contributia pentru asigurarile sociale 9,5%;contributia pentru asigurarile sociale de sanatate 5,5%;contributia la fondul de somaj 1%);

b) deducerea de baza.

Deducerea personala se acorda pentru persoanele fizice care au un venit brut de pana la 1.000 Ron astfel:

- pentru contribuabilii care nu au nici o persoana in intretinere 250 lei; care au o persoana in intretinere 350 lei, care au doua persoane in intretinere 450 lei; care au trei persoane in intretinere 550 lei; care au patru sau mai multe persoane in intretinere 650 lei;

Pentru contribuabilii care realizeaza venituri brute din salarii intre 1.000 lei si 3.000 lei deducerile sunt degresive fata de cele de mai sus si se stabilesc prin ordin al Ministrului Finantelor, iar contribuabilii care realizeaza venituri lunare brute de peste 3.000 lei nu beneficiaza de deducere personala.

De mentionat ca nu sunt supuse impozitarii: pensiile de orice fel si ajutoarele primite in cadrul sistemului asigurarilor sociale, alocatiile de stat pentru copii, pensiile de intretinere, bursele acordate elevilor, studentilor si doctoranzilor, dobanzile acordate pentru titlurile de stat, precum si cele aferente depunerilor la vedere in conturi la societati bancare, sumele sau bunurile primite ca ajutor, donatie, mostenire sau sponsorizare, potrivit legii, sumele primite de asigurati in baza contractelor de asigurare de bunuri sau persoane, veniturile obtinute din tranzactionarea valorilor mobiliare etc.

In general, impunerea are ca obiect venitul efectiv realizat, determinat ca diferenta intre totalul veniturilor incasate din activitatea desfasurata si cheltuielile efectuate pentru realizarea veniturilor. In vederea determinarii venitului impozabil, contribuabilii trebuie sa depuna, pana la data de 31 ianuarie a fiecarui an, declaratia de impunere pentru veniturile realizate in anul fiscal precedent.

Cota de impozit pentru determinarea impozitului pe veniturile din activitati independente, salarii, cedarea folosintei bunurilor, pensii, activitati agricole, premii si alte surse este de 16% potrivit Codului fiscal, cu exceptiile prevazute de lege.

Venitul net din cedarea folosintei bunurilor se stabileste prin deducerea din venitul brut a cheltuielilor determinate prin aplicarea cotei de 25% asupra venitului brut.

Veniturile sub forma de dividende se impun cu o cota de 16% din suma acestora, obligatia calcularii si retinerii acestuia revenind persoanei juridice care plateste dividendele.

Venitul impozabil lunar din pensii se stabileste prin scaderea unei sume neimpozabile lunare care este de 1.000 lei din venitul din pensii.

Venitul sub forma de premii dintr-un singur concurs se impune prin retinere la sursa cu o cota de 16% , iar veniturile din jocuri de noroc se impun cu o cota de 20% aplicata asupra venitului net care nu depaseste cuantumul de 10.000 lei si cu o cota de 25% aplicata asupra venitului net care depaseste acest nivel. Valoarea sumei neimpozabile stabilita pentru fiecare concurs sau joc de noroc realizate de acelasi platitor intr-o zi este de 600 lei.

Impozitul pe profitul persoanelor juridice

Pentru stabilirea impozitului pe profitul realizat de persoanele juridice, (societatile de capital) in unele tari se foloseste acelasi sistem de impunere ca in cazul persoanelor fizice, iar in altele se practica un sistem distinct.

In Romania, conform legii, societatile comerciale se pot constitui ca: societati in nume colectiv, societati in comandita simpla, societati in comandita pe actiuni, societati pe actiuni si societati cu raspundere limitata. Cel mai des intalnite sunt societatile pe actiuni, ale caror obligatii sociale sunt garantate cu patrimoniul social, iar actionarii raspund numai in limita capitalului pe care il detin.

Profitul obtinut de o societate de capital se repartizeaza atat actionarilor sub forma de dividende - proportional cu participarea lor de capital, cat si la dispozitia societatii pentru constituirea unor fonduri. Prin urmare, in cazul societatilor de capital putem vorbi de profitul societatii inainte de repartizare, de profitul repartizat actionarilor sub forma de dividende si de profitul ramas la dispozitia societatii.

In Romania, in perioada de dupa decembrie 1989, sistemul de impozitare a persoanelor juridice care realizeaza profit a cunoscut o evolutie continua, in stransa legatura cu schimbarile intervenite in derularea reformei economice si sociale.

Profitul impozabil se determina ca diferenta intre veniturile realizate din orice sursa si cheltuielile efectuate pentru realizarea acestora, dintr-un an fiscal, din care se scad veniturile neimpozabile si se adauga cheltuielile nedeductibile.

profit impozabil = venituri realizate - cheltuieli efectuate - venituri neimpozabile + cheltuieli nedeductibile

Pentru calculul profitului impozabil trebuie sa tinem cont de toate veniturile si toate cheltuielile care sunt aferente unui an fiscal.

Cota de impozit pe profit care se aplica asupra profitului impozabil si este de 16%, cu exceptiile prevazute de Codul fiscal.

|

Cotele de impozitare |

Cota generala |

16% |

|

|

Cote specifice |

|

||

|

5% in cazul contribuabililor care obtin venituri din activitatile desfasurate de natura barurilor de noapte; |

|

||

|

|

|

Conform OUG nr. 138/2004 pentru modificarea si completarea Legii nr. 571/2003 privind Codul fiscal cota de impozit pe profit se aplica asupra profitului impozabil si este de 16%.

In cazul in care un contribuabil desfasoara activitati de natura barurilor de noapte, a cluburilor de noapte, a discotecilor, a cazinourilor, impozitul pe profit datorat statului nu poate fi mai mic de 5% din veniturile aferente acestor activitati. In acest caz avem doua moduri de calcul a impozitului pe profit:

|

Impozit = profit impozabil × 16%, daca impozitul > 5% din veniturile aferente barurilor de noapte, a cluburilor de noapte, a discotecilor, a cazinourilor |

Impozit = 5% × veniturile aferente barurilor de noapte, a cluburilor de noapte, a discotecilor, a cazinourilor, daca profitul impozabil × 16% < 5% × veniturile aferente barurilor de' noapte, a cluburilor de noapte, a discotecilor, a cazinourilor |

Plata impozitului pe profit se realizeaza in lei la termenele de plata stabilite diferentiat pe categorii de contribuabili

|

Platitori |

Plata |

Scadenta |

|

Agentii economici (cazul general) |

trimestrial |

data de 25 inclusiv a primei luni din trimestrul urmator |

|

Persoanele juridice fara scop patrimonial |

anual |

data de 25 ianuarie a anului urmator |

|

Contribuabilii care obtin venituri din cultura cerealelor si a plantelor tehnice, pomicultura si viticultura |

anual |

data de 25 ianuarie inclusiv a anului urmator, pentru partea din profitul impozabil care corespunde ponderii acestor venituri in volumul total al veniturilor |

Pierderea anuala inregistrata si declarata de contribuabili se recupereaza din profitul impozabil obtinut in urmatorii 5 ani consecutivi. Recuperarea se va efectua in ordinea inregistrarii profitului, la fiecare termen de plata a impozitului pe profit potrivit prevederilor legale.

Cota de impozit de 16% se aplica incepand cu data de 01.01.2006 si pentru veniturile realizate de persoanele fizice si juridice nerezidente, cu exceptia veniturilor obtinute din jocuri de noroc pentru care se mentine cota de impozit de 20%.

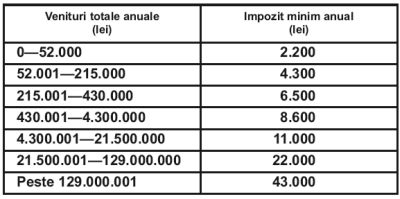

Contribuabilii in cazul carora impozitul pe profit este mai mic decat suma impozitului minim pentru transa de venituri totale corespunzatoare sunt obligati la plata impozitului la nivelul acestei sume.

Sumele corespunzatoare impozitului minim, stabilite in functie de veniturile totale inregistrate la data de 31 decembrie a anului precedent, sunt urmatoarele:

La determinarea impozitului datorat, vor avea in vedere urmatoarele:

a) calculul impozitului pe profit aferent

trimestrului/anului, potrivit prevederilor titlului II din Codul fiscal;

b) incadrarea in transa de venituri totale anuale prevazuta la art. 18 alin.

(3) din Codul fiscal in functie de veniturile totale anuale inregistrate la

data de 31 decembrie a anului precedent, din care se scad veniturile prevazute

la art. 18 alin. (4) din Codul fiscal;

c) stabilirea impozitului minim anual/trimestrial datorat corespunzator transei

de venituri totale anuale, determinata potrivit lit. b);

d) compararea impozitului pe profit trimestrial/anual cu impozitul minim

trimestrial/anual si plata impozitului la nivelul sumei celei mai mari.

Impozitul pe veniturile realizate de microintreprinderi

In scopul asigurarii unor venituri mai ridicate la bugetul de stat si pentru simplificarea evidentei asupra operatiunilor efectuate de unii agenti economici care au o activitatea redusa din punct de vedere valoric, a fost instituit de catre Ministerul Finantelor impozitul asupra veniturilor realizate de microintreprinderi.

Pentru a intra sub incidenta acestui impozit, persoanele juridice trebuie sa indeplineasca o serie de conditii.

|

Microintreprinderile |

a) sunt producatoare de bunuri materiale, presteaza servicii sau/si desfasoara activitate de comert; |

|

b) au pana la 9 salariati; |

|

|

c) realizeaza venituri, altele decat cele din consultanta si management, in proportie de peste 50% din veniturile totale; |

|

|

d) au capital integral privat. |

Microintreprinderile platitoare de impozit pe venitul nu mai aplica acest sistem de impunere incepand cu anul fiscal urmator anului in care nu mai indeplinesc una dintre conditiile prevazute pentru a fi inclusa in categoria microintreprinderilor.

Nu pot opta pentru acest sistem de impunere persoanele juridice romane care:

desfasoara activitati in domeniul bancar;

desfasoara activitati in domeniile asigurarilor si reasigurarilor, al pietei de capital, cu exceptia persoanelor juridice care desfasoara activitati de intermediere in aceste domenii;

desfasoara activitati in domeniile jocurilor de noroc, pariurilor sportive, cazinourilor.

au capital detinut de un actionar sau asociat persoana juridica cu peste 250 angajati.

Anul fiscal al unei microintreprinderi este anul calendaristic.

La baza determinarii impozitului stau doua elemente: veniturile realizate de microintreprindere, asa cum rezulta ele din contul de profit si pierderi si cota de impozitare.

IMPOZIT = VENITURI × COTA DE IMPOZITARE

Legea nr. 571/2003 privind Codul fiscal prevede urmatoarele cote: 2% in anul 2007; 2,5% in anul 2008; 3% in anul 2009.

Baza impozabila o constituie veniturile din orice sursa, din care se scad:

veniturile din variatia stocurilor;

veniturile din productia de imobilizari corporale si necorporale;

veniturile din provizioane;

veniturile realizate din despagubiri, de la societatile de asigurare, pentru pagubele produse la activele corporale proprii;

veniturile din exploatare, reprezentand cota parte a subventiilor guvernamentale si a altor resurse pentru finantarea investitiilor.

In cazul in care o microintreprindere achizitioneaza case de marcat, valoarea de achizitie a acestora se deduce din baza impozabila, in conformitate cu documentul justificativ, in trimestrul in care au fost puse in functiune, potrivit legii.

Persoanele juridice platitoare de impozit pe profit comunica optiunea organelor fiscale teritoriale la inceputul anului fiscal , prin depunerea declaratiei de mentiuni pana la data de 31 ianuarie inclusiv.

In cazul in care, in cursul anului fiscal, una dintre conditiile impuse nu mai este indeplinita, microintreprinderea are obligatia de a pastra pentru anul fiscal respectiv regimul de impozitare pentru care a optat, fara posibilitatea de a beneficia pentru periaoda urmatoare de aceste prevederi, chiar daca ulterior se indeplinesc conditiile necesare.

Pot opta pentru plata acestui tip de impozit si microintreprinderile care desfasoara activitati in zonele libere si/sau in zonele defavorizate.

Calculul si plata impozitului se efectueaza trimestrial, pana la data de 25 inclusiv a lunii urmatoare trimestrului pentru care se calculeaza impozitul.

Instituirea acestor impozite a fost facuta in stransa legatura cu faptul ca diferite persoane fizice si juridice au drept de proprietate asupra unor bunuri mobile sau imobile.

In practica fiscala din diferite tari, impozitele pe avere se intalnesc sub urmatoarele forme: impozite asupra averii propriu-zise, impozite pe circulatia averii si impozite pe sporul de avere sau pe cresterea valorii averii.

In ceea ce priveste impozitele pe avere in Romania, mentionam ca ele se intalnesc atat sub forma unor impozite pe averea propriu-zisa, cat si a impozitelor pe circulatia averii.

Dintre impozitele pe averea propriu-zisa mai importante sunt impozitele pe cladiri si terenuri. Impozitul pe cladiri cade in sarcina persoanelor fizice si juridice detinatoare de cladiri (cu unele exceptii). In cazul persoanelor fizice impozitul se calculeaza prin aplicarea unei cote de 0,1% in asupra valorii cladirilor. Pentru persoanele juridice, impozitul se calculeaza prin aplicarea cotei stabilite de consiliile locale, care poate fi cuprinsa intre 0,25% si 1,50% asupra valorii de inventar a cladirilor, actualizate conform prevederilor legale.

Valoarea cladirilor aflate in proprietatea persoanelor fizice se stabileste pe baza criteriilor si a valorilor impozabile - lei/m2 - prevazute de lege. Conform legii, valoarea impozabila pe metru patrat este diferentiata in functie de felul si destinatia cladirilor, precum si in functie de dotarile acestora (cu sau fara instalatii de apa, canalizare. electrice, incalzire).

In cazul cladirii utilizate ca locuinta, a carei suprafata construita depaseste 150 de metri patrati, valoarea impozabila a acesteia, determinata in urma aplicarii prevederilor legale se majoreaza cu cate 5% pentru fiecare 50 metri patrati sau fractiune din acestia.

Daca o persoana fizica are in proprietate doua sau mai multe cladiri utilizate ca locuinta, care nu sunt inchiriate altei persoane, impozitul pe cladiri se majoreaza dupa cum urmeaza:

a) cu 15% pentru prima cladire in afara celei de la adresa de domiciliu;

b) cu 50% pentru cea de-a doua cladire in afara celei de la adresa de domiciliu;

c) cu 75% pentru cea de-a treia cladire in afara celei de la adresa de domiciliu;

d) cu 100% pentru cea de-a patra cladire si urmatoarele in afara celei de la adresa de domiciliu.

In cazul unei cladiri ce face obiectul unui contract de leasing financiar se aplica urmatoarele reguli:

impozitul pe cladire se datoreaza de proprietar;

valoarea care se ia in considerare la calculul impozitului pe cladiri este valoarea cladirii inregistrata in contractul de leasing financiar;.

Impozitul pe teren se percepe de la persoanele fizice, care detin in proprietate anumite suprafete de teren, situate in raza municipiilor oraselor si comunelor. Acest impozit este stabilit in suma fixa pe metru patrat de teren, insa nivelul sau este diferentiat pe categorii de localitati (municipii, orase si comune), iar in cadrul localitatilor, pe zone.

Atat in cazul impozitului pe teren cat si a celui pe cladiri se acorda anumite scutiri.

Impozitul/taxa pe cladiri la fel ca si impozitul/taxa pe teren se plateste anual, in doua rate egale, pana la datele de 31 martie si 30 septembrie inclusiv. Pentru plata cu anticipatie a impozitului pe cladiri, datorat pentru intregul an de catre contribuabili, pana la data de 31 martie a anului respectiv, se acorda o bonificatie de pana la 10%, stabilita prin hotarare a consiliului local. La nivelul municipiului Bucuresti, aceasta atributie revine Consiliului General al Municipiului Bucuresti.

1. Dupa parerea lui Adam Smith, la baza politicii fiscale a statului ar trebui sa stea mai multe principii si anume:

a) principiul comoditatii perceperii impozitelor;

b) principiul randamentului impozitelor

c) principiul certitudinii impunerii;

d) principiul justetii impunerii;

e) principiul sustragerii impunerii

Raspuns:a, b, c, d

2. In cazul impozitelor directe, fazele executiei bugetare sunt urmatoarele:

a) asezarea impozitului;

b) lichidarea;

c) ordonantarea;

d) emiterea titlului de percepere a impozitului.

Justificati variantele corecte de raspuns

Raspuns: a, b, d

3. Potrivit clasificatiei veniturilor bugetare, contributiile pentru asigurarile sociale reprezinta:

a) venituri curente;

b) venituri din capital;

c) impozite directe;

d) venituri nefiscale;

e) impozite indirecte;

f) venituri fiscale;

g) subventii primite de la unitatile cotizante.

Raspuns: a, c, f

4. Care din afirmatiile de mai jos nu este corecta:

a) Elasticitatea impozitului presupune ca cesta sa poata fi adaptat continuu necesitatilor de venituri ale statului;

b) Echitatea fiscala cere ca impunerea sa fie generala;

c) Impunerea in cote proportionale se utilizeaza numai in cazul impozitelor indirecte;

d) Procurarea si distribuirea resurselor financiare ale statului se realizeaza in procesul repartizarii produsului intern brut, cu ajutorul unor metode si instrumente specifice.

Raspuns: c

5. Cota de impunere reprezinta:

a) impozitul aferent unei unitati de impunere;

b) impozitul platit de un singur contribuabil,

c) raportul dintre impozitul platit si venitul impozabil

Raspuns: a

6. In functie de modul de stabilire a impozitelor se disting:

a) impozite directe si indirecte;

b) impozite portabile si cherabile;

c) impozite reale si personale;

d) impozite de cotitate si de repartitie.

Alegeti varianta corecta si argumentati

Raspuns: d

7. Care din veniturile bugetare de mai jos sunt incasate de bugetele locale?

a) Taxele vamale;

b) Accizele;

c) Impozitul pe cladiri si terenuri;

d) Impozitul pe veniturile agricole;

e) Monopolurile fiscale

f) Impozitul pe venitul liber profesionistilor si meseriasilor;

g) Taxa pe valoare adaugata.

Raspuns: c, d, f

Impozit, impozit direct, subiectul impozitului, asieta, asezarea impozitului, materia impozabila, obiectul impozitului, termen de plata.

Copyright © 2025 - Toate drepturile rezervate