| Administratie | Contabilitate | Contracte | Criminalistica | Drept | Legislatie |

"Analiza economico-financiara fiind un instrument operational, o metoda a cunoasterii, impune : stabilirea tipului de analiza economico-financiara, stabilirea continutului procesului de analiza economico-financiara, stabilirea metodelor si tehnicilor de analiza economico-financiara".[1]

In ceea ce priveste echilibrul economic, pentru explicarea acestuia, sunt folosite ca puncte de reper accetiunile date de diferitele stiinte ale naturii.Echilibrul se manifesta sub forma unei stari proprii pietei, generata de actiunea agentilor economici la nivel micro si macroeconomic. Nivelul macroeconomic reprezinta " acea stare spre care tinde piata bunurilor economice, monetara, capitalului si muncii, piata nationala in ansamblul ei, caracterizata printr-o concordanta relativa a cererii si ofertei, in diferitele lor segmente, abaterile dintre ele incadrandu-se in limitele considerate normale, nesemnificative pentru producerea de dificultati, de dezechilibre"[2]. Echilibrul microeconomic priveste nivelul verigilor primare, al agenWilor economici si al entitatilor administrative teritoriale de baza.

Problemele legate de realizarea analizei economice si financiare la nivel microeconomic prezinta unele particularitati in raport cu realizarea acestei analize la nivel macroeconomic. Aceste diferentieri sunt explicate prin faptul ca la nivel de economie volumul resurselor ce urmeaza a fi mobilizate au un caracter limitat deoarece depind de nivelul de dezvoltare al activitatii economice.O unitate microeconomica, in afara resurselor degajate din propriul proces de exploatare (resurse endogene), are la indemana si alte modalitati de procurare a resurselor financiare (resurse exogene). In acest sens ea poate opta pentru majorarea capitalului social prin emitere de actiuni, in situatia in care ofera conditii avantajoase de valorificare a capitalului disponibil pentru potentialii investitori, sau poate recurge la resurse de imprumut, in masura in care prezinta credibilitate si posibilitati de garantare a imprumuturilor solicitate.[3]

Analiza economico-financiara, cuprinde corespondenta biunivoca dintre alocari si resurse si poate fi divizata in doua componente sau subsisteme : analiza economica si analiza financiara. Intre aceste componente exista o relatie de complementaritate, de la parte de intreg deoarece analiza economica precede si determina pe cea financiara care la randul sau genereaza noi dimensiuni ale analizei economice.

Notiunea de "bilant financiar" sau "bilant al lichiditatii" sta la baza analizei lichiditate - solvabilitate. Acest tip de bilant este stabilit plecand de la bilantul patrimonial, care a retinut criteriul destinatiei, constructia bilantului financiar impune o noua clasificare referitoare la scadentele creantelor si datoriilor.

Constructia bilantului financiar persupune efecutarea urmatoarelor corectii:

a) Activul imobilizat trebuie corectat astfel incat toate elemetele, care in termen de cel putin un an se trasforma in lichiditati, sa figureze in cadrul acestuia. Corectarea activului imobilizat presupune includerea in imobilizarile necorporale a primelor de rambursare a obligatiunilor, a cheltuielilor de repartizat pe mai multe exercitii si a diferentelor de conversie - activ.

b) Activul circulant corectat rezulta ca diferenta intre totalul bilantului si valoarea activului imobilizat corectat

c) Capitalurile permanenta reprezinta suma dintre: capitalurile destinate in principiu sa ramana la dispozitia interprinderii pana la lichidarea acesteia (capitalurile proprii) si capitalurile destinate sa ramana la dispozitia interprinderii pe o perioada mai mare de un an (datorii pe termen mediu si lung)

d) Datorii pe termen scurt corectate se determina fie utilizand metoda substractiva, ele fiind egale cu difernta dintre totalul pasivului si capitalurile permanente, fie prin metoda aditiva ca suma a datoriilor mai mici de un an, provizioane pentru riscuri si cheltuieli mai mici de un an, venituri inregistrate in avans, impozit latent asupra diferentelor de conversie activ

Activul bilantului reprezinta o utilizare a resurselor finaciare, elemetele sunt ordonate dupa gradul lor de lichiditate, respectiv posibilitate de a fi transoformate in bani, in scopul recuperarii rapide a capitalurilor investite.

Pasivul bilantului reflecta sursele de provenineta a capitalurilor intreprinderii (proprii si imprumutate). Structurarea pasivelor se face dupa gradul de exigibilitate, respectiv insusirea de a deveni scadente la un anumit termen. Bilantul contabil prin structura sa si implicit prin datele pe care le contine reflecta dupa normele metodologice generale si in comparatie cu exercitiul precedent sintetizat si sistematizat, toate elementele de activ si de pasiv ale unitatii patrimoniale la sfarsitul exercitiului, precum si in alte situatii cum sunt: fuziune, incetarea activitatii, etc.

Analiza financiara presupune un studiu critic al posturilor sigure ale bilantului contabil spre a opera regrupari ale fondurilor care conduc la un bilant economic in optica functionala si un bilant financiar in optica financiara.

Bilantul constituie instrumentul principal de reflectare a echilibrului financiar. Indiferent de momentul la care se incheie bilantul, mentinerea egalitatii intre sumele totale inscrise in activul si pasivul sau constituie o regula ce trebuie strict respectata la intocmirea bilantului, ea reprezentand de fapt principiul financiar fundamental care sustine constituirea patrimoniului unei intreprinderi. Egalitatea bilantiera este necesara nu pentru ratiuni tehnice sau conventionale ci pentru ca reflecta echilibrul fundamental intre activ si pasiv care sunt de fapt doua reprezentari diferite ale aceleiasi marimi economice. Deoarece pasivul reflecta sursele fondurilor constituite de intreprindere iar activul grupeaza utilizarile carora le sunt afectate aceste fonduri inseamna ca nici o resursa nu poate ramane fara alocare, dupa cum nu poate exista nici o nevoie fara surse de fonduri. In aceste conditii echilibrul dintre suma activului si cea a pasivului reprezinta de fapt echilibrul intre valoarea nevoilor de finantare si cea a resurselor de care dispune intreprinderea.

Prin continutul sau bilantul contabil ofera informatiile necesare pentru aprecierea gestiunii financiare a intreprinderii precum si pentru stabilirea valorii acesteia, el caracterizand marimea resurselor si a utilizarilor la care a recurs un agent economic in cursul unei perioade de gestiune. Deoarece reflecta starea patrimoniala a intreprinderii, bilantul se incheie la sfarsitul perioadei de gestiune, pe elemente de activ respectiv de pasiv.

In teoria si practica economica se remarca mai multe abordari conceptuale ale bilantului si anume:

o bilantul patrimonial

o bilantul financiar

o bilantul functional

Tabloul de finantare explica modul de formare a fondului de rulment net global si modul de utilizare al acestuia, pana la determinarea unei trezorerii nete ca rezultat al bilantului de la sfarsitul exercitiului contabil. Se stabileste, in principal, pe baza a doua bilanturi succesive si a contului de profit si pierdere aferent exercitiului analizat.

Trezoreria intreprinderii variaza nu numai ca efect al cheltuielilor si veniturilor exercitiului dar si ca urmare a cheltuielilor platibile pentru investitii cat si a fluxurilor de capital si dobanzilor generate de activitatea financiara si exceptionala in cursul exercitiului.

Tabloul de finantare cuprinde doua parti :

Prima parte analizeaza modul de realizare, in dinamica a echilibrului structural intre elementele stabile ale bilantului functional adica variatia FRNG. Aceasta parte a tabloului este rezultatul politicii de investitii si de finantare promovata de intreprindere in decursul perioadei analizate.Vezi anexa 1.

∆FRNG = ∆Resurse durabile - ∆Intrebuintari stabile

Ecuatia fundamentala pe care o explica tabloul de finantare este :

∆FRNG = ∆NFR+(-)TN

Partea a doua a tabloului de finantare explica variatia fondului de rulment net global pe baza elementelor din partea de jos a bilantului functional, evidentiind aspectele conjuncturale ale activitatii si incidentele lor asupra trezoreriei..

Vezi Anexa 1 .

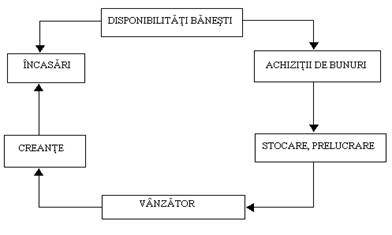

Un flux de trezorerie se poate prezenta sub urmatoarea forma:

Figura 1.1 Flux de trezorerie

Fluxurile de trezorerie reprezinta in fapt ansamblul operatiilor monetare si financiare pe care le efectueaza agentul economic pentru asigurarea mijloacelor banesti si efectuarea decontarilor curente. In cadrul operatiilor monetare se includ incasarile si platile curente, care se efectueaza in legatura directa cu decontarea drepturilor de creanta si a obligatiilor scadente. Operatiile financiare asimilate trezoreriei genereza si angajamente sub forma creditelor bancare pe termen scurt.

Stolowy afirma ca "tabloul bazat pe fluxuri de trezorerie este un document de sinteza contabila de sine statator, care explica variatia trezoreriei, asa cum contul de profit si pierdere explica formarea rezultatului".

Tablourile bazate pe fluxuri de trezorerie s-au dezvoltat foarte mult ca teorie si practica in ultimul deceniu. Ele au crescut ca importanta, impunandu-se in fata tablourilor bazate pe fluxuri de fonduri, datorita neajunsurilor acestora din urma si a schimbarii conjuncturii economice care a facut mai complexe cererile utilizatorilor situatiilor financiare, mai ales ale analistilor financiari.

Trebuie subliniat ca trezoreria joaca un rol fundamental in gestiunea financiara a agentului economic, mai ales in conditiile accentuarii proceselor inflationiste, cresterii dobanzilor si insuficientei resurselor proprii. Trezoreria este un indicator foarte sensibil al ameliorarii sau degradarii situatiei financiare.

Fluxurile de trezorerie permit stabilirea unei legaturi cu modelul de evaluare a agentului economic. Acest lucru se poate explica prin faptul ca fluxurile de trezorerie ale perioadei trecute stau la baza previziunilor de trezorerie pe un anumit orizont de timp. Acestea sunt apoi utilizate in cadrul metodelor de evaluare bazate pe actualizarea fluxurilor de trezorerie (cash-flow-urilor) ale agentului economic.

|

Operatii de exploatare |

|||

|

Variatia elementelor fara incidenta imediata asupra trezoreriei sau a elementelor care nu genereaza fluxuri de trezorerie apartinand activitatii de exploatare |

Flux de trezorerie aferent activitatii de exploatare |

||

|

Operatii de investitii |

|||

|

Variatia elementelor fara incidenta imediata asupra trezoreriei apartinand activitatii de investitii |

Flux de trezorerie aferent activitatii de investitii |

||

|

Operatii de finantare |

|||

|

Variatia elementelor fara incidenta imediata asupra trezoreriei apartinand activitatii de finantare |

Flux de trezorerie aferent activitatii de finantare |

||

Fig 1.2.Schema simplificata a tabloului bazat pe fluxurile de trezorerie

Conceptul de echilibru financiar consta in existenta unei stari de echilibru intre nevoile de resurse financiare si posibilitatile de procurare a acestora. In ceea ce priveste definitia echilibrului financiar, in literatura de specialitate intilnim mai multe pareri.Iulian Vacarel si colaboratorii in "Finante publice" precizeaza: "Echilibrul intregului sistem financiar reflecta corelatia existenta intre resursele financiare necesare economiei pentru indeplinirea obiectivelor si actiunilor prevazute, inclusiv cele pentru satisfacerea eventualelor nevoi suplimentare aparute pe parcurs, pe de o parte, si posibilitatile de procurare a acestora, pe de alta parte".

Echilibrul financiar desemneaza acea stare a marimilor valorice dintr-o economie caracterizata prin existenta unei anumite concordante (corespondente, armonii), reflectata printr-un sistem de corelatii, intre necesarul de resurse banesti implicat de infaptuirea unor obiective si actiuni, apreciate a fi eficiente, de la nivel micro sau macroeconomic si posibilitatile concrete de procurare a fondurilor banesti respective cu costuri si riscuri minime.

Daca echilibrul economic poate fi apreciat sub multiple aspecte, adica imbraca diferite forme, evident ca si echilibrul financiar - care este o componenta a celui dintii - se va putea analiza din diverse puncte de vedere, care in marea lor majoritate coincid cu criteriile de clasificare a formelor echilibrului economic. Astfel, echilibrul financiar poate fi apreciat in functie de urmatoarele criterii de apreciere:

1. In functie de momentul in care se face aprecierea starii de echilibru financiar fata de momentul derularii operatiunilor ce dau continut fenomenelor si proceselor financiare avem:

a) Echilibrul financiar previzional ("ex ante")

Caracterizat prin aceea ca se urmareste a fi realizat in viitor, avind caracter de proiectie si este materializat doar in continutul unor documente de planificare financiara. Instrumentele concrete prin intermediul carora se proiecteaza echilibrul financiar au denumiri care difera in functie de: nivelul organizatoric la care se refera; categoria de fonduri avute in vedere; obiectivele urmarite a se infaptui; alte criterii. Asemenea instrumente putindu-se chema: buget de stat, buget local, balanta financiara a economiei nationale, plan financiar, buget de venituri si cheltuieli, etc..

b) Echilibrul financiar de executie ("ex post")

A carui particularitate consta in aceea ca are rol constatativ, adica prin intermediul acestuia se evidentiaza faptul daca in procesul concret al derularii vietii economico-sociale s-a realizat concordanta corespunzatoare intre necesarul de resurse banesti so-licitat de actiunile si operatiunile desfasurate si posibilitatile reale de procurare a lor. Documentele de evidenta economica privind executia indicatorilor financiari au, ca si in cazul echilibrului previzional, denumiri diferite. Ele putindu-se chema: contul anual de executie bugetara, bilant contabil, executie de casa a veniturilor si cheltuieli-lor, situatie privind incasarile si platile, cont de profit si pierdere, dare se seama etc.

2. In functie de modalitatea si perspectiva de analiza a echilibrului financiar intilnim:

a) Echilibrul financiar static

Prin intermediul caruia se evidentiaza existenta, la un moment dat a unei anumite concordante intre necesarul de resurse banesti reclamat de infaptuirea anumitor obiective si actiuni si posibilitatile reale, concrete de procurare a resurselor respective. Echilibrul financiar static reda tabloul corelatiilor si proportiilor la un moment dat, fara a releva evolutia, miscarea, adica fluxurile financiare proiectate sau realizate in intervalul de timp considerat. Un asemenea echilibru se poate exprima si formaliza printr-un sir de expresii care au capacitatea de a scoate in evidenta concordanta dintre:

o nevoile de resurse banesti si posibilitatile de procurare a lor;

o marimea resurselor si destinatia lor in structura amanuntita;

o posibilitatile de constituire a fondurilor din diverse surse si costurile pe care le implica;

o concordanta dintre alte marimi de aceeasi natura.

b) Echilibrul financiar dinamic

Caracterizeaza starea de concordanta intre nevoile de fonduri banesti si posibilitatile de procurare a lor in fiecare moment de pe parcursul unui intreg interval de timp (scurt, mediu sau lung).

In teoria economica echilibrul static este considerat doar ca o ipoteza, el neexistind in mod practic, in realitatea curenta, intrucit actiunea multiplilor factori imprima si echilibrul financiar cu caracter dinamic.

3. In functie de perioada de timp pentru care se apreciaza:

Echilibrul financiar pe termen scurt

Echilibrul financiar pe termen mediu

Echilibrul financiar pe termen lung

4. In raport cu multitudinea variabilelor luate in considerare:

Echilibrul financiar partial

Echilibrul financiar global

5. Alte criterii

Indicatorii de echilibru financiar patrimonial calculati pe baza informatiilor continute in bilantul financiar sunt : situatia neta, fondul de rulment financiar, fondul de rulment propriu, fondul de rulment imprumutat, nevoia de fond de rulment, trezoreria neta, cash-flow.

Situatia neta reprezinta valoarea datoriilor intreprinderii fata de asociati sau altfel spus valoarea drepturilor pe care le poseda proprietarii asupra entitatii patrimoniale. Situatia neta este echivalenta capitalurilor proprii. In literatura de specialitate, se mai intalnesc drept termeni echivalenti : patrimoniu si mai ales patrimoniu net. Spre deosebire de capitalurile proprii, notiunea de situatie este restrictiva, excluzand din categoria acestora subventiile pentru investitii si provizioanele reglementate, (Situatia neta = Capitaluri proprii - Subventii pentru investitii - Provizioane reglementate), elemente susceptibile de a fi grevate de datorii sau de a angaja creante fiscale. De aceea indicatorul situatie neta este mai relevant, exprimand valoarea activului realizat la un moment dat. Acest indicator intereseaza nu numai actionarii si proprietarii intreprinderii, care vor sa cunoasca valoarea pe care o poseda, dar, in egala masura, si creditorii pentru care activul realizabil constituie gajul creantelor lor. Astfel, situatia neta evidentiaza sumele ce vor reveni asociatilor sau actionarilor in caz de lichidare, daca cesiunea elementelor de activ (excluzand non-valorilor) asigura lichiditati la nivel corespunzator valorii nete bilaterale a acestora, si daca nu apar datorii necontabilizate.

Pornind de la un anumit echilibru care trebuie sa existe intre durata unei operatii de finantare si durata mijloacelor de finantare corespunzatoare, bilantul financiar pune in evidenta doua reguli principale ale finantarii, respectiv nevoile permanente, indeosebi din capitaluri proprii, in timp ce nevoile temporare vor fi, in mod normal, finantate din resurse temporare. Nerespectarea regulilor de finantare va determina o situatie de dezechilibru financiar.

Cele doua parti ale bilantului financiar, cuprinzand elemente de activ in stransa corespondenta cu cele de pasiv, refleca echilibrul financiar pe termen lung, partea de sus, iar partea de jos cuprinde echilibrul financiar pe termen scurt.

Determinarea, structurarea si cunoasterea patrimoniului se realizeaza cu ajutorul bilantului.

Plecand de la conceptul de patrimoniu, bilantul la randul lui, poate fi interpretat in mai multe moduri. Din punct de vedere economic, bilantul prezinta capitalurile titularului de patrimoniu. Capitalurile sunt reprezentate atat sub aspectul originii lor, respectiv resursele (aporturi de capital, rezerve, datorii, beneficii) cat si al modului de utilizare (bunuri economice, creante, pierderi). Acest mod de interpretare genereaza ecuatia economica a bilatului :

UTILIZARI = RESURSE

Pe plan procedural, aceasta ecuatie este echivalenta cu ecuatia :

ACTIVE = PASIVE

Echilibrul financiar patrimonial se fundamenteaza pe trei reguli principale :

regula echilibrului financiar minim

regula indatorarii maxime

regula finantarii maxime

Regula echilibrului financiar minim presupune ca resursele utilizate pentru finantarea activelor sa ramana la dispozitia intreprinderii pe durata unei perioade care trebuie sa corespunda la minim, aceleia de imobilizare. Avand in vedere decalajele care se pot produce in categoria elementelor mai mici de un an, din bilant, intreprinderea trebuie sa prevada o marja de securitate, sub forma fondului de rulment-lichiditate pozitiv;

Fond de rulment-lichiditate > 0

Regula indatoririi maxime priveste indatorarea pe termen lung si mediu. Pentru analiza patrimoniala, datoriile pe termen scurt joaca doar rolul de acoperire a unui decalaj momentan, datorat unui fenomen sezonier sau conjunctural. In fapt, indatorarea la termen variaza intre doua limite:

Prima limita: suma datoriilor la termen nu trebuie sa depaseasca suma capitalurilor proprii.

Datorii pe termen lung si mediu < = Capitaluri proprii

Aceasta limita poate fi exprimata si cu ajutorul raportului 50/50, adica datoriile pe termen lung si mediu nu trebuie sa depaseasca 50% din capitalurile permanente.

A doua limita: suma datoriilor pe termen lung si mediu nu trebuie sa depaseasca autofinantarea medie aferenta unei perioade se trei ani:

Datorii pe termen lung si mediu < = Autofinantarea medie anuala x 3

Regula finantarii maxime reprezinta, in fapt, o combinatie a primelor doua reguli. Pentru fiecare operatie de investitie angajata de intreprindere, recurgerea la indatorare pe termen nu trebuie sa depaseasca un anumit procent din valoarea investitiei prevazute. Acest procent poate fi cuprins intre 50 si 75% din valoarea investitiei fara taxa pe valoarea adaugata.

Analiza patrimoniala prezinta anumite limite privind sfera de cuprindere a problemelor evidentiate, precum si beneficiarii rezultatelor analizei. Astfel analiza lichiditate-exigibilitate evidentiaza, in principal, riscul de insolvabiliatate, cu interes deosebit pentru creditori si banci, in detrimentul riscului de exploatare, una dintre preocuparile majore ale conducerii intreprinderii. Aceasta limita izvoraste din insasi conceptia patrimoniala potrivit careia intreprinderea este definita ca o entitate juridica ce poseda un patrimoniu, inainte de a fi o unitate de productie (conceptia functionala). Masura riscului de insolvabilitate este evidentiata de modul in care se realizeaza echilibrul financiar.

Constructia bilantului financiar se face pornind de la elementele continute de bilantul contabil, care necesita o retratare prealabila a posturilor de activ si de pasiv dupa criteriile de lichiditate si exigibilitate. Astfel, acesta prezinta urmatoarea structura: partea de sus (nevoi, respectiv capitaluri permanente) care reflecta structura financiara prin stabilitatea elementelor care-l compun si partea de jos (nevoi, resurse temporare) care evidentiaza dimpotriva conjunctura, ciclul de activitate. In consecinta, cele doua parti ale bilantului financiar reflecta echilibrul financiar pe termen lung (Vezi Anexa 2 - partea de sus) si echilibrul financiar pe termen scurt (Vezi anexa 2 -partea de jos).

Bilantul financiar pune in evidenta doua reguli principale ale finantarii pornind de la un anumit echilibru care trebuie sa existe intre durata unei operatii si durata mijloacelor de finantare si anume : nevoile permanente de alocare a fondurilor banesti, vor fi acoperite din capitaluri permanente, in timp ce nevoile temporare vor fi, in mod normal, finantate din resurse temporare. In concluzie, bilantul financiar serveste aprecierii solvabilitatii si lichiditatii. Indicatorii calculati pe baza bilantului lichiditate-exigibilitate sunt : fondul de rulment, necesarul de fond de rulment si trezoreria neta, care permit aprecierea calitatii activitatii desfasurate de firma.

In teoria economica, conceptul impus al fondului de rulment de catre utilizarea bilantului financiar este fondul de rulment net. Acesta se calculeaza pe baza bilantului financiar care prezinta activul si pasivul ca formate din doua mase : o masa relativ stabila (formata din capitaluri permanente si active imobilizate) si o masa mobila (formata din obligatii pe termen scurt si active circulante). Pornind de la aceasta impartire a elementelor in bilantul financiar si de la echilibrul ce trebuie sa existe intre durata unei operatii de finantare si durata surselor de finantare, putem evidentia doua reguli principale ale finantarii :

In primul rand, nevoile permanente de alocare a fondurilor banesti se vor acoperi din capitalurile permanente, cu precadere din capitalurile proprii.

In al doilea rand, nevoile temporare se vor acoperi din resursele temporare. Respectarea stricta a acestor ecuatii de echilibru presupune o activitate fara intreruperi si de o regularitate perfecta in privinta incasarilor si platilor. Realizarea practica a acestor cerinte este dificila din cauza asimetriei in ce priveste riscul al activelor si al pasivelor. Astfel, in timp ce exigibilitatea obligatiilor pe termen scurt este certa, transformarea activelor in disponibilitati este aleatoare, putand fi perturbata de o serie intreaga de factori economici, financiari si conjuncturali. Tocmai aceasta asimetrie impune necesitatea constituirii unei rezerve, a unei marje care sa fie in masura sa faca fata asa-ziselor "neregularitati de scadenta".

Deci, o regula generala a echilibrului financiar al unei intreprinderi devine ca o parte din capitalurile permanente este destinata acoperirii nevoilor ciclice sau temporare.

Modul de calcul al fondului de rulment recurge la doua procedee :

Pe baza partii de sus a bilantului, ca diferenta intre capitalurile permanente (Cp) si activele imobilizate nete (Ai)

FR = Cp - Ai

In aceasta abordare, fondul de rulment reprezinta excedentul de resurse permanente care asigura finantarea activelor circulante.

Pe baza partii de jos a bilantului, ca diferenta intre activele circulante (Acirc) si obligatiile totale pe termen scurt (OTS)

FR = Acirc - OTS

In aceasta abordare, fondul de rulment reprezinta surplusul activelor circulante in raport cu datoriile temporare, sau partea de active circulante nefinantata de datoriile pe termen scurt si care trebuie sa fie finantata din resursele permanente.

Determinarea prin calcul a fondului de rulment si neinscrierea lui in bilant ca un post distinct este consecinta gestiunii globale si unitare a fondurilor intreprinderii. Adica, nu se separa distinct fondurile de investitii de fondurile pentru productie. Aceasta utilizare globala a fondurilor, ii da intreprinderii o libertate, si anume libertatea de a se folosi de fondurile respective acolo unde nevoia de finantare o cere. Libertatea respectiva este insotita desigur de responsabilitatea imensa a elaborarii unei politici de finantare coerenta a intreprinderii, politica ce trebuie sa duca la dezvoltarea echilibrata ti armonioasa a tuturor sectoarelor de activitate si sa duca la un anume succes al intreprinderii respective in raport cu concurenta.

In functie de apartenenta capitalului, fondul de rulment se gaseste sub formele de :

fond de rulment propriu, care reflecta cuantumul in care participa capitalul propriu la finantarea activelor circulante

FRP = Cpr - Ai

FRP = FR - ITML

fond de rulment strain, care evidentiaza participarea imprumuturilor pe termen mediu si lung la finantarea activelor circulante

FRS = FR - FRP = ITML

In interpretarea fondului de rulment trebuie sa tinem seama de doua ipoteze. Prima se refera la comparabilitatea dintre duratele de lichiditate si de exigibilitate, iar a doua la necomparabilitatea dintre aceste durate. Prima ipoteza, in care duratele de lichiditate si duratele de exigibilitate sunt comparabile, conduce la urmatoarele situatii:

Fondul de rulment este nul, deoarece activele circulante sunt egale cu datoriile pe termen scurt. In aceasta situatie, activele pe termen scurt sunt finantate integral pe seama datoriilor pe termen scurt. Implicit, si activele permanente sunt finantate integral din capitalurile permanente, adica se respecta "regula de aur" a echilibrului financiar. Solvabilitatea pe termen scurt pare a fi in siguranta, dar, neexistand fond de rulment, intreprinderea se afla intr-o situatie riscanta, generata de faptul ca, pe de o parte obligatiile de plata sunt cu termene bine precizate, iar pe de alta parte, transformarea activelor circulante in lichiditati poate fi intarziata datorita variilor disfunctionalitati care pot aparea intr-o intreprindere.

Fondul de rulment este pozitiv, deoarece activele circulante depasesc datoriile pe termen scurt. In acest caz, exista un surplus de surse permanente ce poate fi alocat finantarii ciclului de exploatare. Situatia intreprinderii inceteaza astfel de a mai fi riscanta, deoarece riscul de insolvabilitate e diminuat, tocmai datorita fondului de rulment, care actioneaza ca o marja de securitate.

Fondul de rulment este negativ, deoarece activele circulante sunt devansate de datoriile pe termen scurt. In acest caz, transformarea activelor pe termen scurt in lichiditati nu acopera datoriile pe termen scurt ale intreprinderii, ceea ce determina intreprinderea sa apeleze la credite pe termen scurt. In plus, o parte a activelor imobilizate sunt finantate tot pe seama datoriilor pe termen scurt. Aceasta stare reflecta deci un dezechilibru financiar al intreprinderii, dezechilibru care trebuie interpretat in functie de specificul sau natura activitatii desfasurate de intreprindere.

A doua ipoteza, in care duratele de lichiditate si duratele de exigibilitate nu sunt comparabile, presupune ca aprecierea fondului de rulment sa se bazeze pe trei elemente:

Nivelul absolut al fondului de rulment

Durata medie a lichiditatilor

Durata medie a exigibilitatilor

In acest caz se vor recalcula activele circulante si datoriile pe termen scurt dupa urmatoarele relatii:

rAc =  , unde Ac sunt activele

circulante

, unde Ac sunt activele

circulante

rPc =  , unde Pc sunt pasivele

curente

, unde Pc sunt pasivele

curente

Daca activele circulante se rotesc mai repede decat datoriile pe termen scurt inseamna ca intreprinderea isi poate asigura solvabilitatea si in conditiile unui fond de rulment negativ.

Daca activele circulante se rotesc mai incet decat datoriile pe termen scurt, inseamna ca asigurarea solvabilitatii este conditionata de existenta unui fond de rulment pozitiv si de un nivel al acestuia care trebuie sa acopere obligatiile intreprinderii si care sa elimine decalajele care exista intre durata de incasare a creantelor si durata de plata a obligatiilor.

In concluzie, fondul de rulment permite urmarirea modului in care intreprinderea respecta echilibrul financiar prin masurarea "marjei de securitate" de care aceasta dispune pentru a face fata factorilor perturbatori ce pot aparea.

Necesarul de fond de rulment permite urmarirea echilibrului curent al intreprinderii prin compararea necesitatilor de finantare a ciclului de exploatare cu datoriile aferente exploatarii.

Necesarul de fond de rulment se poate defini ca fiind sumele pe care trebuie sa le cheltuiasca o intreprindere pentru a-si desfasura procesul de productie, exceptand sumele necesare finantarii activelor imobilizate. Necesarul de fond de rulment se mai poate defini ca fiind acea parte a activelor ciclice care nu e acoperita din resurse ciclice si care trebuie finantata din resurse permanente.

Deoarece nevoile si resursele de exploatare sau in afara exploatarii fluctueaza de la o perioada la alta, se creeaza un decalaj intre ele precum si intre incasarile si platile efective generate de acestea, decalaje care trebuie acoperite din alte resurse decat resursele ciclice.

NFR = (Stocuri + Creante) - (Datorii nefinanciare)

Analiza necesarului de fond de rulment poate evidentia urmatoarele stari:

Necesarul de fond de rulment este pozitiv, deoarece activele curente depasesc pasivele curente. Aceasta situatie semnifica faptul ca exista un surplus de active curente in raport cu datoriile de exploatare, adica un surplus de nevoi temporare fata de resursele temporare. Un necesar de fond de rulment pozitiv semnifica o situatie normala in conditiile in care este determinata de: politica de investitii care atrage cresterea nevoii de finantare a ciclului de exploatare; cresterea vanzarilor; marirea duratei ciclului de fabricatie datorita complexitatii produselor. Un necesar de fond de rulment pozitiv reflecta o situatie anormala daca e determinata de: existenta unor stocuri fara miscare sau cu miscare lenta; existenta unui decalaj nefavorabil intre durata de incasare a creantelor si durata de plata a datoriilor.

Necesarul de fond de rulment este negativ, deoarece activele curente sunt devansate de pasivele curente. Aceasta situatie reflecta existenta unui surplus de resurse temporare in raport cu activele ciclice. Aceasta situatie este considerata a fi pozitiva daca este determinata de: accelerarea vitezei de rotatie a stocurilor si creantelor; angajarea unor datorii de exploatare cu termene de plata mai relaxate.

In practica economica, necesarul de fond de rulment se analizeaza pe doua componente, si anume: necesarul de fond de rulment din exploatare (NFRE), care are cea mai mare influenta asupra modificarii necesarului de fond de rulment; si necesarul de fond de rulment din afara exploatarii (NFRAE), iar:

NFR = NFRE + NFRAE

Necesarul de fond de rulment din exploatare reprezinta acea parte a activelor ciclice de exploatare care nu este acoperita prin resurse ciclice si care trebuie finantata din resursele durabile ale intreprinderii. Necesarul de fond de rulment din exploatare se determina ca diferenta intre nevoile ciclice de exploatare si resursele ciclice de exploatare:

NFRE = Active ciclice din exploatare - Resurse ciclice din exploatare

Necesitatile ciclice de exploatare sunt legate direct de ciclul de exploatare si se reinnoiesc in acelasi timp in care se deruleaza ciclul de exploatare, cuprinzand : stocuri, produse in curs si produse finite ; avansuri acordate clientilor ; clienti si conturi asimilate ; cheltuieli acordate in avans privind activitatea de exploatare. Resursele ciclice de exploatare cuprind datoriile de exploatare : furnizori si conturi asimilate ; avansuri clienti ; venituri inregistrate in avans ce privesc activitatea de exploatare ; datorii fiscale si sociale (asigurarile sociale, ajutorul de somaj, TVA de plata, impozitul pe salarii si alte datorii si creante cu Bugetul de Stat).

Necesarul de fond de rulment in afara exploatarii corespunde acelor active care sunt utilizate in ciclul din afara exploatarii, care nu sunt finantate cu resurse ciclice si care trebuie acoperite cu capitaluri permanente. Necesarul de fond de rulment in afara exploatarii se determina ca diferenta intre nevoile ciclice din afara exploatarii si resursele ciclice din afara exploatarii. Necesitatile ciclice din afara exploatarii cuprind : alte creante ; decontari cu asociatii privind capitalul. Resursele ciclice din afara exploatarii cuprind : datorii fiscale (impozitul pe profit) ; datorii asupra imobilizarilor (impozitul pe cladiri, taxa de folosire a terenurilor aflate in proprietatea statului).

Analiza trezoreriei este de fapt analiza echilibrului financiar pe termen scurt, cand se compara o marime care este relativ constanta (fondul de rulment) cu o marime fluctuanta (necesarul de fond de rulment). trezoreria neta reflecta in fapt calitatea echilibrului financiar global al intreprinderii.

La nivelul intreprinderii, trezoreria reprezinta imaginea disponibilitatilor monetare si a plasamentelor, pe termen scurt, aparute din evolutia curenta a incasarilor si platilor, respectiv din plasarea excedentului monetar. Incasarile si platile pe care intreprinderea le efectueaza reprezinta pentru aceasta fie operatiuni de intrare de trezorerie, fie operatiuni de iesire de trezorerie.

Trezoreria poate fi calculata in doua modalitati:

Ca diferenta intre fondul de rulment si necesarul de fond de rulment.

T = FR - NFR

In acest caz, trezoreria este influentata de toti factorii care au influenta fie asupra fondului de rulment(influentele modificarii capitalurilor permanente si a activelor imobilizate), fie asupra necesarului de fond de rulment(influentele modificarii activelor de exploatare, respectiv a pasivelor de exploatare).

Ca diferenta intre trezoreria de activ si trezoreria de pasiv.

T = TA - TP

Trezoreria de activ cuprinde disponibilitatile banesti din conturi si casa, precum si plasamentele pe termen scurt. Trezoreria de pasiv cuprinde creditele curente si soldul creditor al bancii. Deci,

T = [Disponibilitati si plasamente] - [Credite curente si soldul creditor al bancii]

Trezoreria este expresia desfasurarii unei activitati echilibrate si eficiente (trezorerie pozitiva) sau ineficiente (trezorerie negativa) a intreprinderii.

Trezoreria pozitiva este rezultatul echilibrului financiar curent al intreprinderii, cand fondul de rulment depaseste necesarul de fond de rulment, deci FR > NFR. Aceasta situatie favorabila se concretizeaza intr-o imbogatire a trezoreriei, intrucat intreprinderea dispune de disponibilitati, putand plati datoriile pe termen scurt si realiza diverse plasamente pe piata financiara. Excedentul monetar inregistrat urmeaza a fi plasat eficient si in siguranta deplina pe piata monetara sau/si pe piata financiara.

Trezoreria negativa evidentiaza un dezechilibru financiar, cand nevoia de fond de rulment nu poate fi in intregime finantata din resurse permanente. Acest deficit monetar este acoperit prin angajarea de credite pe termen scurt, intreprinderea aflandu-se astfel in dependenta fata de resursele financiare externe. In acest caz, se urmareste contractarea de credite la cel mai scazut cost posibil, prin negocierea mai multor surse de astfel de capital.

O trezorerie negativa se obtine daca se practica de catre intreprindere o politica ofensiva de crestere a capacitatilor de productie sau de diversificare a activitatii, sau daca intreprinderea desfasoara activitati nerentabile. Atunci, intreprinderea are probleme financiare in acoperirea costului capitalurilor proprii (dividendele) si a capitalurilor imprumutate (dobanzi, comisioane). Politica ofensiva de crestere a capacitatilor de productie sau de diversificare a activitatii se realizeaza prin achizitionarea de participatii la alte societati, capitalurile permanente, absorbite in aceste active fizice sau financiare, degaja un fond de rulment inferior nevoii de fond de rulment, deci o trezorerie neta negativa. Acoperirea deficitului de trezorerie necesita apelarea la credite pe termen scurt, care sunt foarte scumpe, si in plus au un grad ridicat de exigibilitate. Astfel de credite pun in permanenta problema renegocierii conditiilor de creditare.

Diferenta dintre activul total si datoriile totale contractate reprezinta activul neta a intreprinderii, respectiv averea neta a actionarilor (activul neangajat in datorii).

Situatia neta este cel mai adesea pozitiva si crescatoare, ca efect al unei gestiuni economice sanatoase. Aceasta situatie marcheaza maximizarea valorii capitalurilor proprii, a activului net finantat de respectivele capitaluri si este consecinta reinvestirii unei parti din profitul net.

Activul net poate avea , in cazuri

prefalimentare, valoare negativa,semnificand o depasire a activului de

catre datoriile totale si o astfel de situatie neta este

consecinta incheierii cu pierderi.

Echilibrul financiar este asigurat de un ansambu de corelatii ce se formeaza in procesul de rotatie a capitalului. Ratele de echilibru financiar sunt, de fapt, expresia realizarii echilibrului financiar pe termen lung si scurt si a echilibrului functional, evidentiind existenta sau inexistenta fondului de rulment, necesarului de fond de rulment si a trezoreriei nete, indicatori ai echilibrului financiar. Orice intreprindere este supusa unor riscuri financiare, dar cel mai important este riscul de faliment generat de insolvabilitate si de aceea mentinere a solvabilitatii, asigura supravietuirea intreprinderii.

Solvabilitatea reprezinta capacitatea intreprinderii de a-si onora obligatiile sale de plata pe o anumita perioada de timp si de a-si asigura astfel echilibrul financiar.

Starea de insolvabilitate poate avea repercusiuni asupra modului de functionare al intreprinderii cum ar fi: pierderea unei parti a patrimoniului de catre debitorul falimentar, lichidarea si disparitia intreprinderii.

Capacitatea de plata este reprezentata de solvabilitatea imediata si reprezinta mijloacele banesti disponibile la un moment dat sau pe o perioada scurta de timp, de regula pana la 30 zile pentru achitarea datoriilor exigibile pe aceeasi perioada.

Solvabilitatea, respectiv capacitatea de plata sunt elemente ale lichiditatii prin care se evidentiaza proprietatea pe care o are partea materiala a capitalului de a se transforma in bani.

Datorita interdependentei dintre lichiditate si solvabilitate pentru diagnosticarea activitatii intreprinderii se utilizeaza urmatoarele rate:

a) Rata lichiditatii generale (RLG) - evidentiaza gradul de acoperire a datoriilor pe termen scurt de catre activele circulante.

![]()

RSG se poate incadra intre urmatoarele valori:

RSG >1,8 situatie buna si indica existenta unor active circulante mai mari decat datoriile pe termen scurt, ceea ce inseamna ca o parte a capitalului permanent este utilizat pentru finantarea activitatii de exploatare;

1,2 < RSG <1,8 situatie satisfacatoare;

RSG <1,2 situatie nesatisfacatoare, dar nu prezinta pericol daca gradul de lichiditate al activelor circulante este mai mare decat cel de exigibilitate al datoriilor pe termen scurt. Aceasta inseamna ca stocurile se reduc treptat pentru achitarea datoriilor pe termen scurt fara a stanjeni continuitatea productiei, iar datoriile se reinnoiesc constant.

Rata lichiditatii generale este cunoscuta sub numele de rata a fondului de rulment (RFR) si arata modul in care capitalul permanent permite finantarea imobilizarilor si o parte a activelor circulante.Aceasta rata ia valori diferite in functie de natura sectorului de activitate, structura activelor circulante, viteza de rotatie, durata ciclului de fabricatie.

b) Rata lichiditatii reduse (RLR) - arata in ce proportie datoriile curente pot fi acoperite pe seama activelor realizabile (creante) si acelor disponibile (disponibilitati).

![]()

Aceasta rata depinde de numarul de clienti, ponderea lor in totalul creantelor, de disponibilitatile existente in casa si in conturile bancare. Stocurile sunt excluse deoarece sunt cele mai incerte din punct de vedere al lichidarii si al valorii lor si de aceea ele trebuie lichidate prin valorificarea imediata prin contracte directe cu beneficiarii.

RSR poate lua urmatoarele valori:

RSR > 1 1 situatie buna;

0,65 < RSR <1 situatie satisfacatoare;

RSR < 0,65 situatie nesatisfacatoare.

c) Rata lichiditatii imediate (RLI) - reflecta in proportie disponibilitatile participa la acoperirea datoriilor curente.

![]()

Daca RSI >0,3 situatie buna1

d) Rata solvabilitatii patrimoniale (RSP) - reflecta gradul in care intreprinderea poate face fata obligatiilor de plata, in special din surse proprii.

![]()

RSP >50% situatie buna;

30% < RSP <50% situatie satisfacatoare;

RSP <30% situatie nesatisfacatoare.

e)Rata solvabilitatii globale (RSGB) - masoara securitatea de care se bucura creditorii pe termen scurt si lung, precum si marja de creditare a intreprinderii.

![]()

RSGB >1,5 situatie buna deoarece intreprinderea isi poate achita obligatiile;

RSGB <1,5 situatie nesatisfacatoare si evidentiaza riscul de insolvabilitate pe care l-au asumat furnizorii de fonduri puse la dispozitia intreprinderii.

Echilibrul financiar al intreprinderii trebuie inteles ca un ansamblu de corelatii care se formeaza in procesul de rotatie al capitalului.

Pentru analiza echilibrului financiar al intreprinderii se utilizeaza urmatoarele rate de finantare:

a) Rata autonomiei financiare (RAF) reflecta ponderea surselor proprii in cadrul surselor stabile ale intreprinderii.

![]()

![]()

Aceasta rata masoara dependenta intreprinderii fata de banci. Cu cat valoarea ratei este mai apropiata de 100% cu atat creste gradul de independenta al intreprinderii.

b) Rata de finantare a stocurilor pe seama fondului de rulment (RFS) - reflecta in ce proportie stocurile sunt acoperite pe seama fondului de rulment.

![]()

Se apreciaza o acoperire normala daca fondul de rulment reprezinta aproximativ 2/3 din totalul stocurilor.

c) Rata de finantare a activelor circulante pe seama fondului de rulment (RFAC) - reflecta in ce proportie activele circulante sunt acoperite pe seama fondului de rulment.

Marimea normala a acestei rate este de aproximativ 50%.

d) Rata de autofinantare a activelor (RAA) - exprima masura in care capitalurile proprii acopera activele intreprinderii.

![]()

e) Rata de finantare a imobilizarilor pe seama capitalurilor proprii (RFI) - exprima finantarea proprie a imobilizarilor, autonomia de care da dovada intreprinderea in finantarea investitiilor sale.

![]()

Daca valoarea acestei rate este mai mare sau egala cu 100 inseamna ca activele imobilizate sunt finantate integral pe seama capitalurilor proprii. Daca valoarea ratei este mai mica decat 100, atunci o parte din activele imobilizate sunt finantate pe seama datoriilor pe termen mediu si lung.

f) Rata de finantare a activelor imobilizate pe seama capitalului permanent (RFKpn) - semnifica gradul de finantare al activelor imobilizate pe seama surselor stabile. 1

![]()

Cu cat valoarea acestei rate este mai mare decat 100, cu atat intreprinderea ocupa o pozitie mai buna.

g) Rata de finantare a investitiilor (RFI) exprima capacitatea interna de finantare a investitiilor. Este o masura teoretica, in practica numerarul este determinantul principal. De cele mai multe ori exista capitaluri si profit suficient in balanta dar nu si numerar in contul bancar si casierie.

RFI = (CAF / INV) x 100

CAF = capacitatea de autofinantare

INV =

investitii anuale

h) Rata finantarii activului economic :

![]()

Daca rata finantarii activului economic este subunitara, iar rata de finantare a imobilizarilor este supraunitara, intreprinderea trebuie sa recurga la credite bancare curente pentru a putea finanta excedentul nevoilor de fond de rulment pentru exploatare in raport cu resursele durabile.

h) Rata datoriilor (RD) - reflecta partea din activul total care este finantata din datoriile intreprinderii.

![]()

Analiza bilantului functional urmareste sa ofere o imagine asupra modului in care functioneaza din punct de vedere economic intreprinderea, prezentand-o ca pe o entitate al carei obiect este producerea de bunuri si servicii. In acest scop, o intreprindere exercita un ansamblu de functii economice: de productie, de comercializare, de repartitie, de investitii si de finantare. Conceptia functionala considera bilantul ca pe un ansamblu de utilizari (partea de activ), respectiv ca pe un ansamblu de resurse (partea de pasiv), ceea ce permite analiza activitatilor pe cicluri de operatiuni, cu luarea in considerare a rolului fiecarui element patrimonial in functionarea intreprinderii.

In conceptia functionala, activul va cuprinde toate bunurile utilizate in activitatea economica, inclusiv acele bunuri asupra carora intreprinderea nu are drept de proprietate, iar pasivul va cuprinde sursele de finantare pentru fiecare categorie de utilizari.

Specifica bilantului functional este clasificarea elementelor de activ si de pasiv in functie de apartenenta la un ciclu de activitate: ciclul de investitii, ciclul de exploatare, ciclul de finantare si ciclul de trezorerie.

Ciclul de investitii cuprinde ansamblul deciziilor luate in sensul achizitionarii unor active care raman la dispozitia intreprinderii o perioada indelungata de timp. El corespunde in fapt activului aciclic stabil, ce regrupeaza operatiunile de vanzare si de cumparare a imobilizarilor, care reprezinta mijloace de productie ale intreprinderii.

Ciclul de exploatare reflecta in expresie monetara activitatile curente ale intreprinderii: aprovizionare, productie, comercializare, inclusiv creditele obtinute sau acordate in cadrul fluxului de cumparare-productie-vanzare (credit furnizor, credit client).

Ciclul de finantare se refera la resursele permanente si cuprinde ansamblul operatiunilor dintre intreprindere si proprietarii de capital, atat actionari, cat si creditor, referitoare la procurarea unor resurse pe termen lung, respectiv rambursarea acestora, plata dobanzilor si distribuirea de dividende actionarilor.

Ciclul de trezorerie grupeaza incasarile si platile generate de activitatea desfasurata de intreprindere si de deciziile de plasament.

Avandu-se in vedere ca bilantul contabil prezinta o viziune statica asupra situatiei financiare, iar contul de profit si pierdere prezinta in dinamica activitatea intreprinderii, pentru prezentarea in dinamica a evolutiei situatiei financiare, teoria si practica contabila si financiara a elaborat tabloul de finantare.

Relatia dintre bilant si tabloul utilizari resurse. Studierea fluxurilor financiare ale intreprinderii se realizeaza pe baza compararii obligatorii a doua bilanturi succesive. Aceasta etapa este pur mecanica si consta in calculul variatiilor posturilor de activ si pasiv intre doua bilanturi, rezultand un bilant diferential, numit si balata de transformare. Variatiile exercitiului pot fii grupate in patru tipuri de modificari:

a)cresteri ale posturilor de pasiv apar sub forma cresterii capitalului social prin aportul in numerar sau in natura, contractarea de noi imprumuturi, crestera creditelor - furnizori, aceste cresteri afecteaza doar anumite posturi de pasiv si sunt considerate resurse ale perioadei.

b)cresteri ale posturilor de activ sunt rezultatul angajarii de noi investitii, cresterea stocurilor etc.

c)Diminuari ale posturilor de pasiv, sunt o consecinta a stingerii anumitor anagajamente, cea ce presupune o utilizare de fonduri.

d)Diminuari ale posturilor de activ. Diminuarea unori posturi de activ, exceptand situatiile cu caracter exceptional coincide cu reduceri de stocuri, incasarea contravalorii bunurilor cedate.

Relatia dintre contul de profit si pierdere, si tabloul utilizari resurse. Analiza relatiei dintre contul de rezultate si tabloul utilizari resurse se face utilizand forma bilaterala a contului de rezultate. In debitul contului pot fii identificate cinci ansambluri:

a) Cheltuieli care comporta plati imediate sau ulterioare in cadru aceluias exercitiu. Plata acestor cheltuieli au impact direct asupra disponibilitatilor, ele fiind numite cheltuieli monetare platite (CM).

b) Cheltuieli care nu dau nastere la plati. In aceasta categorie se includ cheltuielile cu amortizarea si provizioanele (CAP)

c) Alte cheltuieli care nu genereaza o plata. Aceste cheltuieli se numesc cheltuieli monetare neplatite (CNM)

d) Cheltuielile privind impozitul asupra beneficiului. (IB) corespund unui flux monetar efectiv sau partial, ele genereaza o plata in favoarea statului.

e) Beneficiului exercitiului (BE). Corespunde surplusului real produs de intreprindere si reprezinta o componenta a surplusului monetar virtual.

Creditul contului permite identificarea a trei subansambluri:

a) veniturile monetare(VM sunt venituri ce dau nastere la incasari efective

b)venituri nemonetare, ele nu dau nastere la incasari, in acest subansamblu sunt incadrabile veniturile din provizioane, cota - parte a subventiilor pentru investitii virate la venituri

c)pierderea exrecitiului (PE) corespunde situatiei in care veniturile sunt mai mici decat cheltuielile

Tabloul fluxurilor de trezorerie permite aprecierea gradului de independenta al intreprinderii in gestionarea lichiditatilor sale care are un impact hotarator asupra 'sanatatii' sale financiare.

Avantajul acestui tablou in comparatie cu tabloul de utilizari si resurse este acela ca permite evidentierea influentelor pe care le au fenomenele de stocaj si a consecintelor generate de decalajele existente intre incasari si plati.

Tabloul fluxurilor de trezorerie arata modul in care este utilizata trezoreria de care dispune intreprinderea ca urmare a activitatii desfasurate dupa deducerea prelevarilor obligatorii, in special pentru finantarea investitiilor.

Date de identificare

Adresa: Str. Ecaterina Teodoroiu, nr. 5, Brasov, jud. Brasov

Telefon: 0268 - 441050

Fax: 0268 - 441952

Nr. inregistrare R.C. : J 08/67/1991

CF: R 1112568

Scurt istoric

1900 - comerciantul danez Alfred Jensen cumpara imobilul pe pe Strada de Mijloc 33 si pune bazele fabricii de procesare a laptelui, "Laptaria lui Jensen" (Jensenischen Molkerei), prima din Tarile Romane.

1902 - laptaria impreuna cu datoriile si proprietatile sale este preluata de catre cooperativa de productie a laptelui, cunoscuta sub denumirea de Molkerei Genossenschaft

1931 - compania se inregistreaza la Registrul Comertului sub numarul 2836 sub conducerea lui Haltrich Josef

1948 - este nationalizata si trecuta in proprietatea statului sub numele de Romlacta SA

1955 - prin HCM 537/07.04.1955 se reorganizeaza sub numele de Intreprinderea de Colectare si Industrializare a Laptelui Brasov

1990 - 27 decembrie ICIL Brasov se reorganizeaza in baza legii 31/1990 in societate comerciala cu capital de stat sub denumirea de PRODLACTA SA

1995 - se privatizeaza prin metoda MEBO

2007- a inceput modernizarea fabricii din Brasov, inclusiv punerea in functiune a unei linii de fabricare a laptelui UHT, valoarea investitiilor, realizate prin programul SAPARD, depasind 6,5 milioane euro.

Obiectul principal de activitate al societatii este colectarea, prelucrarea, conservarea, comercializarea laptelui si a produselor lactate.

In urma procesului de privatizare declansat in anul 1994, prin metoda MEBO, structura actionariatului este urmatoarea:

o PAS PRODLACTA 51,0078 %

o Alti actionari 48,9927 %

Structura organizatorica a SC PRODLACTA S.A.

Structura organizatorica a intreprinderii reprezinta ansamblul persoanelor si compartimentelor de munca tehnice, economice si administrative, modul cum acestea sunt constituite si grupate, precum si principalele legaturi ce se stabilesc intre ele in vederea realizarii,in cat mai bune conditii, a obiectivelor activitatii economice a acesteia; reflectand asadar ,,anatomia intreprinderii''.

3.1. Organigrama SC PRODLACTA S.A

Managerii sunt reprezentati ai actionariilor firmei ; ei avand un rol deosebit de important in conducerea societatii ; celelalte departamente subordonandu-li-se lor. Ei hotarasc CE si CAT sa se produca, avand rolul de a organiza, coordona si comanda desfasurarea activitatilor din intreprindere tinand cont, insa de dorintele, optiunile sefilor departamentelor din subordine. Un alt rol al acestora consta in faptul ca ei urmaresc reglementari legale care nu afecteaza activitatea de productie.

Marketing-ul are o importanta atat de mare, incat nu poate fi tratat ca o functie separata. El reprezinta intreaga afacere privita din punctul de vedere al rezultatului fiscal, adica prin prisma clientului ; caci succesul unei afaceri nu e determinat de producator, ci de client. Avand in vedere aceste aspecte, compartimentul de marketing al S.C PRODLACTA S.A are o serie de atributii de indeplinit ; astfel iincat acesta trebuie sa studieze nevoile si dorintele clientilor din cadrul unor segmente de piata bine definite si sa elaboreze oferte atragatoare pentru acestia.

Productia, compartiment foarte important, acesta trebuie sa se desfasoare cu respectarea stricta a conditiilor de calitate. Planificarea si controlul productiei Acest departament manifesta un rol considerabil pentru S.C PRODLACTA S.A.Personalul. S.C PRODLACTA S.A cuprinde salariati incadrati permanent sau temporar, prezenti la lucru, aflati in concediu sau in deplasare, precum si salariati absenti motivat sau nemotivat. Insa, singura garantie in privinta locului de munca pentru personalul companiei noastre deriva din calitate, productivitate ridicata si satisfactia clientilor nostri. Departamentul de vanzari livreaza marfurile si produsele finite din depozitele firmei, straduindu-se sa ofere clientului ,,cea mai buna solutie''; comunicand nevoile si ideile clientilor celor insarcinati cu crearea unor noi produse.

Departamentul financiar-contabil este important pentru S.C PRODLACTA S.A; ba, chiar mai mult, putem spune ca este o functie-cheie in intreprindere, aceasta intrucat departamentul financiar rezolva o gama variata de probleme si are in componenta sa, de regula, urmatoarele colective de lucru : casierie, plan financiar si analize economice-financiare, preturi-calculatii, evidenta mijloacelor banesti si a imprumuturilor, evidenta debitorilor si clientilor

Datorita insusirilor deosebite ale laptelui ca si cerintelor mereu crescande ale consumatorilor, S.C PRODLACTA S.A realizeaza in prezent o gama sortimentala variata de produse lactate.

Sortimentul produselor lactate ale S.C PRODLACTA S.A.

A. Laptele

Sortimentul comercial de lapte : Pentru alimentatie se foloseste laptele de vaca si de bivolita in stare pasteurizata. Dupa continutul in grasime se deosebesc urmatoarele sorturi si tipuri de lapte :lapte integral , lapte normalizat, lapte smantanit

Intreprinderea este specializata si in fabricarea anumitor tipuri de branzeturi ca de exemplu: branzeturi proaspete: Branza de Vaci Grasa, Branza de Vaci Dietetica, branzeturi fermentate : branza telemea ; branzeturi framantate :branza de burduf branzeturi semitari: branza Fagaras, Branza Feta de Oaie ; branzaturi tari : Svaiterul

Micromediul firmei cuprinde ansamblul componentelor cu care aceasta intra in relatii directe:

Principalii factori ai micromediului intreprinderii

Fig. 3.2 Micomediul intreprinderii

In cadrul acestor componente delimitam :

Furnizorii, cuprind o categorie larga de producatori si prestatori de servicii, ce pun la dispozitia firmei, pe baze contractuale, necesarul de materii prime si materiale, energie, echipament tehnologic, forta de munca, resurse financiare si informatii..

SC PRODLACTA SA are furnizori de

Lapte

o producatori agricoli individual 82,7%

o asociatii zootehnice cu capital privat 7,5%

o societati comerciale cu capital de stat 9,8%

Zahar, Glazura

o PROSOFT Brasov, MILKPACT Tg. Mures

o FABRICA DE ZAHAR Bod, ESAROM Sibiu

Navete PVC Etichete, imprimate

o NAPOCHIM Cluj BRASTAR PRINT Brasov

o CHIMICA Orastie OFFSET Brasov

pahare de plastic si capace pentru ambalarea iaurtului si a smantanii

o GREINER Sibiu

o AMPLAST Leresti

folie pentru efectuarea pungilor de lapte : SC Lanfa SRL

o - energie electrica SC Electrica SA

o - gaz SC Romgaz SA

ustensile pentru recoltarea probelor in laborator SC Muntenia SRL.

Distributia produselor se realizeaza prin::

distributie directa cu mijloacele auto ale societatii;

livrarea de la depozitul fabricii;

distributia prin intermediul altor societati de distributie;

Intermediarii sunt agentii economici care ajuta firma sa promoveze, sa vanda si sa distribuie produsele catre consumatori. Aici sunt cuprinsi :

Comerciantii de en-gross sau en-detail care ajuta firma sa-si gaseasca clienti sau sa-si comercializeze produsele. De aici fac parte Metro, Carrefour, Selgros.

Principalele piete de desfacere pentru produsele societatii sunt: municipiul si judetul Brasov, Valea Prahovei, mun. Bucuresti, mun. Ploiesti, mun. Pitesti, mun. Campulung Muscel, mun. Ramnicul Valcea, orasul Campina, mun. Targoviste, mun. Galati, mun. Buzau, mun. Braila, mun. Constanta , orasul Curtea de Arges, mun. Craiova, judetele Harghita si Covasna.

Clientii constituie principalul element al micromediului firmei, destinatarul final al eforturilor economice ale acesteia. in functie de statutul lor si de natura solicitarilor fata de produsele intreprinderii, clientii se clasifica in :

consumatori finali- persoane fizice

institutii de invatamant - programul laptele si cornul

spitale

comerciantii care cumpara produsele spre a le revinde la un pret mai mare ; aici se includ si diferitele magazine

Cunoasterea concurentei, joaca un rol hotarator in planificarea de marketing.

Principalii concurenti ai SC PRODLACTA SA sunt :

Lapte de consum, Produse proaspete COVALACT, AGROSTAR , DANONE

DELACO , BRENAC, PARAMETRU SRL

Branzeturi ,Unt COVALACT , ALBALACT si micii producatori particulari

Inghetata NAPOLACT, AMICII Piatra Neamt, ATI CREAM

Pe piata locala, S.C. PRODLACTA S.A. detine in raport cu concurenta o pozitie de lider, avand o cota de aproximativ 57% din total piata produse lactate, aceasta cota fiind diferentiata pe sortimente dupa cum urmeaza:

Lapte de consum: 65%

Produse proaspete: 60%

Branzeturi: 35%

Unt: 65%

Inghetata: 75%

Situatia financiar-patrimoniala la SC Prodlacta SA , pe peroada 2006-2008 este prezentata in tabelul de mai jos.

|

DENUMIREA INDICATORULUI |

Sold la |

||||

|

A |

Variatie % |

Variatie % |

|||

|

A. Active imobilizate | |||||

|

I. Imobilizari necorporale | |||||

|

II. Imobilizari corporale | |||||

|

III. Imobilizari financiare | |||||

|

B. Active circulante | |||||

|

I. Stocuri |

| ||||

|

II. Creante | |||||

|

III. Investitii financiare pe termen scurt | |||||

|

IV. Casa si conturi la banci | |||||

|

C. Cheltuieli in avans | |||||

|

D. Datorii ce trebuie platite iintr-o perioada de un an | |||||

|

E. Active circulante nete, respectiv datorii curente nete | |||||

|

F. Total active minus datorii curente(rd | |||||

|

G. Datorii ce trebuie platite intr-o perioada mai mare de un an | |||||

|

H. Provizioane pentru riscuri si cheltuieli | |||||

|

I. Venituri in avans | |||||

|

J. Capital si rezerve | |||||

|

I. Capital din care: | |||||

|

-capital subscris nevarsat | |||||

|

-capital subscris varsat | |||||

|

-patrimoniul regiei | |||||

|

II. Prime de capital | |||||

|

III. Rezerve din reevaluare | |||||

|

IV. Rezerve (rd 73 la 76) | |||||

|

V. Rezultatul reportat | |||||

|

VI. REZULTATUL EXERCITIULUI-sold C | |||||

|

Total Capitaluri Proprii(I+II+III+IV+V+V) | |||||

Tabel 3.3 Situatia financiar-patrimoniala la SC Prodlacta SA

La S C Prodlacta activele imobilizate au intregistrat o crestere de 50,17% in 2007 fata de 2006 si de 76,92% in 2008 fata de perioada anului precedent . . Política firmei a vizat majorarea progresiva a activelor impobilizate de la 117261 in 2006, la 311545 in 2008. Aceste cresteri se datoreaza in primul rand imobilizarilor corporale care au crescut cu 54,64% in 2007 respectiv 69,26% in perioada anului 2008. Acest fapt a fost determinat de investitiile facute de firma pentru achizitionarea de noi instalatii tehnice si utilaje in scopul cresterii productivitatii muncii si a calitatii lucrarilor executate

Imobilizarile financiare au avut o evolutie oscilanta cu un trend ascendent inregistrand valoarea 0 in 2006 dupa care crescand la 13484 lei in 2008. Ponderea acestora in cadrul activelor imobilizare este nesemnificativa ca sa putem vorbi de o influenta in cadrul acestei pozitii.

Activele circulante au scazut in perioada 2007 fata de perioada anterioara cu 2,82%, iar in anul 2008 au inregistrat o crestere de 76 % in valoare absoluta. Acest fapt a fost determinat de faptul ca stocurile s-au mentinut la un nivel relativ constant in anul 2007 fata de perioada anterioara si au inregistrat o scadere de 24,83% in anul 2008, fapt pozitiv intrucat stocurile de materii prime, materiale sau produse reprezinta resurse financiare blocate pentru societate.

Creantele au scazut in 2007 cu 25,07 % si au inregistrat o crestere de 29,68 % in 2008. Scaderea din anul 2007 a pozitiei creantelor s-a datorat faptului ca o parte din creante au fost incasate (pozitia casa si conturile la banci a inregistrat o crestere de la 9 lei la 64569 lei)-fapt pozitiv,dar si mentinerii pozitiei "productia vanduta" din contul de profit si pierdere la un nivel relativ constant fata de 2006. Cresterea creantelor in 2008 se explica prin cresterea cu 108,9% a valorii productiei vandute in acel an.

Cheltuielile in avans au inregistrat valoarea 0 in toti anii supusi analizei. Datoriile ce trebuiesc platite intr-o perioada de pana la un an au inregistrat o scadere de 5,7% in 2007, fapt pozitiv si aflat in corelatie cu scaderea creantelor si a mentinerii relativ constante a pozitiei "productia vanduta ".In 2008 inregistreaza o crestere de 83,92%,in conditiile in care productia vanduta a crescut cu 108,9 % si creantele cu 29,68%.

In ceea ce priveste datoriile pe termen mediu si lung acestea au valoarea 0, fapt ce are repercusiuni asupra fondului de rulment care va inregistra valori negative, o parte din resursele cu exigibilitate sub un an fiind folosite pentru finantarea imobilizarilor.

Provizioanele pentru riscuri si cheltuieli au fost constituite doar in 2007 in valoare de 43288 lei. Acestea intra in componenta surselor proprii de finantare avand o contrubutie la scaderea gradului de indatorare a firmei.

In nici una din perioadele analizate firma nu a inregistrat venituri in avans.

Capitalul subscris varsat a inregistrat o crestere de 900% in anul 20076 crescand de la 1000 lei la 10000 lei, in anul urmator acesta mentinandu-se la un nivel constant.Rezervele firmei au crescut in 2007 cu 2,5% ,in 2008 mentinandu-se la un nivel constant. De asemenea si acestea intra in componenta surselor proprii de finantare contribuind la reducerea gradului de indatorare a societatii.

Rezultatul exercitiului prezinta un trend ascendent in anul 2007 crescand cu 38,18 % iar in anul 2008 cu 151,87 %, fapt pozitiv pentru firma intrucat esenta oricarei activitati comerciale o reprezinta obtinerea profitului.

Per total capitalurile proprii ale societatii PRODLACTA SA au crescut cu 12,15% in 2007 si cu 99,97% in 2008 urmand trendul ascendent inregistrat de profit.

Analiza ratelor de structura ale bilantului patrimonial se utilizeaza pentru aprecierea corecta a situatiei financiare a intreprinderii si se stabilesc ca raport intre un post din activ sau pasiv si totalul bilantului, precum, si ca raport intre diferite componente de activ sau pasiv.

Tabel 3.4 Ratele de structura ale activului

|

Indicator |

Formula |

I 07/06 |

I 08/07 |

||||

|

Rata activelor imobilizate |

| ||||||

|

Rata imobilizarilor corporale |

| ||||||

|

Rata imobilizarilor financiare |

| ||||||

|

Rata activelor circulante |

| ||||||

|

| |||||||

|

| |||||||

|

Rata disponibilitatilor |

| ||||||

Rata activelor imobilizate a inregistrat o crestere de 42 % in anul 2007 fata de anul 2006 si s-a mentinut constanta in anul 2007 raportata la anul 2006. Daca in anul 2006 aceasta reprezenta 15,09% din totalul activului in 2008 in urma investitiilor facute pentru pentru modernizarea masinilor si utilajelor existente, inregistra o valoare de 21,63%.

Ratele scazute ale activelor imobilizate se datoreaza faptului ca multe din utilaje sunt amortizate complet fiind trecute in conservare.

Rata imobilizarilor corporale. In cadrul activelor imobilizate, imobilizarile corporale ocupa ponderea cea mai mare inregistrand valori de 14,65% in 2006, 21,54% in 2007 si 20,70% in 2008.

In 2007 aceasta a inregistrat o crestere de 47% comparativ cu 2006 pe seama cresterii valorii activelor corporale, dar si datorita reducerii ponderii imobilizarilor financiare de la 0,43% la 0%.

In 2008 rata imobilizarilor corporale a scazut cu 4%, consecinta a cresterii ratei imobilizarilor financiare la 0,93%.

Rata imobilizarilor financiare se situeaza in fiecare an supus analizei sub 1% din totalul activului, fapt ce denota lipsa de interes a conducerii SC PRODLACTASA pentru investitiile financiare, preferand sa utilizeze resursele disponibile in alte scopuri.

Rata activelor circulante a inregistrat un trend usor descendent inregistrand 84,90% in 2006, 78,45% in 2007 , respectiv 78,36% in 2008. Indicii relativi ai ratei prezinta o scadere a acesteia la sfarsitul anului 2007 raportata la 2006 cu 8% si cu doar 1% la sfarsitul anului 2008 raportat la 2007.

Creantele au o pondere ridicata in momentul in care exista contracte cu institutii si alte societati comerciale. De asemenea valoarea stocului de materii prime si materiale este mare.

Rata stocurilor s-a mentinut la un nivel relativ constant in primii doi ani ce fac obiectul analizei, iar in 2008 s-a redus cu 58%, situatie justificata de accelerarea vitezei de rotatie a acestora ca urmare a impulsionarii productiei, ceea ce a determinat un consum ridicat de materii prime.

Rata creantelor a inregistrat o scadere constanta in medie cu 30% anual, fapt pozitiv daca se are in vedere cresterea ponderii diponibilitatilor banesti in totalul activului, acestea inregistrand o crestere a ratei de la 0,001% in 2006 la 7,9% in 2007 si respectiv 36,77% in 2008.

Acest lucru semnifica o diminuare a duratei de decontare a clientilor, efect al ponderii mari ai clientilor particulari comparativ cu cei institutionali, resursele din conturile la banci si casa avand un potential mai ridicat de utilizare in vederea finantarii altor obiective.

O rata a disponibilitatilor prea mare poate reprezenta si un fenomen negativ intrucat aceste resurse ar putea aduce un randament mult mai mare daca s-ar investi in imobilizari financiare sau pentru achizitonarea de active care sa sporeasca productivitatea muncii, mai ales tinand cont de vechimea unor utilaje existente in societate si care ar fi trebuit casate.

In ceea ce priveste ratele de structura ale pasivului, analiza acestora urmareste caracterizarea surselor de formare a mijloacelor economice si evolutia in timp a acestora. Ratele referitoare la structura pasivului reflecta componenta resurselor de care dispune intreprinderea. Ele explica politica de finantare care consta in resursele de care poate beneficia intreprinderea in cele mai avantajoase conditii de cost si de durata. Permit aprecierea autonomiei financiare, respectiv repartitia intre resursele proprii si datoriile intreprinderii.

Tabel 3.5. Ratele de structura ale pasivului

|

Indicator |

Formula |

I 07/06 |

I 08/07 |

|||

|

Rata stabilitatii financiare |

| |||||

|

Rata autonomiei financiare globale |

| |||||

|

|

% | |||||

|

| ||||||

|

Rata datoriilor pe termen scurt |

| |||||

|

Rata de indatorare globala |

| |||||

|

| ||||||

|

| ||||||

Fig 3.6 Evolutie rate de structura a pasivului

Rata stabilitatii financiare inregistreaza valori de 11,96% in 2006, 18,06% in 2007 respectiv 14,47% in 2008.Se observa o crestere la sfarsitul anului 2007 de 51% si o reducere de 20% la sfarsitul anului 2008 fata de valoarea inregistrata anterior, dar mentinandu-se peste 11,96, valoarea din anul 2007, aspect pozitiv, alaturi de reducerea ratei de indatorare globala. Ca aspect negativ mentionam valorile scazute ale ratei stabilitatii financiare fapt ce atesta o potentiala stare de dezechilibru. Imprumuturile pe termen mediu si lung (element component al capitalurilor permanente) au valoarea 0 in toti anii supusi analizei, societatea finantand o parte din imobilizari din resurse ciclice contrar principiului paritatii maturitatilor potrivit caruia alocarile permanente (imobilizari) trebuiesc finantate pe seama surselor permanente (capitalurile proprii si imprumuturile pe termen lung) datorita rotatiei mai lente a acestora; alocarile ciclice (activele circulante) se finanteaza pe seama surselor temporale (datorii pe termen scurt).

Rata autonomiei financiare globale are aceeasi valoare si aceeasi dinamica ca si rata stabilitatii financiare intrucat in cazul de fata capitalul permanent = capitalul propriu al societatii

Daca tinem cont de faptul situatia considerata normala este inregistrata atunci cand rata autonomiei financiare globale are o valoare mai mare sau egala cu 1/3, atunci starea prezenta a societatii din acest punct de vedere se afla in dezechilibru.

Rata autonomiei financiare la termen inregistreaza valoarea de 100% peste pragul minim de 50% acceptat ca situatie normala . Acesta reprezinta un aspect pozitiv,sugerand independenta deplina a intreprinderii. Activitatea desfasurata este eficienta si materializata prin profitul obtinut astfel incat nu este necesar sa apeleze la imprumuturi pe termen pe termen mediu si lung

Rata datoriilor pe termen scurt si rata de indatorare globala inregistreaza valori de 91,93% in 2006, 81,93% in 2007, respectiv 85,52% in 2008. Indicele relativ inregistrat in 2007 prezinta o scadere de 11% aspect pozitiv pentru societate dat fiind gradul mare de indatorare. in 2008 indicele inregistreaza o crestere de 4% aspect negativ pentru firma.

Pentru analiza echilibrului financiar pe termen scurt al SC PRODLACTASA vom avea in vedere fondul de rulment brut, fondul de rulment net, fondul de rulment propriu si fondul de rulment extern. Cel mai relevant indicator va fi fondul de rulment calculat dupa formula:

FOND DE RULMENT NET = CAPITALURI PEMANENTE - ALOCARI PERMANENTE = ACTIV CIRCULANT- DATORII PE TERMEN SCURT

EVOLUTIA FRN

Tabel 3.7 Fondul de rulment in cazul SC PRODLACTA SA

-lei-

|

Nr crt |

Indicator |

sfarsitul anului 2006 |

sfarsitul anului 2007 |

Sfarsitul anului 2008 |

I 07/06 |

I 08/07 |

|

Capitaluri proprii |

93004 | |||||

|

Datorii financiare pe termen lung | ||||||

|

Imobilizari nete | ||||||

|

Fond de rulment brut = ACTIV CIRCULANT | ||||||

|

Fond de rulment net 1+2-3 | ||||||

|

Fond de rulment propriu 1-3 | ||||||

|

Fond de rulment extern 5-6 |

-

Fondul de rulment brut (FBR) Aceasta notiune corespunde pur si simplu cuantumului " valorilor de rulment", adica elementelor de activ circulant. Aceste elemente sunt susceptibile de a fi transformate in bani in mai putin de 1 an si vor suferi astfel o reinnoire ,o rotatie.

Acesta inregistraza o scadere usoara de 3% la sfarsitul anului 2006, dar creste cu 76% la sfarsitul anului 2007 ajungand la valoarea de 1128352 lei.Marimea negativa a fondului de rulment net reflecta absorbirea unei parti din resursele temporare pentru finantarea unor necesitati permanente, contrar principiului de gestiune financiara : la necesitati permanente se aloca surse permanente, astfel alocarile pe termen lung sunt finantate prin resurse pe termen scurt. Aceasta situatie ar putea fi mai putin nefavorabila daca firma ar duce o politica de investitii - o orientare spre dezvoltare - accentuata ( in cazul SC PRODLACTASA daca avem in considerare ritmul de crestere al imobilizarilor nete in proportie de 50% respectiv 77% putem afirma ca firma duce o astfel de politica de investitii) in orice caz fondul de rulment negativ are implicatii serioase asupra trezoreriei si a capacitatii ei de plata.

De asemenea trebuiesc avute in vedere si maturitatile activelor circulante si ale datoriilor pe termen scurt, intrucat este bine stiut ca o societate poate fi solvabila si cu un fond de rulment negativ daca activele circulante au o viteza de rotatie mai mare decat cea a datoriilor pe termen scurt.

FRN 2006 = (93004+ 0) - 117261 = -24257 lei

FRN 2007= (147601 +0) - 176093 = -28492 lei

FRN 2008 = (208362 + 0) - 311545 = -103183 lei

in anul 2007 se observa o tendinta de inrautatire a acestui dezechilibru pe termen lung, fondul de rulment, in continuare negativ, a inregistrat o variatie de 74691 lei mai mare decat cea inregistrata in anul anterior.

VARIATIA FRN07/06 = -28492 - (-24257) = - 4235 lei

VARIATIA FRN 08/07= -103183 - (-28492) = - 74691 lei

Fondul de rulment propriu inregisteraza aceleasi valori si aceeasi evolutie ca si fondul de rulment net, deoarece capitalurile permanente in cazul SC PRODLACTASA sunt formate doar din capitalurile proprii, firma neavand contractate imprumuturi pe termen mediu si lung Daca ar fi inregistrat valori pozitive ar arata gradul de autonomie a intreprinderii in finantarea imobilizarilor.

Fondul de rulment extern (strain) este egal cu datoriile la termen sau cu diferenta dintre fondul de rulment net si fondul de rulment propriu. in cazul SC PRODLACTASA are valoarea 0 firma neavand datorii exigibile pe termen mai mare de un an.

Nevoia de fond de rulment reprezinta diferenta dintre necesitatule de finantare a ciclului de exploatare si datoriile de exploatare.

Necesarul de fond de rulment este expresia echilibrului financiar pe termen scurt, a echilibrului dintre necesarul si resursele de capitaluri circulante (ale exploatarii).

NFR = ALOCARI CICLICE - SURSE CICLICE

NFR = (STOCURI + CREANTE) - DATORII DE EXPLOATARE

in cazul SC PRODLACTA SA s-au obtinut urmatoarele valori ale NFR:

-lei-

|

Indicatori |

sfarsitul anului 2006 |

sfarsitul anului 2007 |

sfarsitul anului 2008 |

I 07/06 |

I 08/07 |

|

Stocuri | |||||

|

Creante | |||||

|

Datorii de exploatare |

| ||||

|

NFR | |||||

|

VARIATIA NFR | |||||

Tabel 3.8 Evolutie

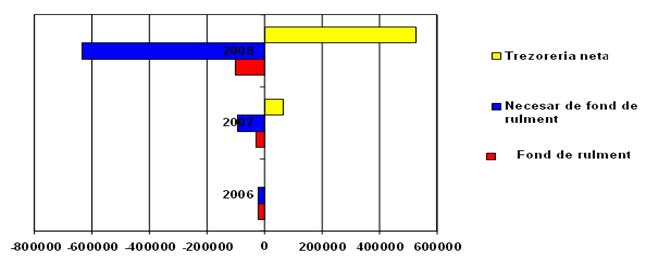

Variatia fondului de rulment la SC PRODLACTA SA este prezentata in graficul de mai jos.

Fig.3.9 Variatia fondului de rulment la SC PRODLACTA SA

Se poate observa din datele obtinute ca atat in 2006 cat si in 2007 si 2008 intreprinderea a inregistrat un NFR negativ ceea ce inseamna ca exista un surplus de surse ciclice in raport cu nevoile temporare ale societatii , surplus care acopera partea de imobilizari nefinantata de resurse permanente, contrar principiului de gestiune financiara conform caruia la necesitati permanente se aloca surse permanente.

Valoarea negativa poate fi un lucru pozitiv in cazul in care aceasta valoare negativa este rezultatul accelerarii activelor circulante si al angajarii de datorii cu scadente mai relaxate. in caz contrar aceasta valoare negativa nu este altceva decat intreruperea temporara in aprovizionare si reinoirea stocurilor. Se poate observa din datele obtinute ca atat in 2006 cat si in 2007 si 2008 intreprinderea a inregistrat un NFR negativ ceea ce inseamna ca exista un surplus de surse ciclice in raport cu nevoile temporare ale societatii , surplus care acopera partea de imobilizari nefinantata de resurse permanente, contrar principiului de gestiune financiara conform caruia la necesitati permanente se aloca surse permanente.

NFR06 = (254510+ 405215) - 710099 = -24266 lei

NFR07 = (272936+ 303600) - 669597 = -93061 lei

NFR08= (205150+393725 ) - 1231535 = -632660 lei

De la an la an surplusul resurselor ciclice fata de necesitatile ciclice creste cu un ritm mediu de 500% pe fondul cresterii datoriilor de exploatare cu 4% (2007), 72% (2008) si scaderii creantelor cu 26% (2007) si stocurilor cu 25% (2008).