| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

MECANISME DE PLATA SI DE CREDITARE CU EFECTE DE COMERT

1. Circulatia efectelor de comert prin gir

Girul este actul juridic prin care posesorul cambiei, numit girant, transmite altei persoane, numite giratar, printr-o declaratie scrisa si semnata pe titlu si prin predarea titlului, toate drepturile izvorand din titlul respectiv. Cambia fiind indivizibila, girul partial este nul, deoarece . nu se poate admite ca o parte a creantei incorporata in el sa apartina girantului, iar cealalta parte giratarului.

Prin gir, posesorul cambiei da ordin trasului sa plateasca suma mentionata in titlu posesorului in favoarea caruia a transmis cambia. Girul intervine inainte de scadenta. Girantul este persoana titulara a dreptului, legitimata in conditiile legii si care este posesoarea titlului. Primul girant este persoana indicata de catre tragator in calitate de beneficiar.

Al doilea girant este primul giratar, al treilea girant este al doilea giratar, astfel incat fiecare girant sa fie giratarul beneficiar al girului anterior.

Giratarul poate fi orice persoana, indiferent ca este o persoana straina de cauza cambiei, sau o persoana implicata in raportul cambial (tragatorul sau trasul). In acest caz girul este un gir de intoarcere.

Girul are la baza, la fel ca si cambia, raporturile preexistente intre girant si giratar, adica giratarul are un drept de creanta asupra girantului plata al acestuia.

Astfel, aparandu-se pe sine, fiecare nou beneficiar apara, de fapt, intregul lant de creditori aflati in procesul cambial.

Contabilitatea circulatiei cambiei prin gir de la girant la giratar, pana la scadenta si plata efectiva, trebuie sa reflecte atat stingerea obligatiei de plata a girantului fata de giratar cat si angajarea solidara a girantului fata de neplata cambiei. Raspunderea solidara a girantilor este asigurata prin folosirea conturilor extrabilantiere 801 "Angajamente acordate' si 802 "Angajamente primite'.

|

In

contabilitatea girantului, cu ocazia andosarii: Furnizori Efecte de primit |

Concomitent:

Debit 801 Angajamente acordate 2.000.000 lei - reflecta obligatia de plata eventuala fata de giratarul posesor al cambiei sau creanta eventuala asupra trasului, in cazul in care girantul va fi determinat sa plateasca in locul obligatului principal suma inscrisa in cambie.

In

contabilitatea giratarului, cu ocazia andosarii:

20000001ei = 411 girant

Efecte de Clienti

primit

Cand titlul este transmis prin girul de intoarcere unui obligat principal, acesta are ca efect reunirea de catre aceeasi persoana atat a calitatii de creditor, cat si a calitatii de debitor principal. Acest fapt, are la randul sau efect numai pana la ajungerea la scadenta a titlului destinat a circula prin gir.

In cazul girului de intoarcere, in care beneficiarul gireaza in folosul trasului, al tragatorului sau al oricarui alt obligat, acestia pot gira din nou cambia sau pot exercita drepturile de regres astfel:

- daca girul este dat in folosul trasului care a acceptat cambiasi care la scadenta are cambia in posesia sa, el devine si creditor si debitor cambial si drept urmare, cambia se va stinge prin compensare conform articolului contabil:

= 2.000.000 lei

Efecte de platit Efecte de primit

-daca trasul nu a acceptat cambia, el este numai giratar si in aceasta calitate poate sa ceara plata de la girant si de la tragator;

-daca girul s-a dat in folosul tragatorului si trasul a acceptat, tragatorul ii poate cere trasului plata. In cazul in care trasul nu a acceptat cambia, creanta cambiala se stinge deoarece tragatorul este si creditor si debitor al girantului: Daca initial tragatorul dorea sa compenseze:

401Z = 411Y 2.000.000 lei

2. Operatiuni bancare cu efecte de comert

2.1. Scontarea efectelor de comert

Girarea titlului catre o societate bancara poarta denumirea de scontare si constituie o modalitate prin care posesorul cambiei isi poate procura prin gir bani, mai inainte de scadenta.

Scontarea cambiei este operatiunea de credit prin care banca pune la dispozitia posesorului unui efect comercial neajuns la scadenta suma corespunzatoare inscrisului, percepandu-i insa un agio format din dobanda (numita scont) si un comision de scont. In urma acestui act banca devine beneficiarul cambiei. Bancile pot acorda acest credit si prin acordarea unui plafon sau a unei linii de creditare prin scontare.

De ce este scontarea o forma de credit? Pentru ca in schimbul taxei scontului banca plateste cu anticipatie valoarea negociata cu beneficiarul si va incasa valoarea nominala abia la scadenta de la tras sau alt obligat cambial.

Banca ce sconteaza efectul de comert, cumpara de fapt efectul prin plata valorii scontate, calculate astfel:

Valoarea scontata = Valoarea nominala - Agio

Agio = Scontul + Comisionul de scont

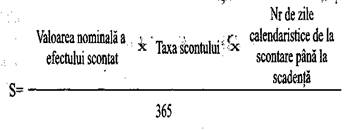

Scontul reprezinta dobanda care se aplica la valoarea nominala a titlului, pe perioada de la data scontarii pana la scadenta de plata a titlului de credit si se calculeaza dupa formula:

Taxa scontului se stabileste potrivit normelor de trezorerie bancara, la nivelul dobanzii percepute creditului pentru descoperire de cont.

Comisionul de scont se percepe la valoarea nominala a titlului in functie de perioada de scontare.

Regulile de prudenta bancara actioneaza dupa cum urmeaza:

> Obiectul scontarii il constituie titlurile de credit ce se depun de posesorul acestora - client al bancii - titluri in care obligatul principal, trasul pentru cambii si emitentul pentru bilete la ordin, sunt de asemenea clienti ai bancii, sau obligatul principal, trasul este o societate bancara ori titlul de credit depus pentru scontare este avalizat de o societate bancara.

> Titlurile de credit se depun pentru scontare de catre posesorul acestora la banca sa sau la unitatea bancii unde obligatul principal are deschis contul curent

> Compartimentul de credite al bancii, analizeaza bonitatea trasului sau a tragatorului dupa caz, dupa ce obiectivele anterioare au fost urmarite de compartimentul efecte comerciale.

> Bancile efectueaza scontarea cambiilor si biletelor la ordin numai in limita plafoanelor de scontare. Plafoanele de scontare nu pot depasi 10-15% din plasamentele bancii in credite.

Operatiunile contabile efectuate de intreprinderea posesoare a efectului de comert (cambia in cazul nostru), care are calitatea de ultim giratar sunt urmatoarele:

Remiterea efectului spre scontare la banca posesorului, cu 3 luni inainte de scadenta, cu taxa scontului de 10%) (scontul calculat 50.000 lei) si cu comision de scont de 2% (40.000 lei):

|

Scontarea efectului: | |||

|

2,000.000 lei |

2.000.000 lei |

||

|

1.910.000 lei |

Efecte | ||

|

remise spre | |||

|

scontare | |||

|

Conturi la banci | |||

|

50.000 lei | |||

|

Cheltuieli |

| ||

|

privind | |||

|

dobanzile | |||

|

40.000 lei | |||

|

Cheltuieli cu | |||

|

serviciile |

. | ||

|

bancare | |||

Creditul de scont este un credit pe termen scurt ce asigura agentilor economici fondurile necesare acoperirii, pana la incasare, a contravalorii livrarilor de marfuri, executarilor de lucrari si prestarilor de servicii pentru care beneficiarul acestora, in calitate de emitent sau tragator a emis ca instrumente de plata titluri de credit sub forma cambiei si a biletului la ordin.

Creditul de scont se acorda pe perioade de cel mult 90 de zile, dar nu peste data scadentei cambiei si biletului la ordin..

Spre deosebire de operatiunea de scontare, prin care banca devine giratar si beneficiar al creantei cambiale cu toate efectele juridice cunoscute, in cazul creditului de scont, agentul economic creditat ramane beneficiarul cambial ce raspunde alaturi de ceilalti semnatari ai cambiei de plata acesteia.

Tratamentul

contabil al primirii si rambursarii creditului, in contabilitatea

intreprinderii debitoare este specific operatiunilor contabile privind

creditele pe termen scurt. Operatiunea nu modifica situatia contabila a efectelor de comert

puse in garantie, ci numai contul extrabilantier 801

"Angajamente acordate' cu suma titlurilor luate de banca in

garantie. Emiterea de bilete la ordin in contul

ratelor de rambursare a creditelor si a dobanzilor aferente, se contabilizeaza

dupa cum urmeaza:

Primirea

creditului de scont:

5121 = %

Conturi la banci - cu valoarea

creditului

Credite bancare

pe termen scurt

5186

Dobanzi de - cu valoarea

platit dobanzii

Emiterea biletelor la ordin conform graficului de rambursare

|

- cu valoarea totala a ratei si Efecte de dobanzii la fiecare scadenta platit ■ cu valoarea ratei de credit |

de rambursare:

519 Credite bancare pe termen scurt

|

-cu valoarea dobanzii |

Dobanzi de platit

Plata efectului de comert la scadenta:

= - cu valoarea

nominala

Efecte de platit Conturi la banci a biletului la

la ordin

Avalul bancar este angajamentul scris al bancii prin care aceasta in calitate de avalist garanteaza obligatia de plata asumata de o persoana obligata cambial numita avalizat. Avalul total sau partial se face prin indicarea persoanei avalizate, in caz contrar se considera a fi dat pentru tragator. Pentru avalul acordat pe o perioada de maximum 90de zile, banca percepe un comision de avalizare, menit sa acopere riscul de neplata al titlului avalizat. Posesorul titlului, prin actiune cambiala, poate solicita bancii pentru neplata titlului: suma indicata in titlu ca avalizata impreuna cu dobanda daca aceasta a fost mentionata in titlu, dobanda legala calculata cu incepere de la data scadentei, cheltuielile de protest sau pentru notificari, cu expeptia cazului cand pe titlu este inscrisa de catre tragator clauza "fara cheltuieli' sau "fara protest'.

Avalul nu genereaza in contabilitatea financiara a intreprinderii avalizate operatiuni contabile ci numai mentiunea extrabilantiera prin debitarea contului 802 "Angajamente primite' cu suma avalizata. La scadenta si plata titlului, contul se crediteaza cu suma corespunzatoare.

Gajul cambiilor si biletelor la ordin si conditiile de gajare sunt convenite printr-un act scris sub semnatura privata, in baza caruia imprumutatul, in calitatea sa de beneficiar sau giratar, transmite bancii cambiile si biletele la ordin drept garantie a creditului, banca avand dreptul sa le retina in posesia sa, pana la rambursarea integrala a creditului acordat, iar in caz de nerambursare, la scadenta sa se despagubeasca prin valorificarea efectelor de comert respective. Titlurile sunt transmise bancii prin formula "in garantie', valoare in gaj "dar transmiterea nu priveste deplina proprietate, banca este in drept sa se despagubeasca cu preferinta din suma incasata in baza titlului, fata de ceilalti creditori ai imprumutatului. Cambiile si biletele la ordin pot fi primite in garantia creditelor pe termen scurt pentru: cheltuieli de aprovizionare, nevoi sezoniere de pana la 90 de zile.

Valoarea ce se ia in garantie este de numai 50% din nominalul titlurilor depuse iar garantarea cu gajul unor astfel de titluri este limitata la 30% din valoarea creditelor aprobate si a dobanzilor aferente1 . Titlurile primite in gaj sunt pastrate in tezaurul bancii, pana la rambursarea integrala a creditului gajat, constituind portofoliul titlurilor de credit in gaj.

Contabilitatea gajarii titlurilor de catre beneficiarul sau giratarul al titlurilor, se tine numai extrabilantier prin debitarea contului 801 "Angajamente acordate' si creditarea corespunzatoare la momentul recuperarii titlurilor gajate.

3. Alte operatiuni privind circulatia efectelor de comert

Tehnicile de accelerare a platilor ce deriva din tranzactiile comerciale au evoluat mai ales in comertul exterior, creand tot atatea tehnici de finantare, datorita relatiei dintre nevoia de fonduri si viteza de procurare a acestora. Forfetarea si factoringul sunt tehnici speciale de finantare si in acelasi timp tehnici de mobilizare a creantelor care sunt in proces de asimilare in Romania. Daca forfetarea nu are inca o practica, factoringul bancar se afla intre preocuparile unor banci din Romania care au deja departamente de lucru dedicate acestor operatiuni.

3.1. Forfetarea efectelor de comert

Forfetarea este un contract prin care un vanzator sau prestator de servicii isi vinde creantele pe care le are fata de un cumparator sau beneficiar, unei societati bancare sau unei institutii specializate, contra unei taxe de forfetare.

Forfetarea (engl. forfaiting ) creantelor din export pe credit, consta in transmiterea creantelor provenite din operatiunile de comert exterior efectuate pe credit, unei institutii financiare specializate care le plateste imediat, urmand sa se recupereze contravaloarea acestora, la scadenta, de la debitorul importator.

Spre deosebire de scontare, acesta tehnica nu da institutiei financiare drept de recurs asupra vanzatorului creantei in cazul unei defectiuni de plata a debitorului, deoarece se transfera proprietatea creantei.

Mai mult, forfetarea se aplica nu numai creantelor pe termen scurt, de pana la un an, ci si celor provenite din exporturile pe

Caracteristicile forfetarii bancare in Romania

Fortetarea este o forma de finantare pe termen mediu a exporturilor, prin care banca plateste in avans creante scadente in viitor detinute de exportatori, fara drept de regres impotriva acestora (banca nu mai poate exercita dreptul de regres impotriva vanzatorului de creante - exportatorul).

Forfetarea implica scontarea titlurilor de credit care incorporeaza creantele (bilete la ordin si cambii). Documentele ce fac obiectul forfetarii, in cazul BRD, sunt bilete la ordin si cambii acceptate de importator. Aceste titluri de credit trebuie sa fie avalizate/garantate de o banca de prim rang.

Mecanismul de derulare a forfetarii cuprinde urmatoarele faze:

Faza de prenegociere a contractului comercial - cuprinde doua momente:

> exportatorul si banca se inteleg asupra aranjamentului financiar pentru a permite includerea costurilor forfetarii in pretul de export;

> banca indica exportatorului bancile garante din tara importatorului cu care are corespondenta.

Se incheie contractul comercial intre importator si exportator;

Se incheie contractul de forfetare intre exportator si banca;

Importatorul emite bilete la ordin sau accepta cambii ce vor fi avalizate sau garantate de o banca agreata de banca forfetara (in acest caz, BRD);

Exportatorul livreaza marfa la export si primeste biletele la ordin si/sau cambiile avalizate;

Banca sconteaza biletele la ordin si cambiile fara drept de regres impotriva exportatorului.

Avantajele acestui tip de finantare sunt:

finantarea totala a exportatorilor fara drept de regres; transformarea exportului pe baza de credit (prin plata cu efecte de comert) intr-o tranzactie cash;

prin acest mecanism, se mareste lichiditatea exportatorului;

prin forfetare se elimina riscul privind rata dobanzii, rata scontului fiind fixa;

prin forfetare se elimina timpul si riscurile aferente decontarilor internationale;

Acest mecanism nu necesita garantii reale, documentatia este simpla si se elimina operatiunile exportatorului legate de administrarea si incasarea creantelor.

Diferenta fata de operatiunea de scontare, din punctul de vedere al remunerarii bancii este diferenta de marime dintre taxa scontului si taxa de forfetare. Taxa scontului cuprinde dobanda de baza, pe cand taxa de forfetare cuprinde, pe langa dobanda, si un comision de risc pentru efortul de a prelua creanta fara drept de regres asupra exportatorului.

Contabilizarea operatiunilor de forfetare presupune cunoasterea relatiilor economico-financiare dintre exportator, importator si factor, si anume:

> exportatorul factureaza importatorului echivalentul livrarilor sale si in acest moment titlul de creanta este factura externa. Concomitent, exportatorul poate cere importatorului emiterea sau acceptarea la plata a unui efect de comert in care exportatorul figureaza ca beneficiar. Mai mult, se poate solicita importatorului, in calitate de obligat la plata efectului, sa avalizeze efectul la o banca agreata de banca exportatorului sau sa i se elibereze importatorului o scrisoare de garantie bancara;

> in baza contractului de forfetare incheiat de exportator cu o casa de forfetare, se transmit acestuia din urma creantele aferente exportului conform facturilor externe sau creantele inscrise in efectele de comert utilizate in decontarea facturilor externe.

> forfetarul achita exportatorului contravaloarea efectelor comerciale acceptate prin contractul de forfetare, retinandu-si taxa de forfetare si comisioanele cuvenite.

Fata de cele de mai sus, operatiunile contabile ce se impun in contabilitatea intreprinderii exportatoare sunt:

Facturarea

marfurilor clientului extern (importatorului):

411 = -cu

valoarea

Clienti Venituri din exportului

(importator) vanzarea marfurilor realizat

Primirea efectului de comert emis de importator sau acceptat de acesta:

Facturarea creantelor mobilizate prin titluri forfetarului si transmiterea concomitenta a efectelor de comert girate (andosate in favoarea forfetarului):

=

Clienti (forfetar) Efecte de primit efectelor

Incasarea sumei nete de la forfetar (valoarea efectelor de comert andosate minus taxa de forfetare si eventualele comisioane):

Clienti (forfetar)

Conturi la banci in

Alte cheltiueli financiare

Cheltuieli cu

serviciile bancare

si asimilate

In cazul retinerii taxei de forfetare din valoarea creantei:

|

Clienti |

|

|

Conturi curente la | |

|

banci |

|

|

Alte cheltuieli | |

|

financiare | |

|

Cheltuieli cu | |

|

serviciile bancare | |

|

si asimilate | |

cu valoarea creantelor vandute

cu valoarea incasata

cu taxa de forfetare retinuta din valoarea creantei

cu valoarea comisioanelor calculate

3.2. Factoringul efectelor de comert

In perspectiva trecerii la economia de piata si a utilizarii in toate sectoarele vietii economice a celor mai eficiente tehnici de finantare, factoringul se inscrie printre instrumentele juridico-financiare moderne de finantare si gestiune comerciala. El este destinat accelerarii operatiunilor de finantare a productiei materiale, prin procedeul de vanzare prin negociere a creantelor garantate.

Factoringul (engl. factoring) este un contract comercial, prin care o parte numita "aderent' transmite in proprietate o anumita categorie a creantelor sale unei alte parti "factor', care isi asuma obligatia, in schimbul unui comision sa achite aderentului valoarea lor, subrogandu-se aderentului in toate drepturile pe care acesta le are asupra debitorilor, in legatura cu realizarea creantelor transmise.

In mecanismul de aplicare a operatiunilor complexe de factoring sunt implicati:

> aderentul - care poate fi un producator vanzator de marfuri, prestator de servicii sau executant de lucrari - care in baza contractului cu factorul (contractul de factoring) ii remite acestuia toate creantele materializate in facturi, cu mentiunea ca au fost cedate, incasarea lor la scadenta urmand a se face de factor

> factorul - un stabiliment

financiar (o banca sau o institutie

financiara specializata ) - in schimbul comisionului

plateste aderentului toate creantele acceptate de la acesta si subrogandu-se in drepturile aderentului, urmeaza sa incaseze la scadenta creantele de

la debitorii aderentului. In acelasi timp, factorul in temeiul

contractului, isi asuma si riscul

de trezorerie, vizand insolvabilitatea debitorilor, ori al neachitarii

creantelor la scadenta.

> debitorii - clientii aderentului, cumparatorii de marfuri,beneficiarii serviciilor sau lucrarilor - carora li se notifica subrogarea factorului in drepturile aderentului, precum si obligatia de a face plata facturii direct si numai factorului.

Dupa cum facturile sunt platite aderentului de catre factor, inaintea scadentei sau abia la data exigibilitatii creantei, se face distinctia intre:

> factoringul traditional (clasic) (engl. old line factoring),prin care se realizeaza de fapt operatiunea de finantare/creditare, este atunci cand factorul, plateste facturile in momentul preluarii acestora si practic, factorul acorda un credit aderentului pana la scadenta creditului , furnizor acordat de acesta in calitate de exportator, importatorului sau in calitate de furnizor, clientului (beneficiarului) in cazul tranzactiilor interne. Factorul este astfel indreptatit a retine din contravaloarea creantelor, o dobanda.

> factoringul la scadenta (engl. maturity factoring) este atunci cand factorul plateste creantele aderentului in momentul exigibilitatii acestora, retinandu-si comisionul de intermediere a operatiunilor de decontare.

|

|

1.Exportatorul roman, incheie cu un importator strain, un contract comercial de livrare;

2.Exportatorul incheie cu factorul de export (banca romana)un contract de factoring international de export, in baza caruia dupa livrarea si facturarea marfurilor, prezinta acestuia facturile si documentele de transport, cedand astfel creantele pe care le are fata de debitorul strain;

3.Incheierea unui acord de factoring intre Factorul de export (banca romana) si Factorul de import (institutie specializata straina);

4.Factorul de export, plateste exportatorului roman procentul de 80% din valoarea facturii cumparate, stabilit in contractul de factoring (factoring disponibil);

5.Importatorul strain, plateste contravaloarea marfii Factorului de import la scadenta stabilita in contractul comercial incheiat cu exportatorul;

6.Factorul de import remite sumele incasate catre Factorul de export;

7.Factorul de export, plateste exportatorului diferenta de 20% din valoarea facturii cumparate, stabilit in contractul de factoring drept garantie (factoring indisponibil).

Contabilitatea operatiunilor de factoring la intreprinderea cu rol de aderent, urmeaza caracteristicile acestei tehnici.

Daca presupunem ca intr-o factura externa, exportatorul specifica expres importatorului ca plata facturii se face factorului prin intermediul unui efect de comert emis in favoarea factorului, atunci inregistrarile contabile sunt dupa cum urmeaza:

Livrarea marfurilor clientului extern si emiterea unei cambii in care calitatea de beneficiar o are factorul iar calitatea de tras, importatorul:

=

Clienti Venituri din exporturi

Transmiterea creantelor spre incasare factorului:

=

Clienti Clienti

(factorul) (importatorul)

Incasarea

creantelor de la factor pentru suma neta:

5124 =

Conturi la (factorul)

banci in devize

Inregistrarea retinerilor facute de factor (comisionul de intermediere si/sau dobanda):

=

Alte cheltuieli Clienti

financiare (factorul)

Prezentul material reprezinta o incercare de releva rolul efectelor de comert in accelerarea platilor in economie si aspectele semnificative ale contabilitatii acestora.

Daca ne-am imagina o schema de ierarhizare a tehnicilor de accelerare a platilor in economie, din punct de vedere al sigurantei platilor la scadenta, circuitul efectelor comerciale ar ocupa un loc de frunte.

Copyright © 2025 - Toate drepturile rezervate